Ticker Tape by TradingView

Jak využít ekonomického cyklu u akcií?

Jedním z nejdůležitějších faktorů, které ovlivňují finanční trhy, je ekonomický cyklus. Ten se dělí na několik fází, přičemž každá z nich má vliv na nárůst či propad určitých skupin či typů akcií a akciových indexů. V tomto článku se společně podíváme na to, jak správně načasovat investování do těchto typů akcií tak, abyste mohli potenciálně profitovat na globálním růstu, ale také v případě krize.

Z historie víme, že v dobách ekonomického rozmachu mají akciové indexy tendenci postupně růst, v dobách recese naopak můžeme spíše očekávat vyšší volatilitu a pokles hodnoty globálních akcií. Pro příklad nemusíme chodit nijak daleko - většina investorů si zajisté pamatuje výrazné poklesy akciových trhů po propuknutí koronavirové pandemie. A zatímco v současnosti opět sílí hlasy předpovídající blížící se globální recesi, nekteré ukazatele dokonce tvrdí, že v recesi možná už i jsme. Tomu by napovídala výrazná korekce na globálních akciových trzích.

Jak se dělí ekonomický cyklus

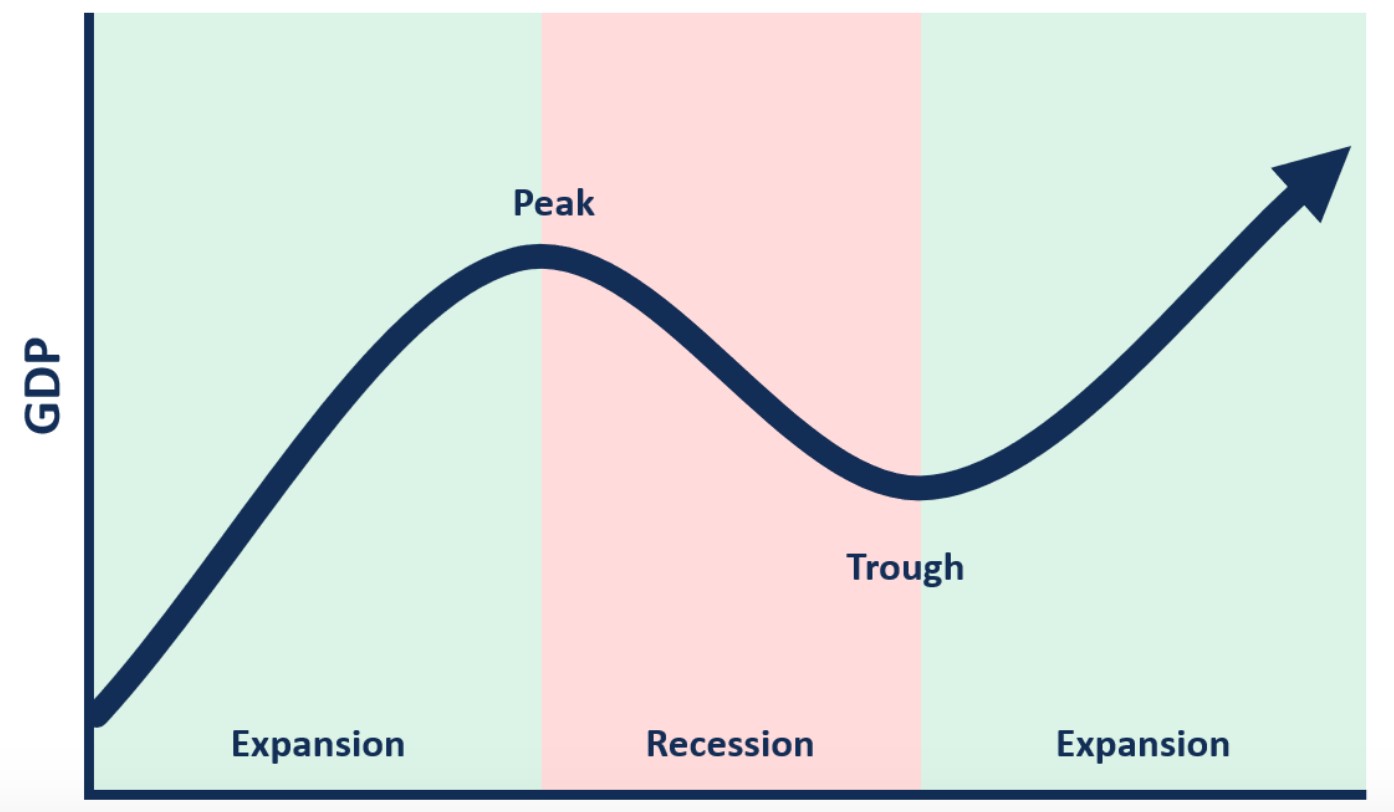

Ekonomický cyklus můžeme rozdělit na následující fáze:- Expanze

- Vrchol (peak)

- Recese

- Návrat do “normálu”

Fáze expanze je pro mnohé investory tou nejpříjemnější a zpravidla také tou nejlépe předvídatelnou. Jedná se o situaci, kdy má globální hospodářský růst progresivní tendenci - tedy HDP většiny ekonomik vykazují pozitivní vývoj, inflace u hlavních ekonomik dosahuje nižších jednotek procent a úrokové sazby jsou také velmi nízké. To je dále doprovázeno velmi silným trhem práce a geopolitickým klidem. Ne vždy však nastane tak výjimečná konstelace všech zmíněných faktorů. Ekonomický cyklus se tak neustále pohybuje v různých vlnách a recese je jeho nedílnou součástí.

Obrázek č. 1: Jednotlivé fáze ekonomického cyklu. Zdroj: corporatefinanceinstitute.com

Globální recese je nepochybně velkou hrozbou, pro obchodníky však může znamenat také velkou příležitost. Akciové trhy jsou v takové situaci zpravidla volatilnější než při ekonomickém růstu. Při správné volbě akcií ve spojení s výhodami obchodování CFD (přečtěte si celý článek o výhodách CFD akcií) může být i ekonomická deprese potenciálně velmi profitabilním obdobím.

Dle předmětu podnikání a chování společností v různých dobách ekonomického cyklu rozdělujeme akcie na cyklické, necyklické a proticyklické. Jenže co to přesně znamená, a které společnosti můžeme kam zařadit? A hlavně - jak přesně načasovat investování do těch správných akcií? Pojďme si to rozebrat.

Cyklické akcie

Jak již vypovídá název, tak společnosti zařazené mezi ty cyklické rostou a padají s ekonomickým cyklem - těží z ekonomického růstu a naopak trpí v dobách krize. Výrobky daných společností nejsou pro náš život naprosto nutné, spíše si je dopřáváme, pokud máme nějaké ty prostředky navíc.

Typicky se mezi cyklické společnosti řadí automobilky, luxusní móda, aerolinky, hotely nebo restaurace. Dané společnosti v dobách ekonomického růstu zpravidla navyšují své tržby a zisky, v dobách ekonomické deprese naopak spotřebitelé vyhledávají levnější substituty, nebo si danou spotřebu odpustí úplně. Dlouhá ekonomická krize tak může být pro některé společnosti v cyklických odvětvích až likvidační.

Jak obchodovat cyklické akcie?

Cyklické akcie často provází vyšší volatilita, což je pro obchodníky vyhledávající častější výkyvy cen klíčové. Ti se tak snaží “načasovat trh” a dané akcie buď nakoupit v okamžiku, kdy dochází k obratu ekonomického cyklu směrem k opětovnému růstu a dané akcie jsou tak zpravidla levnější, nebo je mohou tradeři naopak “shortovat” v okamžiku ekonomické recese a spekulovat tak na pokles cen akcií.

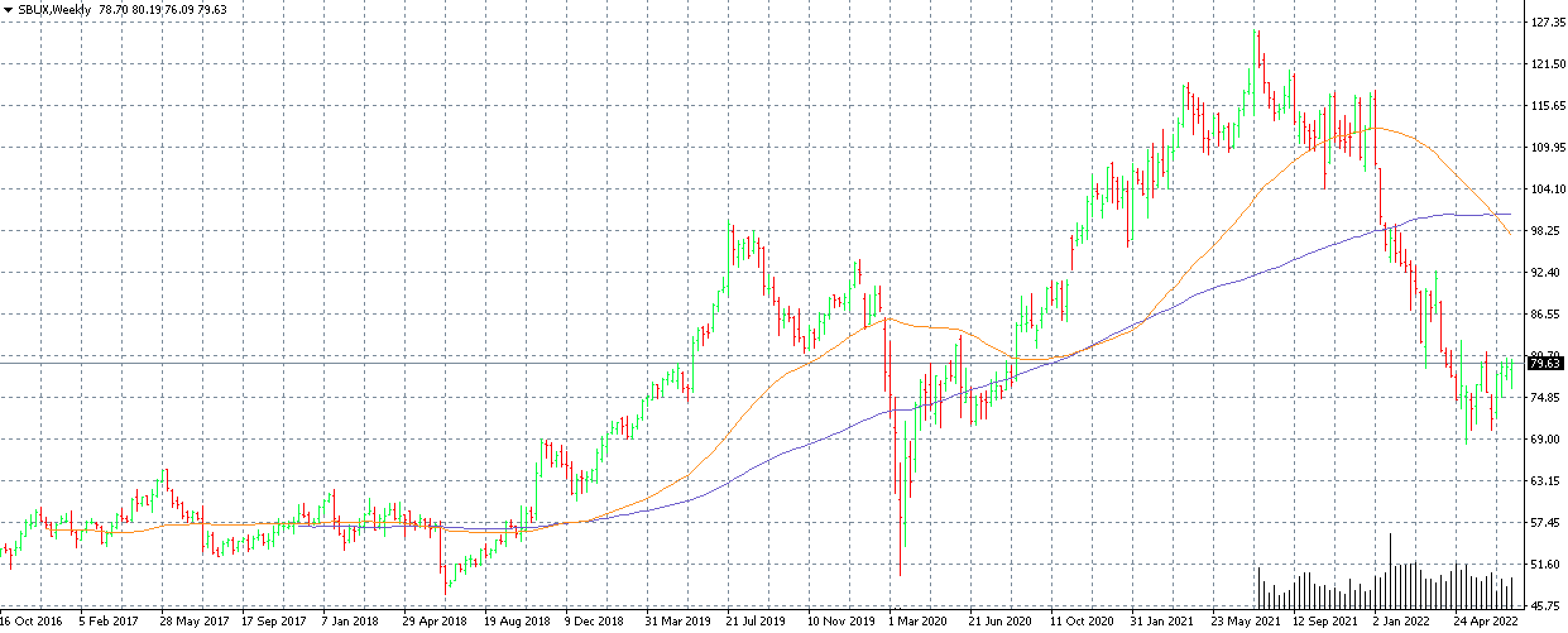

Na grafu níže je vývoj ceny akcií společnosti Starbucks - tedy americký prodejce kávy, kterou jedni kritizují a jiní na ni nedají dopustit. Produkty společnosti Starbucks se však dají označit spíše za dražší a rozhodně se nejedná o nutnou spotřebu. Po propuknutí koronaviru a v posledním roce tak můžeme vidět výrazný pokles ceny akcií.

Graf č. 1: Akcie společnosti Starbucks v platformě MT4 na časovém rámci W1 společně s 50 a 100 denním klouzavým průměrem

Necyklické akcie

Dle názvu by se nabízelo vysvětlení, že necyklické akcie jsou opakem těch cyklických. Není tomu však úplně pravda. Zatímco cyklické akcie zpravidla padají a rostou spolu s ekonomickým cyklem, u necyklických očekáváme nižší volatilitu. Ani necyklické akcie se však nemusí vyhnout větším korekcím. Do necyklických odvětví patří společnosti produkující statky, jejichž spotřeba je pro nás esenciální - tedy statky, kterých spotřebováváme za každé situace přibližně stejně. Nehledě na ekonomický cyklus si tak bez daných statků těžko dokážeme představit svůj každodenní život. Jedná se například o energie (elektřina, plyn), telekomunikace, farmaceutické společnosti, společnosti produkující zubní pastu nebo například toaletní papír.

Jak obchodovat necyklické akcie?

Necyklické akcie se někdy označují také jako defenzivní - tedy pro investory se může jednat o zajímavou složku portfolia při negativním vývoji na trzích. Necyklické akcie zpravidla v dobách nejistoty překonávají výnos trhu. I akcie společností z necyklických odvětví mohou v dobách recese poklesnout, očekáváme u nich však menší volatilitu než u těch cyklických. V dobách ekonomické expanze zase necyklické akcie zpravidla svým výnosem zaostávají za trhem a za cyklickými společnostmi.

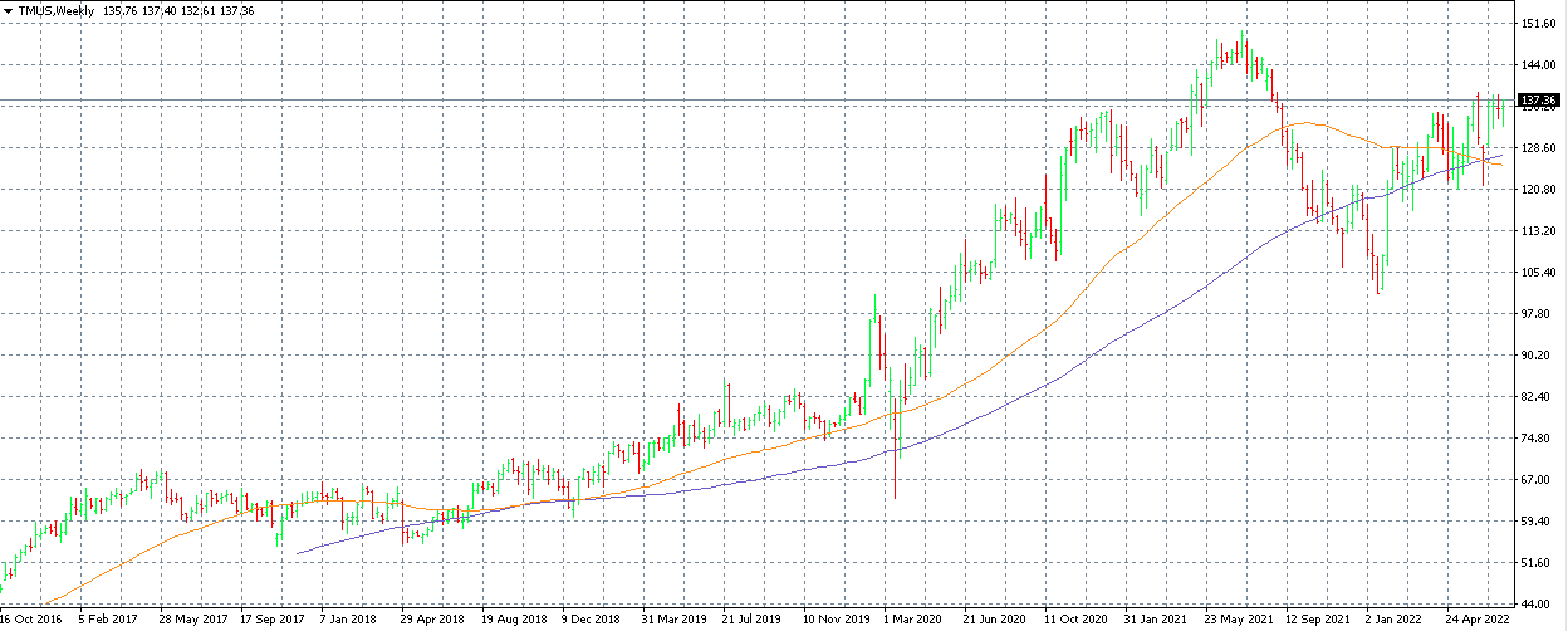

Na grafu níže je vývoj akcií společnosti T-Mobile US, tedy americká telekomunikační společnost. Pád akcií po propuknutí koronaviru byl u akcií T-Mobile výrazně nižší než u některých cyklických společností. Od začátku roku 2022 navíc dané akcie výrazně překonávají celý americký akciový trh. Ani některé necyklické akcie se však nevyhnou výrazným cenovým pohybům - u společnosti T-Mobile US bylo druhé pololetí minulého roku velmi slabé. To však bylo způsobeno faktory nesouvisejícími s ekonomickým cyklem (konkurenční boj o 5G sítě a únik dat).

Graf č. 2: Akcie společnosti T-Mobile US v platformě MT4 na časovém rámci W1 společně s 50 a 100 denním klouzavým průměrem

Proticyklické akcie

O necyklických a cyklických akciích slyšela pravděpodobně většina investorů. Proticyklické akcie však až tak známé nejsou a na trhu jich mnoho nenajdeme. Právě proticyklické akcie jsou pravděpodobně nejblíže opaku těch cyklických. Jedná se tedy o společnosti, u kterých očekáváme v dobách ekonomické deprese růst ceny akcií a dané společnosti tak na trhu v daný okamžik zpravidla výrazně překonávají cyklické a necyklické akcie. V dobách ekonomické expanze pak akcie proticyklických společností padají. Není tedy třeba příliš představivosti k dedukci zaměření daných společností. Jedná se o společnosti, které produkují levnější substituty k neesenciálním statkům, které lidé spotřebovávají v dobách expanze.

Jak obchodovat proticyklické akcie?

Proticyklické akcie mohou být zajímavou složkou portfolia nebo spekulací díky jejich negativní korelaci k ekonomickému cyklu. Může se tak jednat víceméně o zvláštní formu hedgingu (přečtěte si celý článek, který jsme o hedgingu napsali). Pro obchodníky snažící se využít vývoje cen akcií proticyklických společností je však velmi důležité načasování trhu.Proticyklické společnosti mohou mít v případech dlouhodobého ekonomického růstu vážné finanční potíže a dokonce i zbankrotovat. Takové akcie jsou pak výrazně volatilní a i krátkodobý pozitivní výkyv trhu v recesi může výrazně ovlivnit jejich cenu. Příkladem může být americký retailer Dollar Tree, který prodává různé zboží v ceně jednoho dolaru. Jeho akcie za posledních 12 měsíců posílily o více než 70 %, zatímco index S&P 500 oslabil přibližně o 10 %.

Podle jakých ukazatelů rozeznat potenciálně ziskové akciové tituly od těch neziskových?

Klíčová slova: Společnost | Společnosti | Chování | Načasování | Odvětví | Vývoj ceny akcií | Dollar Tree | Růst ceny | T-Mobile US | Ceny | Výkyvy cen | Koronavirové pandemie | Spekulovat | T-Mobile | Expanze | Práce | Růst | Historie | Spotřebitelé | Profitovat | Aerolinky | Výkyvy | Vývoj | Cyklické akcie | Shortovat | Ekonomické recese | Starbucks | Pandemie | Situace | Pokles | Trhy | Ukazatele | Plyn | Nejistoty | Výrazný pokles | 5G | Vyšší volatilita | Automobilky | Globální recese | Pokles cen | Pokles ceny | Akcie společnosti | Globální hospodářský růst | Americký akciový trh | Krize | Farmaceutické společnosti | S&P | Propad | Pokles ceny akcií | Obchodování CFD | Energie | Podnikání | Pokles cen akcií | Tržby | ROCE | Tradeři | Zisky | Vývoj akcií | Trh | Pro investory | Portfolia | Pád akcií | Index S&P 500 | Graf | Elektřina | Ekonomický cyklus | Ekonomická krize | Volatilní | Index | Ceny akcií | Obchodovat | Jak obchodovat | Deprese | Vývoj ceny | Indexy | Hospodářský růst | Obchodování | Úrokové sazby | Výnos | Volatilita | S&P 500 | MT4 | Korekce | Investování | Finanční trhy | Dollar | CFD | Akciový trh | Akcie | Sazby | Akciové trhy | Daně | Recese | HDP | Inflace | Akciové indexy |

Čtěte více

-

Jak vybrat správné akcie podle Davida Dremana

Kdo byl David Dreman již nyní víme. V předchozím článku jsme si pověděli, že David Dreman byl absolutní protiproudař, někdo, kdo vždy vybral opačnou cestu, než zbytek investorské veřejnosti. Kontrariánský přístup se stal jeho druhou přirozeností. Když vybíral akcie, hledal vždy tam, kam se ostatní nedívaly – na bezvýznamné, neoblíbené tituly. -

Jak vybrat správného brokera?

Pokud přijde řeč na investice a úspory, rozhodnutí o využívání služeb správného brokera není z těch, která by se měla brát na lehkou váhu. Akcie mnohých společností či bank se zdají být více než nestálé. Existuje proto mnoho různých faktorů, které by investoři měli vzít v úvahu ještě před samotným začátkem investování. -

Jak vybrat správný firemní dluhopis?

Investování formou korporátních dluhopisů určitě není potřeba nijak složitě vysvětlovat. Rozhodně ne v době, kdy úroky na spořících účtech klesají tak závratnou rychlostí, že každý, kdo si svých finančních prostředků alespoň trochu váží, je raději investuje. Otázkou ovšem zůstává kam. Kde najít spolehlivou společnost, která vaše peníze nepromrhá a zároveň nabídne atraktivní úrokový výnos? -

Jak vydělat na ropě? Možností je několik

Ropa přináší investiční příležitosti jak v dlouhodobém, tak i krátkodobém časovém horizontu. Výběr investičního nástroje, pomocí kterého ropu zobchodujeme, však může být poněkud náročný. Od počátku roku 2016 se cena ropy pohybuje v mírně rostoucím trendu a je mnoho způsobů jak na pohybech ceny ropy participovat. -

Jak vydělávat po přechodu na Ethereum 2.0?

Těžaři Etherea za necelý měsíc přijdou o práci, jelikož síť přejde na verzi Ethereum 2.0 (ETH 2.0), která nahradí současný model těžby za tzv. model stakingu. -

Jak vypadá stříbro ve vztahu ke zlatu?

Na týdenním grafu je patrná výrazná divergence mezi stříbrem a zlatem. Stříbro prokázalo odolnost vůči prudšímu poklesu a drží se nad 200týdenním klouzavým průměrem, zatímco se nachází mírně pod 50týdenním klouzavým průměrem. Tato divergence vyvolává zajímavé otázky ohledně relativního ocenění obou drahých kovů. -

Jak výsledky voleb rozhýbaly akciové trhy

Akcie technologických a zdravotnických firem po amerických volbách stoupají, protože Bidenovo nevyhnutelné vítězství a republikánská většina v Senátu rozptylují politickou nejistotu ohledně daní z příjmu právnických osob a zdravotnických reforem, včetně změn ceny léčiv. Zároveň jsme svědky propadu spotového indexu volatility VIX a celkového posunu křivky futures na index VIX směrem dolů, což napovídá, že se investoři po amerických volbách zbavují zajištění proti koncovému riziku. Všeobecný narativ se vrací k přetahování o akcie, protože jiná alternativa neexistuje. Skutečnost, že nedošlo k očekávané Modré vlně, vzala také prozatím vítr z plachet reflačnímu obchodování a poslala výnosy dluhopisů zase o něco níže. Celkově je tato kombinace reakcí optimální pro akciové trhy a zejména pak pro růstové akcie. -

Jak vysoká je daňová progrese v ČR?

Naprostá většina zdanitelných příjmů v Česku podléhá 15% sazbě daně, pouze velmi nadprůměrné příjmy podléhají 23% sazbě daně z příjmu. Daňová progrese je tedy v Česku relativně malá, rozhodně významně nižší než v minulosti, kdy byly zavedeny čtyři daňové sazby. -

Jak vysoko má být dlouhý konec české křivky?

Pokles delších výnosů na vyspělých trzích v posledních dvou týdnech dolehl i na Česko. Největší nejistota nepanuje ani tak kolem pohybu krátkých sazeb (stanovovaných centrální bankou) v nejbližších kvartálech. Velkou neznámou je spíše terminální (konečná) rovnovážná sazba, ke které budou centrální banky směřovat sazby po odeznění dnešní inflační vlny. -

🛢Jak vysoko zamíří ceny ropy?

Scénář brzkého růstu ceny ropy nad 100 dolarů za barel vypadal ještě na konci roku 2021 nepravděpodobně. I po začátku ruské invaze na Ukrajinu mnozí věřili, že cena nepřekročí 120 dolarů za barel. Nicméně naplnily se méně pravděpodobné scénáře a ceny rychle překonaly původní prognózy. Na rozdíl od mnoha jiných komodit však ceny ropy dosud nedosáhly historických maxim. Otázka zní – jak vysoko ještě stoupnou ceny ropy? -

Jak vyzrát na hedging v MetaTrader 5?

Zajištění hlavní pozice (tzv. hedging) lze aplikovat i v platformě MetaTrader 5. Umožňují to nové nástroje brokera HighSky... -

Jaký bude další osud britské libry?

Britská premiérka před několika dny hovořila o takzvaném „tvrdém“ nebo „čistém“ brexitu. Jeho výsledkem by byl odchod Británie ze společného evropského trhu. Británie by se pak při nastavení nových obchodních pravidel s EU musela spolehnout na Světovou obchodní organizaci. I když by nakonec mohla vyjednat odstranění některých cel a bariér, na počátku celého procesu by s ním počítat nemohla. Co to vše znamená pro osud britské libry? -

Jaký bude další vývoj ceny ropy?

Minulý týden jsme mohli být svědky překvapivého cenového vývoje ropy. Cena černého zlata se po ofici... -

Jaký bude mít breakout vliv na cenu akcií Berkshire ?

Po neuvěřitelném + 400% nárůstu ceny akcií společnosti Berkshire Hathaway od začátku roku 2009 do roku 2018 cena akcií strávila většinu posledních let v konsolidaci. Cena akcií se od roku 2018 do začátku tohoto roku obchodovala v rozmezí mezi 232 až 158 USD, jak ukazuje níže uvedený dlouhodobý měsíční graf. -

Jaký bude podle Fidelity International rok 2019 pro dluhopisy?

Kvalita a bezpečnost cenného papíru bude mít v roce 2019 rozhodující roli pro výnosy těchto nástrojů, myslí si Martin Dropkin, globální ředitel úvěrového výzkumu ve Fidelity International. Evropské dluhopisy investičního stupně nabídnou podle něho během příštích 12 měsíců lepší příležitosti než dluhopisy z USA. V roce 2018 se vysoké kolísání projevilo napříč všemi trhy. Centrální banky začaly couvat z nastavených měnových politik a s tím, jak FED omezuje svou rozvahu nebo jak se Evropská centrální banka připravuje k ukončování odkupu aktiv, se výnosy celkově přizpůsobují a rizikové prémie vstupují znovu do hry. -

Jaký bude rok 2021 ekonomicky? Těžký a plný změn

Pro statisíce českých domácností bude rok 2021 nejtěžším za posledních bezmála deset let. Budou čelit citelnému poklesu příjmů či vzrůstající hrozbě propuštění z práce, a to zejména ty, jejichž členové jsou zaměstnáním či podnikáním tak či onak navázáni na turistický ruch, gastronomii, sektor kultury či ubytování a obecně sektor služeb. -

Jaký bude rok 2024 na pražské burze?

Rok 2023 je za námi a pražská burza si v něm připsala přes 17 %. Loňský rok byl pro investory investující v tuzemsku výborný i z hlediska vyplacených dividend za rok 2023. Co však lze očekávat od roku následujícího a jak se na něj připravit? Nejen to se dozvíte v našem videu. -

Jaký bude růst HPD v USA za 4Q14? Makrodata na 23.-27.3

Poté co Fed v minulém týdnu silně pohnul trhy, se v tomto týdnu očekávají další zajímavé makrodata. V USA budou invest... -

Jaký čekat růst HDP v USA za 1Q2015? Makrodata 27.4-1.5

Německá ekonomika v březnu vykazovala zjevné známky zpomalení, když všechny předstihové ukazatele publikované v uplynu... -

Jaký čekat růst HDP v USA za 1Q2015? Makrodata 27.4-1.5

Německá ekonomika v březnu vykazovala zjevné známky zpomalení, když všechny předstihové ukazatele publikované v uplynu...

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Základní strategie Prop Tradingu – jak získat velký účet

Jaký je nejlepší broker?

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Základní strategie Prop Tradingu – jak získat velký účet

Jaký je nejlepší broker?

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Denní kalendář událostí

Shrnutí jednání Bank of Canada

V USA týdenní změna zásob ropy

V USA spotřebitelská důvěra UoM

V USA cenový index PCE

Šéf SNB Thomas Jordan

Tisková konference Bank of Japan

Rozhodnutí o úrokové sazbě Bank of Japan

V Japonsku index CPI

V USA zásoby zemního plynu

V USA rozjednané prodeje domů

Shrnutí jednání Bank of Canada

V USA týdenní změna zásob ropy

V USA spotřebitelská důvěra UoM

V USA cenový index PCE

Šéf SNB Thomas Jordan

Tisková konference Bank of Japan

Rozhodnutí o úrokové sazbě Bank of Japan

V Japonsku index CPI

V USA zásoby zemního plynu

V USA rozjednané prodeje domů

Tradingové analýzy a zprávy

Akcie v USA posílily, nahoru je táhly velké technologické společnosti

Japonský jen se dostal na nové 34leté minimum, americký dolar po údajích o inflaci roste

Komodity: Ropa zdražuje, přispívá k tomu přetrvávající geopolitické napětí

Pražská burza druhý týden v řadě oslabila, index PX klesl o 0,5 procenta

Pražská burza dnes klesla potřetí po sobě, dolů ji stáhly akcie Monety

Forex: ANZ doporučuje long na GBP/USD

Forex: Kurz koruny se v závěru týdne změnil pouze minimálně

Index spekulativního sentimentu 26.4.2024

Intradenní Price Action patterny na bitcoinu 26.4.2024

Swingové obchodování EUR/USD 26.4.2024

Akcie v USA posílily, nahoru je táhly velké technologické společnosti

Japonský jen se dostal na nové 34leté minimum, americký dolar po údajích o inflaci roste

Komodity: Ropa zdražuje, přispívá k tomu přetrvávající geopolitické napětí

Pražská burza druhý týden v řadě oslabila, index PX klesl o 0,5 procenta

Pražská burza dnes klesla potřetí po sobě, dolů ji stáhly akcie Monety

Forex: ANZ doporučuje long na GBP/USD

Forex: Kurz koruny se v závěru týdne změnil pouze minimálně

Index spekulativního sentimentu 26.4.2024

Intradenní Price Action patterny na bitcoinu 26.4.2024

Swingové obchodování EUR/USD 26.4.2024

Blogy uživatelů

Korelace akcií a dluhopisů se blíží rekordu!

Měnový pár GBP/USD: Analýza více časových rámců (W1 až H4)

Bitcoin po halvingu! Jaký bude vývoj? | Investiční Memento #73

Pohled do budoucnosti – měnové trendy (3. díl)

Akciové trhy v ohrožení? Očekávání o úrokových sazbách se mění!

Praktické okénko – ID obchod na cross měnovém páru

Multitimeframe analýza: 25.4.2024 Stříbro

Půl milionu za měsíc? I to je ve Fintokei možné

Kouzelník Musk znovu ovládl akciové trhy

Analýza S&P 500, GBP/USD, EUR/USD - Dolar na steroidech, akciové indexy klesají

Korelace akcií a dluhopisů se blíží rekordu!

Měnový pár GBP/USD: Analýza více časových rámců (W1 až H4)

Bitcoin po halvingu! Jaký bude vývoj? | Investiční Memento #73

Pohled do budoucnosti – měnové trendy (3. díl)

Akciové trhy v ohrožení? Očekávání o úrokových sazbách se mění!

Praktické okénko – ID obchod na cross měnovém páru

Multitimeframe analýza: 25.4.2024 Stříbro

Půl milionu za měsíc? I to je ve Fintokei možné

Kouzelník Musk znovu ovládl akciové trhy

Analýza S&P 500, GBP/USD, EUR/USD - Dolar na steroidech, akciové indexy klesají

Forexové online zpravodajství

Denní shrnutí: "Býci" na konci týdne přebírají kontrolu 📈

Nezaměstnanost v Maďarsku klesla

Abbvie po čtvrtletních výsledcích klesá o 4 % 📃

USDJPY na nových 34letých maximech 📈

Reálné osobní výdaje na 0,5 %

Týden na akciových trzích: v Praze podividendový propad, ostatní trhy rostly

Forex: Region i euro posilují

US OPEN: Indexy Wall Street smazávají ztráty od otevření trhu 📌

BREAKING: Inflační očekávání UoM mírně rostou 🔔

DE40: Evropa chytá americký optimismus

Denní shrnutí: "Býci" na konci týdne přebírají kontrolu 📈

Nezaměstnanost v Maďarsku klesla

Abbvie po čtvrtletních výsledcích klesá o 4 % 📃

USDJPY na nových 34letých maximech 📈

Reálné osobní výdaje na 0,5 %

Týden na akciových trzích: v Praze podividendový propad, ostatní trhy rostly

Forex: Region i euro posilují

US OPEN: Indexy Wall Street smazávají ztráty od otevření trhu 📌

BREAKING: Inflační očekávání UoM mírně rostou 🔔

DE40: Evropa chytá americký optimismus

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Obchodní signály pro ZLATO (XAU/USD) na 23.–25. dubna 2024: nakupujte nad 2 293 USD (přeprodáno – odraz)

Denní shrnutí: "Býci" na konci týdne přebírají kontrolu 📈

Technická analýza - Dolar na páru s eurem dnes pravděpodobně bude vyčkávat na večerní projev Janet Yellenové

Forex: Koruna si své zisky neudržela

XTB Market Barometr

Obrázky dňa: Apetít po riziku je väčší ako počas technologickej bubliny

Aktuální informace pro pár GBP/USD na 22. března 2022 – průraz klíčového pivotu 1,3210

DE30: Evropské akcie zůstávají v červených číslech

Pražská burza dnes smazala část pondělního silného přírůstku

Sestup ekonomiky a inflace na přelomu roku

Obchodní signály pro ZLATO (XAU/USD) na 23.–25. dubna 2024: nakupujte nad 2 293 USD (přeprodáno – odraz)

Denní shrnutí: "Býci" na konci týdne přebírají kontrolu 📈

Technická analýza - Dolar na páru s eurem dnes pravděpodobně bude vyčkávat na večerní projev Janet Yellenové

Forex: Koruna si své zisky neudržela

XTB Market Barometr

Obrázky dňa: Apetít po riziku je väčší ako počas technologickej bubliny

Aktuální informace pro pár GBP/USD na 22. března 2022 – průraz klíčového pivotu 1,3210

DE30: Evropské akcie zůstávají v červených číslech

Pražská burza dnes smazala část pondělního silného přírůstku

Sestup ekonomiky a inflace na přelomu roku

Blogy uživatelů

Americký akciový trh zakončil rok dalším mírným růstem, index S&P 500 koketuje s rekordem

Technická analýza měnových párů: EUR/USD, USD/JPY, USD/CAD a EUR/NZD

INVESTIČNÍ GLOSA: Sedm nevyzpytatelných. Trh sází na pár firem a je to špatně

Výhľad forex tradera na GBP/USD, CHF/JPY a XAG/USD

Šetření není sprosté slovo

Trading analýza - index S&P 500 a EUR/USD

Praktické okénko – Obchodní příprava pro hlavní měnové páry

AOS a jeho potencionálny výkon... (časť 2.)

Měnový pár GBP/USD: Analýza více časových rámců (W1 až H4)

Trading log day 1

Americký akciový trh zakončil rok dalším mírným růstem, index S&P 500 koketuje s rekordem

Technická analýza měnových párů: EUR/USD, USD/JPY, USD/CAD a EUR/NZD

INVESTIČNÍ GLOSA: Sedm nevyzpytatelných. Trh sází na pár firem a je to špatně

Výhľad forex tradera na GBP/USD, CHF/JPY a XAG/USD

Šetření není sprosté slovo

Trading analýza - index S&P 500 a EUR/USD

Praktické okénko – Obchodní příprava pro hlavní měnové páry

AOS a jeho potencionálny výkon... (časť 2.)

Měnový pár GBP/USD: Analýza více časových rámců (W1 až H4)

Trading log day 1

Vzdělávací články

Proč si vybrat intradenní obchodování

Vysoké riziko intervence na EURCHF a USDJPY

Pokročilá struktura Price Action (5. díl)

Jak získat sbírku vysoce účinných trading strategií ZDARMA?

Chyby v tradingu, které nevidíte, ale platíte za ně

Mistrovství v obchodování akciových indexů: Klíčové strategie a přístupy

Forex: Očekávaný vývoj měnových párů v roce 2020 podle bank a brokerů

FXstreet.cz vám přeje krásné Vánoce a úspěšný rok 2018!

Medvědí divergence mezi cenou a indikátorem

Smart Money a koncept výběru likvidity

Proč si vybrat intradenní obchodování

Vysoké riziko intervence na EURCHF a USDJPY

Pokročilá struktura Price Action (5. díl)

Jak získat sbírku vysoce účinných trading strategií ZDARMA?

Chyby v tradingu, které nevidíte, ale platíte za ně

Mistrovství v obchodování akciových indexů: Klíčové strategie a přístupy

Forex: Očekávaný vývoj měnových párů v roce 2020 podle bank a brokerů

FXstreet.cz vám přeje krásné Vánoce a úspěšný rok 2018!

Medvědí divergence mezi cenou a indikátorem

Smart Money a koncept výběru likvidity

Tradingové analýzy a zprávy

Forex: Dolar posiluje k jenu i euru

Zlato v silné konfluenční oblasti, tradeři připravují shorty

Intradenní Price Action patterny na EUR/USD 19.3.2024

Nejsilnější a nejslabší měny 10.5.2016

Nejsilnější a nejslabší měny 12.8.2020

Index spekulativního sentimentu 27.11.2018

Forex: Shrnutí obchodování 20.2.2020

S&P 500 - Intradenní výhled 17.5.2021

Španělsko zvýšilo odhad růstu ekonomiky

Forex: Dolar posiluje, zájem o něj zvyšuje druhý den i zhoršení pandemie

Forex: Dolar posiluje k jenu i euru

Zlato v silné konfluenční oblasti, tradeři připravují shorty

Intradenní Price Action patterny na EUR/USD 19.3.2024

Nejsilnější a nejslabší měny 10.5.2016

Nejsilnější a nejslabší měny 12.8.2020

Index spekulativního sentimentu 27.11.2018

Forex: Shrnutí obchodování 20.2.2020

S&P 500 - Intradenní výhled 17.5.2021

Španělsko zvýšilo odhad růstu ekonomiky

Forex: Dolar posiluje, zájem o něj zvyšuje druhý den i zhoršení pandemie