Ticker Tape by TradingView

📊 US500 beze změn před zasedáním FOMC

- Fed dnes ve 20:00 oznámí první rozhodnutí o sazbách v roce 2024.

- Ekonomové neočekávají změnu sazeb

- Toto zasedání nebude doprovázeno zveřejněním nových ekonomických projekcí

- Americká centrální banka se může pokusit nastavit očekávání ohledně načasování prvního snížení sazeb

- Trhy spekulují o možnosti zpomalení či dokonce pozastavení QT

- USD zůstává silný, zatímco americké indexy se obchodují poblíž rekordních hodnot

Federální rezervní systém dnes večer (20:00) oznámí první rozhodnutí o úrokových sazbách v roce 2024. USD byl v poslední době velmi silný, protože šance trhu na březnové snížení sazeb se snížily. Navíc pohyb EURUSD směrem dolů byl navíc podpořen nedostatkem jestřábích komentářů ze strany ECB. Navíc oživení cen ropy a napětí na Blízkém východě vytvářejí riziko druhé vlny inflace a zároveň zvyšují poptávku po bezpečných aktivech včetně amerického dolaru. Co bychom měli očekávat od dnešního zasedání FOMC? Na co se trhy zaměří?

Načasování prvního snížení sazeb

Investorům byla v poslední době nabídnuta řada makrozpráv ze Spojených států, které naznačily, že americká ekonomika je stále v dobré kondici a že Fed může s poskytnutím snížení sazeb počkat.

- Údaje o NFP za prosinec dosáhly 216 tisíc, což je více než očekávaných 170 tisíc. Míra nezaměstnanosti klesla na 3,7 %.

- Anualizovaný růst HDP USA ve 4. čtvrtletí dosáhl 3,3 %, zatímco trh očekával pouze 2,0 %.

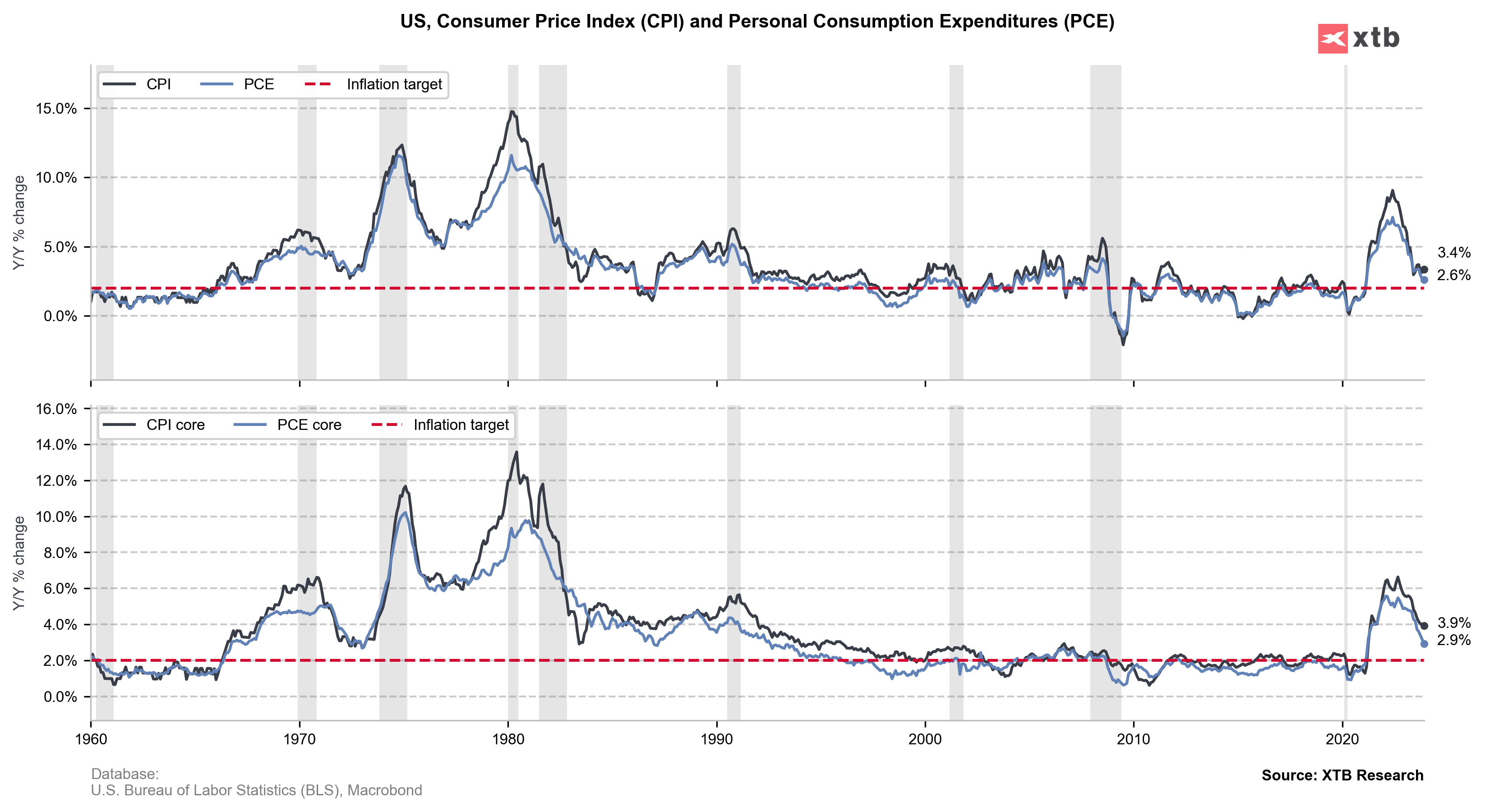

- Americká spotřebitelská inflace v prosinci zrychlila na 3,4 % r/r, zatímco jádrová míra zpomalila méně, než se čekalo

- Spotřebitelský sentiment Michiganské univerzity se v lednu odrazil od 69,7 bodu na 78,8 bodu.

- Index PMI ve výrobním sektoru se v lednu vyšplhal zpět nad hranici 50 bodů, zatímco index ve službách vyskočil na téměř 53 bodů

- Zpráva JOLTS ukázala, že počet volných pracovních míst se v prosinci vrátil nad 9 mil.

Na druhé straně jsou ve hře i některé negativní faktory, které mohou odůvodnit potřebu rychlejšího ukončení přísné měnové politiky.

- Regionální indexy ukázaly propad ekonomické aktivity, ale není to důkazem PMI.

- Jádrová PCE inflace v prosinci meziročně klesla na 2,9 %, zatímco celková PCE inflace zůstala beze změny na 2,6 % meziročně.

- Klesající inflace PPI naznačuje další negativní dopad na spotřebitelské ceny

- Zpráva ADP za leden ukázala nárůst zaměstnanosti o 107 tis. osob, což je méně, než se očekávalo, a to 145 tis. osob

Inflace spotřebitelských cen se v prosinci odrazila ode dna, zatímco inflace PCE byla pod očekáváním trhu. Zdroj: Bloomberg Finance LP, XTB

Inflace spotřebitelských cen se v prosinci odrazila ode dna, zatímco inflace PCE byla pod očekáváním trhu. Zdroj: Bloomberg Finance LP, XTB

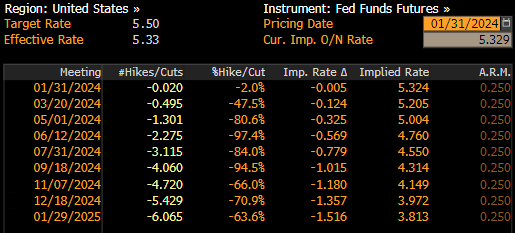

Jak je vidět, pozitivních faktorů je mnohem více než negativních, a proto je šance, že Fed přistoupí k prvnímu snížení sazeb již na březnovém zasedání, poměrně malá. Peněžní trhy oceňují šanci na takový vývoj na méně než 50 %. Načasování prvního snížení sazeb však nebude to jediné, na co se investoři zaměří. Pozorně budou sledovat také rozhodnutí o kvantitativním zpřísňování (QT). Je spíše nepravděpodobné, že by Fed dnes oznámil nějaké zásadní změny, ale jakékoliv náznaky mohou být pro americký dolar důležitým hybatelem.

Šance na snížení sazeb Fedu v březnu je na peněžních trzích nižší než 50 %, zatímco ještě v prosinci dosahovala téměř 90 %. Zdroj: Bloomberg Finance LP

Je rozvaha důležitější?

Zatímco v posledních měsících se diskuse soustředily především na načasování snižování úrokových sazeb, členové Federálního rezervního systému se na prosincovém zasedání zabývali důležitou otázkou - snižováním rozvahy Fedu. Díky předchozím programům QE, zejména tomu souvisejícímu s pandemií, se rozvaha Fedu rozšířila na masivní úroveň 9 bilionů dolarů. Fed svou rozvahu omezuje tím, že od poloviny roku 2022 neinvestuje do dluhopisů, což zatím vedlo ke snížení bilance o přibližně 1,5 bilionu dolarů. Již dříve Fed naznačil přání snížit rozvahu o přibližně 2,5 bilionu dolarů. Objevily se však obavy, že další snižování by mohlo vést k problémům s likviditou, jak tomu bylo v roce 2019. Poptávka po dolarové likviditě výrazně vzrostla, což vedlo k výraznému zvýšení sazeb dolarových úvěrů. Fed rychle zasáhl programem operací na volném trhu, ale v jednu chvíli došlo ke znatelným pohybům na dluhovém trhu, posílení dolaru a poklesu akciového trhu.

Fed ve svém výzkumu navrhl, že snížení zůstatku o 2,5 bilionu dolarů by odpovídalo zvýšení úrokových sazeb o 50 bazických bodů. Vzhledem k současné úrovni inflace a úrokových sazeb není nutné snižovat bilanci takovým tempem, nebo dokonce pokračovat v celém QT.

Není proto vyloučeno, že během dnešního zasedání zazní signály o budoucnosti QT. Pokud budou předloženy konkrétnější informace, například možnost zpomalení v březnu nebo červnu nebo ukončení QT do konce letošního roku, mohlo by to vést k oslabení amerického dolaru a poskytnout podporu akciovému trhu. Pokud však nebudou poskytnuty žádné konkrétní podrobnosti, budou zásadnější signály o prvním možném snížení úrokových sazeb.

V současné době zůstává likvidita na trhu vysoká, o čemž svědčí probíhající reverzní repo operace, které stahují likviditu z trhu. Současně dochází k výraznému poklesu těchto operací, což může naznačovat, že se blíží okamžik opuštění QT.

Na co se zaměřit v prohlášení a během Powellovy tiskové konference?

- Změna formulace prohlášení s cílem zdůraznit, že politika je v odpovídajícím nastavení, by mohla být vnímána jako holubičí vývoj a mohla by oslabit americký dolar. Dříve prohlášení Fedu naznačovalo potřebu posílit nastavení politiky

- Přidání věty o zvýšení nejistoty související s trhem práce a inflací - taková věta byla přidána v roce 2019 před snížením sazeb.

- Investoři by také měli hledat podobná prohlášení, která byla přítomna v lednu 2019 a která předznamenala konec QT. Tehdy byla naznačena možnost přizpůsobení detailů normalizace rozvahy potenciálním ekonomickým a finančním změnám

Zahrnutí takových prohlášení by potvrdilo holubičí obrat Fedu a mohlo by vést k potenciálnímu oslabení amerického dolaru a dalším ziskům na Wall Street. Zachování současného stavu a absence jakýchkoli změn v prohlášení by bylo pro USD pozitivní a mohlo by vyvolat tlak na akcie. Je však třeba říci, že výkonnost akciového trhu se nyní řídí především zprávami o ziscích.

Jak budou trhy reagovat?

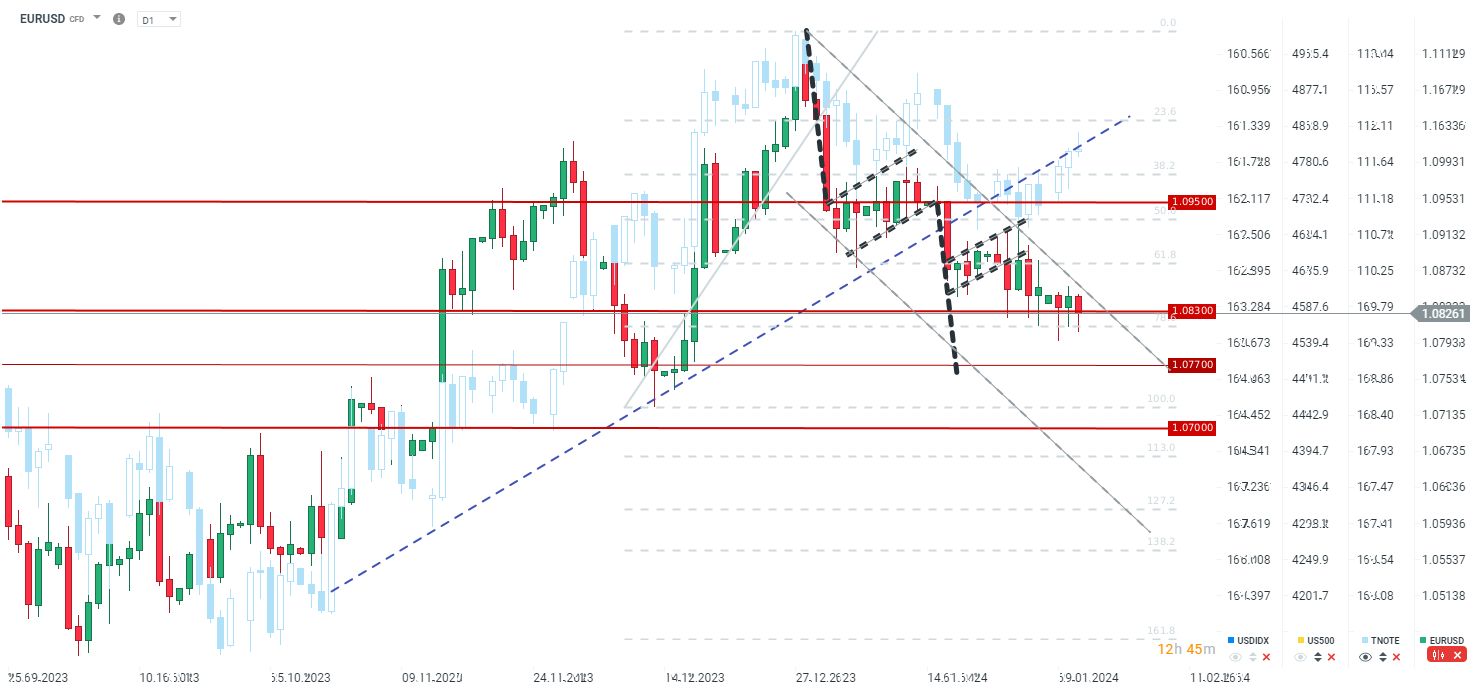

EURUSD

Hlavní měna se snaží zotavit po testu hranice 1,0800, podpořena klesajícími výnosy dluhopisů. Mezi EURUSD a dluhopisovými trhy existuje výrazná divergence, která naznačuje potenciál pro odraz páru. Pokud však Fed nenaplní holubičí očekávání, USD může získat s tím, že pár prolomí pod tržní podporu s 78,6% retracementem v oblasti 1,08.

Zdroj: xStation5

Zdroj: xStation5

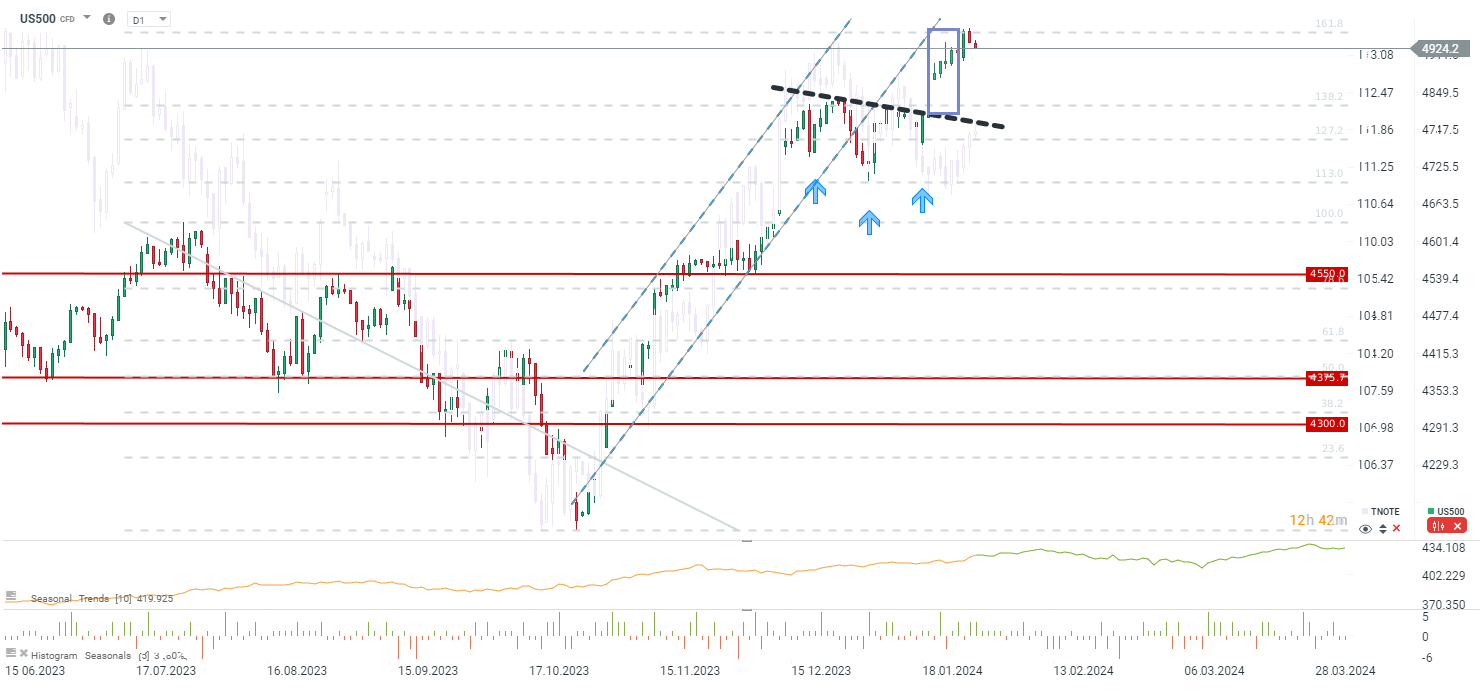

US500

US500 dosáhl rozsahu proražení z inverzní formace hlava a ramena a nyní se stahuje z oblasti 4 950 bodů. Lze rovněž zaznamenat pokles výnosů dluhopisů (zvednutí na trhu TNOTE). Nelze vyloučit, že se divergence mezi akciovým a dluhopisovým trhem zmenší, ale US500 může počkat na další sadu špičkových technologických výsledků ve čtvrtek (Apple, Amazon a Meta), než přinese další velký pohyb. Pokud Fed nesignalizuje změnu svého politického postoje, nelze vyloučit, že se US500 stáhne až do oblasti 4 830 bodů. Na druhou stranu holubičí obrat ze strany Fedu může indexu umožnit vystoupat nad psychologickou hranici 5 000 bodů.

Zdroj: xStation5

Zdroj: xStation5

Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.

Klíčová slova: Prohlášení Fedu | Velký pohyb | Vice | JOLTS | Klesající inflace | Jádrová PCE inflace | PCE inflace | Komise v přenesené pravomoci (EU) | Komise v přenesené pravomoci | Marketingová komunikace | Rozvahy Fedu | 3М | Rozhodnutí o úrokových sazbách | TIM | Společnost | Meta | Minulá výkonnost | Dna | Načasování | Oslabení | Proražení | Nařízení | Inflace spotřebitelských cen | Společnost XTB | Ceny | Šance | JDE | CL | Rozhodnutí o sazbách | Spotřebitelský sentiment | Posílení | Oživení cen | Oživení cen ropy | Údaje | Práce | Poptávka po dolarové likviditě | Potenciál | Růst | Vývoj | Ekonomické aktivity | TNOTE | NFP | Situace | Pokles | Negativní dopad | Trhy | Komunikace | Inflace v prosinci | Poradenství | Napětí na Blízkém východě | xStation5 | Měnové politiky | Míra | Prohlášení | Nejistoty | Zasedání FOMC | Fed dnes | ADP | Amazon | Bilance | Finanční situace | US500 | Likvidita na trhu | Pokles výnosů dluhopisů | Snížení sazeb | Zvýšení sazeb | Oslabení amerického dolaru | Tlak na akcie | Spotřebitelská inflace | Podnikání na kapitálovém trhu | MiFID II | Očekávání | Výnosy | Snížení úrokových sazeb | Americké indexy | Pokles výnosů | Posílení dolaru | Zvýšení úrokových sazeb | Propad | Snižování úrokových sazeb | Podnikání | Federální rezervní systém | Komise | QE | Repo operace | ROCE | Peněžní trhy | Předpověď | Zpráva | Trh | Signály | Růst HDP | Ropy | Investiční doporučení | Investiční | Index PMI | HDP USA | Dolar | Banka | Americká centrální banka | Investiční strategie | Index | Formace hlava a ramena | EURUSD | Výnosy dluhopisů | EU | Investoři | Indexy | XTB | USD | Doporučení | Wall Street | Výkonnost | Sentiment | Riziko | Měna | MIFID | Likvidita | Hlavní měna | Hlava a ramena | Fed | FOMC | Ekonomika | ECB | Centrální banka | Bloomberg | Americký dolar | Akcie | Míra nezaměstnanosti | Spotřebitelské ceny | Ekonomové | Politika | Americká ekonomika | Poptávka | Apple | Divergence | HDP | USA | Inflace | Finance |

Čtěte více

-

📈US30 dosahuje na 10týdenní maxima💥

Hlavní indexy na Wall Street v úterý vzrostly, protože trh se vyrovnal s řadou slabých zpráv o hospodářských výsledcích a nyní čeká na výsledek amerických voleb v polovině volebního období, které by mohly mít významný dopad na budoucí vládní výdaje. Investoři očekávají, že Sněmovnu reprezentantů si podrží demokraté, zatímco republikáni by si mohli zajistit Kongres, což by vytvořilo politickou patovou situaci. Tato podoba politické scény je pro trhy příznivější než velké politické změny. -

US30 na nejnižších úrovních v tomto roce

Odpisy rizikových aktiv nabírají v druhé polovině seance na dynamice. Americké akciové indexy se začaly obchodovat s medvědím rozdílem a následující hodiny přinášejí prohloubení diskontu. Tři hlavní americké indexy, jmenovitě US30, US100 a US500, klesají asi o 2 %, přičemž US2000 se obchoduje o 3 % níže! -

US30 nejvýše od poloviny srpna

Navzdory horším podmínkám likvidity se US30 pohyboval výše a býkům se podařilo prolomit hlavní rezistenci na úrovni 34330 bodů, kde se nacházejí maxima ze srpna 2022. Na této úrovni je vyznačena horní hranice struktury 1:1 a předchozí cenové reakce. Pokud se kupcům podaří udržet současné momentum i po víkendu, pak by růst mohl zrychlit směrem k další rezistenci na úrovni 35100 bodů. Nicméně výhled růstu a měnové politiky je nejistý, a proto nelze vyloučit další impuls směrem dolů k hlavnímu supportu na úrovni 33700 bodů. -

US30 po zprávě ADP klesá📉

Tento týden se investoři zaměřili na dvě hlavní události. Včerejší zápis z FOMC byl vnímán jako jestřábí, nicméně na trzích nezpůsobil výraznější pohyby. Druhou událostí je zítřejší zpráva NFP, která může ovlivnit předpovědi ohledně možného snížení úrokových sazeb v roce 2023 a uvolnění měnové politiky. Podívejme se, co můžeme od zítřejší zprávy NFP očekávat. -

⏬US30 před zasedáním Fed klesá o téměř 1 %

FOMC dnes ve 20:00 oznámí rozhodnutí o sazbách. Zdá se téměř jisté, že centrální banka přistoupí ke zvýšení sazeb o 25 bazických bodů, což by znamenalo druhé zpomalení tempa zpřísňování v řadě. Naposledy však bylo takové rozhodnutí vnímáno jako jestřábí. Bude tomu tak i tentokrát? Zde jsou klíčové věci, které je třeba vědět před dnešním rozhodnutím FOMC: -

📈US30 rastie o1.5%❗

US30 v piatok prudko vzrástol a smeruje k ziskovému týždňu. Obľúbený ukazovateľ inflácie Fedu, cenový index PCE ukázal, že medziročná jadrová inflácia bola o niečo slabšia, ako sa očakávalo, ale ukázala na to, že cenové tlaky naďalej pretrvávajú. Správa ministerstva obchodu medzitým ukázala, že spotrebiteľské výdavky vzrástli v septembri viac, ako sa očakávalo. Očakáva sa, že Fed na budúci týždeň zvýši sadzby o ďalších 75 bps, avšak mnohí analytici očakávajú, že americká centrálna banka by mohla spomaliť tempo zvyšovania sadzieb už v decembri. -

US30 se pohybuje v blízkosti hlavní rezistence

Hotovostní seance na Wall Street se dnes nekonala, protože investoři z USA slaví Den díkůvzdání, avšak na trzích s futures se bude obchodovat až do 19:00. Navzdory podmínkám řidší likvidity se US30 posouvá výše a osciluje poblíž hlavní rezistence na úrovni 34330 bodů, kde se nacházejí maxima ze srpna 2022. Na této úrovni je vyznačena horní hranice struktury 1:1 a předchozí cenové reakce. Pokud se kupujícím podaří udržet nedávné momentum a prorazit nad tuto úroveň, zůstane cesta k další rezistenci na úrovni 35100 bodů otevřená. Nicméně vzhledem k absenci jakýchkoli významnějších katalyzátorů nelze vyloučit další impuls směrem dolů k hlavnímu supportu na úrovni 33700 bodů. -

US30 snižuje zisky po jestřábích komentářích člena FEDu Harkera

Hlavní indexy na Wall Street smazaly většinu počátečních zisků, výnos desetiletého státního dluhopisu vyskočil nad 4,20 % a dolar po čerstvých komentářích Harkera z FEDu mírně posílil. Podle jeho názoru se inflace v příštím roce bude pohybovat kolem 4 % a v roce 2024 by měla klesnout na 2,5 %. Harker uvedl, že FED bude ještě nějakou dobu zvyšovat sazby a teprve trvalý pokles inflace změní výhled politiky. Centrální banka dosáhla neuspokojivého pokroku při snižování inflace a bude se aktivně snažit zpomalit ekonomiku, aby omezila cenové tlaky. -

❗ US500 atakuje historické maximá 🚀🚀🚀

Nezdá sa, že by sa rally na Wall-Street spomaľovala, pretože technologické akcie opäť rastú a od februára pomohli indexu US500 dostať sa k historickým maximám. Index je vzdialený len 20 bodov od dokončenia najrýchlejšieho oživenia trhu v histórii! Stane sa to dnes? Investori zatiaľ zostávajú optimistickí po lepších dátach z trhu práce z USA. -

📈 US500 a US100 opět na rekordech

Futures na Wall Street zakončily minulý týden na rekordních úrovních a růst pokračuje také dnes. Mezi důležité faktory patří urychlení procesu vakcinace a snížení rizikové averze na trzích. Standardní seance na amerických indexech dnes kvůli Dni prezidentů v USA neproběhne. Nicméně futures na akciové indexy se budou obchodovat až do 19. hodiny. Index S&P 500 se obchoduje se ziskem 5 % od počátku roku a Nasdaq 100 a Dow Jones rostou v tomto období v pořadí o 7 % a 3 %. Index malých společností Russell 2000 je skutečným vítězem obchodování na akciových trzích v posledních týdnech. Od počátku roku už přidává 16 %! -

📉US500 bez výraznejších zmien pred UoM

Volatilita pred začiatkom obchodovania na Wall Street je veľmi obmedzená. Poklesy v skutočnosti nepresahujú 0,1%, aj keď popoludní sme videli jasné poklesy na európskych indexoch. Veľká časť pohybu nadol bola však vymazaná. Napriek tomu, že volatilita bola zatiaľ nízka, zvyšok dňa vyzerá zaujímavo. Najprv bude o 16:00 zverejnený index spotrebiteľskej dôvery UoM. V auguste dáta negatívne prekvapili, keď index klesol na 70,3 bodu, čo je najnižšia úroveň od roku 2011. Teraz sa očakáva veľmi mierny nárast na 72 bodov. Pred pandémiou hodnoty často presahovali 95-100 bodov. -

🔴US500 čeká na Fed

Ještě 8. března trh spekuloval, že by Fed mohl v březnu zvýšit o 50 bazických bodů a forwardová sazba by mohla přesáhnout 5,5 % (to byl základní scénář). Krach SVB a převzetí Credit Suisse však situaci na trhu hodně změnilo. Přestože se zdá, že krize byla zažehnána, toto riziko by se v případě nepříznivého vývoje mohlo vrátit s dvojnásobnou silou, což by mohlo v krajním případě zažehnout krizi podobnou té z roku 2008. -

US500 dosahuje najvyššie úrovne v tomto roku

Americké akciové trhy profitujú z pozitívnych očakávaní ohľadom zajtrajšieho zasadania FEDu. Akciový index US500 prekonal rezistenciu v oblasti 2830 bodov, čím sa otvoril priestor na dodatočný rast k úrovni 2860 bodov. Najviac sa darí spoločnostiam pôsobiacim v zdravotníctve, zatiaľ čo spoločnosti pôsobiace v segmente kamiónovej dopravy zaznamenali najvýraznejší pokles. -

🚀 US500 je po rozhodní Fedu nad 4000 body

Fed přinesl již druhé zvýšení sazeb o 75 bp v řadě. Rozhodnutí bylo v souladu s očekáváním trhů, proto nové zprávy nijak výrazně nevlivnily finanční trhy. Volatilita však během Powellovy konference vzrostla zejména poté, co šéf Fedu prohlásil, že růst sazeb může zpomalit. Zajímavé je, že to byla jedna z mála holubičích informací během celé konference, neboť Powell zněl spíše jako jestřáb. Je nutno poznamenat, že k podobnému nárůstu došlo po červnové schůzi, avšak tehdy se ukázalo, že je krátkodobý. -

📊 US500 je před CPI v bočním trendu

Zpráva o inflaci CPI v USA za prosinec má být zveřejněna dnes ve 13:30 GMT. Očekává se, že zpráva ukáže zvýšení celkové inflace CPI i pokles základního ukazatele. Načasování prvního snížení sazeb FOMC je stále otevřenou otázkou a dnešní čtení může investorům pomoci najít odpověď. -

⏬ US500 klesá o 1 %

Firmy na Wall Street očakávajú nižšie zisky. Len so sebou nieslo vyjadrenie Walmartu veľa neistoty, zatiaľ čo menšie obchodné reťazce ukázali pozitívny výhľad. Na druhej strane, dnes Target (TGT.US) znížil svoj výhľad marže na niekoľko najbližších štvrťrokov, pričom uviedol veľké problémy s nadmernými zásobami a nákladmi na dopravu. V reakcii na túto správu akcie spoločnosti klesajú v premarkete o 8 %. Akcie Walmartu klesli približne o 4 %. -

US500 klesá před FOMC Minutes o 1 %

Index US500 (S&P 500 fut) ztrácí před dnešní důležitou událostí asi 1 %. Ve 20:00 bude zveřejněn zápis z červencového zasedání Fedu, který se rozhodl o zvýšení úrokových sazeb o 75 bp. Od té doby se trh soustředil na tzv. "Pivot Fedu", což je změna směřování monetární politiky Fedu. Někteří analytici se shodují, že je čas ke snížení dynamiky zvyšování úrokových sazeb s ohledem na vývoj inflace, která již pravděpodobně dosáhla vrcholu. -

🔽 US500 klesá před údaji CPI v USA

Zveřejnění zprávy o inflaci CPI v USA za leden je klíčovou makro událostí dne. Zpráva bude zveřejněna dnes ve 14:30 a očekává se, že ukáže další zpomalení v ukazatelích růstu celkových a základních cen. Lednový tisk CPI bude jednou z informací, které mohou pomoci určit, zda bude první snížení sazeb Fedu provedeno na květnovém zasedání nebo později. -

US500 klesá z místních maxim. Jak to vypadá z historického hlediska?

Index US500 dnes klesá kvůli přetrvávající nejistotě ohledně dluhového limitu USA. Z USA také sledujeme poměrně smíšená data - poměrně silný index PMI ve službách, ale ve výrobě zpět pod 50 bodů, což by mohlo být známkou zadýchané ekonomiky. Zároveň tváří v tvář zvýšenému riziku a rostoucím šancím na červnové zvýšení úrokových sazeb poměrně prudce rostou výnosy. -

📊US500 klesá z rekordu❗

Indexy na Wall Street dosáhly na začátku nové seance historického rekordu. Dobrou seancí si zároveň prochází Evropa, která včera zůstala zavřená. A americké indexy včera nabídly velmi dobré výsledky. Přesto dnes dochází pouze k malé korekci a US500 se stále pohybuje v blízkosti 4060 bodů. Ztráty byly zaznamenány hlavně v prvních minutách obchodování.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Základní strategie Prop Tradingu – jak získat velký účet

Jaký je nejlepší broker?

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Základní strategie Prop Tradingu – jak získat velký účet

Jaký je nejlepší broker?

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Denní kalendář událostí

V USA index PMI za služby - ISM

V USA index PMI za služby

V USA míra nezaměstnanosti

V USA průměrný hodinový výdělek

V USA NFP report zaměstnanosti

V Japonsku státní svátek

Guvernér BoC Tiff Macklem

Žádosti o podporu v nezaměstnanosti

V eurozóně výrobní index PMI

Ve Švýcarsku index CPI

V USA index PMI za služby - ISM

V USA index PMI za služby

V USA míra nezaměstnanosti

V USA průměrný hodinový výdělek

V USA NFP report zaměstnanosti

V Japonsku státní svátek

Guvernér BoC Tiff Macklem

Žádosti o podporu v nezaměstnanosti

V eurozóně výrobní index PMI

Ve Švýcarsku index CPI

Tradingové analýzy a zprávy

Analytici čekají další snížení úroků ze strany ČNB

Část firem se domnívá, že euro se v ČR začne používat do roku 2030

Ruský think tank varuje před stagnací průmyslu

Ruská společnost MTS odkoupí akcie zahraničních vlastníků

BHP zvažuje lepší nabídku za rivala Anglo American

Lindner: Německo potřebuje reformaci hospodářství

Akcie v USA posílily, nahoru je táhly velké technologické společnosti

Japonský jen se dostal na nové 34leté minimum, americký dolar po údajích o inflaci roste

Komodity: Ropa zdražuje, přispívá k tomu přetrvávající geopolitické napětí

Pražská burza druhý týden v řadě oslabila, index PX klesl o 0,5 procenta

Analytici čekají další snížení úroků ze strany ČNB

Část firem se domnívá, že euro se v ČR začne používat do roku 2030

Ruský think tank varuje před stagnací průmyslu

Ruská společnost MTS odkoupí akcie zahraničních vlastníků

BHP zvažuje lepší nabídku za rivala Anglo American

Lindner: Německo potřebuje reformaci hospodářství

Akcie v USA posílily, nahoru je táhly velké technologické společnosti

Japonský jen se dostal na nové 34leté minimum, americký dolar po údajích o inflaci roste

Komodity: Ropa zdražuje, přispívá k tomu přetrvávající geopolitické napětí

Pražská burza druhý týden v řadě oslabila, index PX klesl o 0,5 procenta

Blogy uživatelů

Býci zabojovali, index S&P 500 vzrostl o dvě a půl procenta

Korelace akcií a dluhopisů se blíží rekordu!

Měnový pár GBP/USD: Analýza více časových rámců (W1 až H4)

Bitcoin po halvingu! Jaký bude vývoj? | Investiční Memento #73

Pohled do budoucnosti – měnové trendy (3. díl)

Akciové trhy v ohrožení? Očekávání o úrokových sazbách se mění!

Praktické okénko – ID obchod na cross měnovém páru

Multitimeframe analýza: 25.4.2024 Stříbro

Půl milionu za měsíc? I to je ve Fintokei možné

Kouzelník Musk znovu ovládl akciové trhy

Býci zabojovali, index S&P 500 vzrostl o dvě a půl procenta

Korelace akcií a dluhopisů se blíží rekordu!

Měnový pár GBP/USD: Analýza více časových rámců (W1 až H4)

Bitcoin po halvingu! Jaký bude vývoj? | Investiční Memento #73

Pohled do budoucnosti – měnové trendy (3. díl)

Akciové trhy v ohrožení? Očekávání o úrokových sazbách se mění!

Praktické okénko – ID obchod na cross měnovém páru

Multitimeframe analýza: 25.4.2024 Stříbro

Půl milionu za měsíc? I to je ve Fintokei možné

Kouzelník Musk znovu ovládl akciové trhy

Forexové online zpravodajství

Německo zřejmě upustí od prověřování čínských investic v zemi. Bojí se, že o ně přijde

Evropu ESG oslabuje, těží z toho americké akcie i banky

Co sledovat tento týden?

Denní shrnutí: "Býci" na konci týdne přebírají kontrolu 📈

Nezaměstnanost v Maďarsku klesla

Abbvie po čtvrtletních výsledcích klesá o 4 % 📃

USDJPY na nových 34letých maximech 📈

Reálné osobní výdaje na 0,5 %

Týden na akciových trzích: v Praze podividendový propad, ostatní trhy rostly

Forex: Region i euro posilují

Německo zřejmě upustí od prověřování čínských investic v zemi. Bojí se, že o ně přijde

Evropu ESG oslabuje, těží z toho americké akcie i banky

Co sledovat tento týden?

Denní shrnutí: "Býci" na konci týdne přebírají kontrolu 📈

Nezaměstnanost v Maďarsku klesla

Abbvie po čtvrtletních výsledcích klesá o 4 % 📃

USDJPY na nových 34letých maximech 📈

Reálné osobní výdaje na 0,5 %

Týden na akciových trzích: v Praze podividendový propad, ostatní trhy rostly

Forex: Region i euro posilují

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Základné pojmy pre obchodovanie na Forexe

Obchodní signály pro ZLATO (XAU/USD) na 23.–25. dubna 2024: nakupujte nad 2 293 USD (přeprodáno – odraz)

Erste a ČEZ posílají pražskou burzu k ledu

Ranný budíček

Cardano se chystá na další běh po dosažení kritické hranice

Evropské akcie pokračují v opatrném růstu, libře pomohla lepší data

USDCZK - Denní technická analýza: Možnost oslabení koruny

BREAKING: Americké indexy klesají, US30 padl pod 30 000 bodů

Rozbřesk: Německo o vlásek uniklo “technické” recesi, Česko roste nejpomaleji za 3 roky

Ekonomický komentář - 18.06

Základné pojmy pre obchodovanie na Forexe

Obchodní signály pro ZLATO (XAU/USD) na 23.–25. dubna 2024: nakupujte nad 2 293 USD (přeprodáno – odraz)

Erste a ČEZ posílají pražskou burzu k ledu

Ranný budíček

Cardano se chystá na další běh po dosažení kritické hranice

Evropské akcie pokračují v opatrném růstu, libře pomohla lepší data

USDCZK - Denní technická analýza: Možnost oslabení koruny

BREAKING: Americké indexy klesají, US30 padl pod 30 000 bodů

Rozbřesk: Německo o vlásek uniklo “technické” recesi, Česko roste nejpomaleji za 3 roky

Ekonomický komentář - 18.06

Blogy uživatelů

Strategie založené na systému Martingale, aneb hrozba pro tradery jménem Martingale

Mapa 27/11

Bitcoin sa rozbehol. Čo to spôsobilo a kam ma namierené?

Půl milionu za měsíc? I to je ve Fintokei možné

ECB si neudělala domácí úkol

Která měna se hodí pro carry trade?

Emerging markets se uklidnily – carry trade na obzoru

Nvidia – Nejdůležitější akcií na světě

Korelace akcií a dluhopisů se blíží rekordu!

Býci zabojovali, index S&P 500 vzrostl o dvě a půl procenta

Strategie založené na systému Martingale, aneb hrozba pro tradery jménem Martingale

Mapa 27/11

Bitcoin sa rozbehol. Čo to spôsobilo a kam ma namierené?

Půl milionu za měsíc? I to je ve Fintokei možné

ECB si neudělala domácí úkol

Která měna se hodí pro carry trade?

Emerging markets se uklidnily – carry trade na obzoru

Nvidia – Nejdůležitější akcií na světě

Korelace akcií a dluhopisů se blíží rekordu!

Býci zabojovali, index S&P 500 vzrostl o dvě a půl procenta

Vzdělávací články

Jaký je nejlepší broker?

8 nejlepších obchodních strategií – carry trade obchodování (9. díl) – 2. část

Ženy a trading – rozhovor s Kathy Lien

Přichází éra Psychologie Prop tradingu?

TOP 3 největší investoři světa – BlackRock, Vanguard a State Street

Trading a daně

Jak funguje Prop Trading?

5 podceňovaných parametrů obchodního deníku

Základní strategie Prop Tradingu – jak získat velký účet

Úvod do technických indikátorů

Jaký je nejlepší broker?

8 nejlepších obchodních strategií – carry trade obchodování (9. díl) – 2. část

Ženy a trading – rozhovor s Kathy Lien

Přichází éra Psychologie Prop tradingu?

TOP 3 největší investoři světa – BlackRock, Vanguard a State Street

Trading a daně

Jak funguje Prop Trading?

5 podceňovaných parametrů obchodního deníku

Základní strategie Prop Tradingu – jak získat velký účet

Úvod do technických indikátorů

Tradingové analýzy a zprávy

DAX - Intradenní výhled 31.5.2016

Evropské země přijímají přísná opatření, mnohde je karanténa

Forex: Koruna dnes klesala k euru i dolaru

Forex: Koruna dnes mírně posílila k euru, naopak o tři haléře oslabila k dolaru

Odrazí se USD/CAD od supportu kanálu?

Analýza hlavních měnových párů 4.2.2016

MMF odmítá rozpočtové plány Řecka

Makro vyhlašování a dnešní zprávy

Nejsilnější a nejslabší měny 22.3.2024

Propad libry po "brexitu" pokračuje mírnějším tempem

DAX - Intradenní výhled 31.5.2016

Evropské země přijímají přísná opatření, mnohde je karanténa

Forex: Koruna dnes klesala k euru i dolaru

Forex: Koruna dnes mírně posílila k euru, naopak o tři haléře oslabila k dolaru

Odrazí se USD/CAD od supportu kanálu?

Analýza hlavních měnových párů 4.2.2016

MMF odmítá rozpočtové plány Řecka

Makro vyhlašování a dnešní zprávy

Nejsilnější a nejslabší měny 22.3.2024

Propad libry po "brexitu" pokračuje mírnějším tempem

Témata v diskusním fóru

Realita tradingu 11: Desítky procent ročně s prstem v nose

LIVE TRADING pomocí PRICE ACTION, S/R, S/D, DIVERGENCÍ, TL

Zkoušíte skalpování nebo vás to vždy lákalo? Tak v tom případě tohle musíte brát v potaz

Aktuální obchodní příležitosti na měnových párech USD/JPY, USD/CAD a AUD/CAD

Automobilový průmysl očima investora: Jak vydělat v nové éře?

Price Action Trading Jakuba Hodana

Austrálske dáta inflácie a prejav guvernéra Lowa môžu výrazne pohnúť s AUD

RIPPLE (XRP)

Výběr z nedělní přípravy: USD/JPY, GBP/AUD a EUR/USD

Je bankovní krize v USA zpět? | Investiční Memento #30

Realita tradingu 11: Desítky procent ročně s prstem v nose

LIVE TRADING pomocí PRICE ACTION, S/R, S/D, DIVERGENCÍ, TL

Zkoušíte skalpování nebo vás to vždy lákalo? Tak v tom případě tohle musíte brát v potaz

Aktuální obchodní příležitosti na měnových párech USD/JPY, USD/CAD a AUD/CAD

Automobilový průmysl očima investora: Jak vydělat v nové éře?

Price Action Trading Jakuba Hodana

Austrálske dáta inflácie a prejav guvernéra Lowa môžu výrazne pohnúť s AUD

RIPPLE (XRP)

Výběr z nedělní přípravy: USD/JPY, GBP/AUD a EUR/USD

Je bankovní krize v USA zpět? | Investiční Memento #30