Ticker Tape by TradingView

IPO 2017

IPO 2017

V posledních několika letech došlo k drastickému zpomalení aktivit ve veřejném upisování akcií (IPO), ale zdá se, že počet IPO v roce 2017 bude odrážet tuto situaci na trhu.

V roce 2016 bylo realizováno pouze 128 IPO (z hlediska České republiky je to neuvěřitelné číslo), což byla nejnižší hodnota od finanční krize – roku 2009 bylo trhem oceněno pouze 118 IPO.

A rok 2016 byl druhým rokem, kdy se počet firem, které se ucházeli o veřejnou participaci, snížil y/y. Existuje několik důvodů, proč veřejně upisované akcie redukovaly – ale vypadá to, že se tato situace může v budoucnu změnit?

Co snížilo počet IPO

Hlavními důvody nedávného poklesu IPO byly především hospodářská a politická nejistota.

Většina si nebyla jistá, jak se projeví události z minulého roku, jako Brexit a prezidentské volby v USA v roce 2016, a tyto otazníky způsobily nervozitu investorů a volatilní trhy.

Generální ředitelé soukromých společností se vyhýbají prodeji akcií na tomto trhu. Společnosti nemohou získat tolik peněz, v kolik doufali při emisi IPO, pokud by investoři neměli důvěru v místo, kde se akcie obchodují a ekonomiku.

V roce 2016 bylo od finanční krize v letech 2008 a 2009 nejméně IPO.

Tab. 1.

Není to jen globální ekonomická turbulence, jež zasáhla společnosti, které chtějí získat peníze; jeden z dalších důvodů, proč společnosti zůstávají soukromími déle, je Sarbanes Oxley Act (známý jako SOX) z roku 2002.

V § 402 zákona SOX jsou manažeři a auditoři povinni zavést vnitřní audit. Vedení a auditoři musí také stanovit metody kontrolingu, vnitřního auditu a reportingu a podávání zpráv o přiměřenosti těchto kontrol, které je velmi nákladné, jak z hlediska zavedení, tak i udržování. Tyto povinnosti stanovené zákonem mohou a také odrazují společnosti od veřejného úpisu jejich akcií.

Soukromé společnosti, zejména tech společnosti, mají také potíže kapitalizovat svoji firmu na zákonem stanovenou úroveň předtím, než se stanou veřejně obchodovatelnými. Podle společnosti Forbes došlo v prvním čtvrtletí roku 2016 ke snížení počtu nových začínajících podnikatelů v Silicon Valley o 19,5% ve srovnání s prvním čtvrtletím roku 2015.

Část tohoto důvodu investoři vezmou ztráty ze svých investic do společností před IPO.

Podle Economist fond Fidelity snížil ve 2Q 2015 podíl svých investic investice do soukromých společností, jako je Zenefits (softwarová společnost) a MongoDB (poskytovatel databázových programů) o zhruba 50%.

Předpokládáme však, že rok 2017 bude pro IPO podstatně příznivější a to nejen z hlediska kvantitavního, ale i kvalitativního.

Co očekávat od roku 2017 IPO Market

Chcete-li zjistit, budou-li firmy právě v tom, či onom roce upisovat IPO, měli byste zvážit dva klíčové faktory:

Cítí se investoři bohatí?

Je technologický sektor v růstu a dobré kondici?

Podle konsensu médií i politiků se investoři v USA nyní cítili komfortněji než v loňském roce. To se odráží v průměrné hodnotě indexu Dow Jones Industrial Average, růstu cen ropy a síle amerického dolaru.

Navíc se zdá, že technologický sektor s investory právě teď vychází více než dobře..

Od 6, ledna 2016 se v sektoru služeb informačních technologií v USA, který zahrnuje společnosti jako Alphabet Inc. (Nasdaq: GOOGL) a International Business Machines Corp. (NYSE: IBM), zvýšil o 18,24%.

Proč je to důležité?

Velké technologické akcie, jako jsou Alphabet, Microsoft Corp. (Nasdaq: MSFT) a Amazon.com Inc. (Nasdaq: AMZN), mají největší tržní hodnotu v S & P 500. Když tyto akcie vzrostou, rostoucí S & P 500 dává investorům větší důvěru ve veškeré trhy. Dalším dobrým znamením pro trh s IPO je fakt, že regulační prostředí, s D. Trumpem v Bílém domě a republikány ovládaným kongresem by navíc teoreticky mělo více více vyhovovat IPO POTUS a republikánským řízeným kongresem.

Ale jen proto, že bude více IPO, neznamená to, že každé IPO je dobrá investice?

Jak zjistit, zda je IPO dobrá investice

Vzhledem k tomu, že se potenciálně oživuje trh s IPO, v současné době existuje 178 soukromých společností s oceněním převyšujícím 1 miliardu dolarů, které by mohly začít testovat trh.

Bohužel společnosti s takto vysokou tržní hodnotou, které jsou označovány jako jednorožci (unicorns), jen zřídka upisují IPO.

Tato ohodnoceni (valuation) jsou založena na více než jen základních faktorech. Část hodnoty vychází z prognóz výnosů a nových produktů, které by tyto společnosti mohly nabídnout, a neexistuje žádná záruka, že tyto společnosti budou tyto projekce příjmů a produkce splňovat, nebo že jejich produkty budou stejně průkopnické, jak očekávají analytici.

Společnosti, které se zdají být zdravé, s hodnotou v miliardách dolarů, by mohly stále růst, ale mohly by také přijít o peníze před veřejnou nabídkou.

Pro posouzení IPO, stejně jako jakékoliv jiné firmy je daleko důležitější, než její hodnota, silný a trvalý růst tržeb. A co je nejdůležitější, je nutné hledat firmy se silným a trvalým růstem peněžních toků z provozu. Toto číslo je mnohem lepší ukazatel zisku, a je mnohem těžší jej manipulovat.

Existuje několik těchto společností, které zahájily formální kroky pro podání IPO v roce 2017.

Pokud nějaká z těchto velkých společností bude skutečně v roce 2017 upisovat své akcie k veřejnému obchodování, jistě bude to IPO patřit k těm největším v tomto roce.

Lyft

Lyft je jednou z největších providerů sdílené spolujízdy v USA. Společnost byla založena v roce 2012 Johnem Zimmerem a Loganem Greenem.

Uživatelé služby se v aplikaci pro smartphone připojili k aplikaci Lyft, kde řidič akceptuje jejich jízdu; platba je účtována na vrub debetní karty cestujícího nebo účtem Paypal Holdings (Nasdaq: PYPL).

Pokud se řidiči přihlásili do systému do ledna 2016, Lyft dostane 20% provize z každé jízdy. U řidičů, kteří podali žádost po lednu 2016, získává společnost Lyft 25% provizi.

Podle uniklého dokumentu získaného společností Recode přilákal Lyft nejvíce nových cestujících a řidičů na trhu sdílení jízd v červenci 2016. V červenci také Lyft zaznamenal 13,9 milionu jízd, což byl od června 2016 nárůst o 12%.

Předpokládá se, že společnost Lyft generovala v 2016 příjmy v rozmezí od 400 milionů dolarů do 500 milionů dolarů. Aplikace Lyft je aktuálně oceněna na hodnotu 5,5 miliardy dolarů. Toto ocenění je impozantní vzhledem k tomu, že společnost Lyft zahájila svoji činnost v roce 2012. Pro Lyft je nyní velmi důležité, z ohledu dalšího růstu firmy, jít cestou veřejného úpisu akcií a stát se veřejně obchodovatelnou.

I když je společnost Lyft lídrem na trhu sdílených jízd, stále je značně za Uberem, pokud jde o četnost jízd a příjmy. Podle Fortune v červenci 2016 Uber uskutečnil 62 milionů spolujízd USA, ve srovnání s tím Lyft měl pouze 13,9 milionů.

Lyft také potřebuje více peněz na financování výzkumu pro autonomní automobily, v nichž Lyft vidí budoucnost svého businessu. V únoru 2015 založila společnost Uber v Pittsburghu výzkumné zařízení pro auto-řízení vozidel. Tesla Motors Inc. (Nasdaq: TSLA) generální ředitel Elon Musk plánuje přeměnit vozy Tesla na self-driving taxi a dokonce provozovat vlastní flotilu automobilů. IPO doposud neproběhl.

Blue Apron

Podle agentury Bloomberg poskytovatel služby Blue Apron koncem září 2016 započal spolupráci s bankami na podání IPO /IPO se začalo obchodovat v létě 2017/.

Blue Apron nabízí službu předplatného, kde zákazníci dostávají recepty a přísady k vlastnímu vaření jídel. Plán pro dvě osoby obsahuje 3 předem porcované přísady a instrukce za 59,94 dolarů za týden. Rodinný plán, který může obsahovat dvě nebo čtyři předem porcované složky a instrukce, stojí mezi 69,92 USD a 139,84 USD za týden.

Prostřednictvím jiného předplatného také Blue Apron prodává víno. Statistika počtu a chování zákazníků nebyla zveřejněna, ale generální ředitel Matt Salzberg řekl Business Insider v roce 2015, že má “stovky tisíc stálých klientů?.

Projekt Blue Apron by měl podle odhadů překonat příjmy ve výši 1 miliardy dolarů v období od října 2016 do října 2017. Společnost je také údajně zisková na bázi EBITDA (zisk před zdaněním, úroky, odpisy a amortizací). Blue Apron získal rizikový kapitál ve výši téměř 200 milionů dolarů.

Po vzniku v roce 2012 vypadají budoucí celkové výnosy působivé. Když se Blue Apron stane veřejně známou, může mít ocenění od 2 do 3 miliard dolarů.

Ale i když je to relativně nový koncept, předplatné stravovací služby je konkurenceschopné ?

Největší konkurentem Blue Apron je HelloFresh založené v 2011. Společnost HelloFresh má více než 800 000 běžných odběratelů po celém světě. Dodává jídlo zákazníkům v USA, Kanadě, Austrálii, Švýcarsku, Rakousku a Belgii. HelloFresh má také více možností předplatného než Blue Apron.

Před nákupem akcií Blue Apron budou investoři chtít přehodnotit podrobné obchodní informace, které Blue Apron zveřejní dříve, než dojde k IPO.

Nejdůležitějším detailem zůstává, jak dlouho si zákazníci udržují své předplatné. Podle společnosti Recode je jedním z důvodů, proč zákazníci zruší službu, je fakt, že jídlo je příliš dlouhé na přípravu. Jiným důvodem je, že jsou příliš zaneprázdněni – před vařením upřednostní fast food, nebo restauraci.

Zkontrolovat délky předplatného a míru obratu nám pomůže rozhodnout, zda dodávky potravinových odběrů, jako je Blue Apron, jsou módní nebo udržitelný a rostoucí obchodní model. Právě nejistota v oblasti udržitelnosti objemu dodávek klientům je jedním z faktorů, proč akcie po IPO padly dolů.

Graf 1.: Vývoj akce 3M

Spotify

Spotify je služba pro vysílání hudby vyvinutá ve Švédsku v roce 2006. Poskytuje hudbu, video služby a podcasty z nahrávacích a mediálních společností.

Společnost Spotify začala v roce 2008 v Evropě, ale měla problémy s uvedením na trh v USA. Nahrávací a gramofonové firmy byly nespokojeny se streamováním jejich produkce a poskytováním zdarma uživatelům Spotify, ale poté, co se Sean Parker (spoluzakladatel společnosti Napster) dozvěděl o společnosti, investoval 15 milionů dolarů v roce 2010 a pomohl vyjednat nabídky poplatků producentům a gramofonovým společnostem. Spotify byl schopen spustit v USA v červenci 2011svůj server a poskytovat své služby.

Spotify nabizí několik modelů, které si uživatelé mohou zakoupit. Jedním z prostorů, kde muže Spotify realizovat zisk je čas mezi jednotlivými skladbami, případně prodávat account bez reklam za zvýšenou cenu. Společnost Spotify zvýšila tržby z reklam ze 107 milionů dolarů v roce 2014 na 213 milionů dolarů v roce 2015.

Z výnosů z reklam a odběrů služeb Spotify údajně v roce 2015 realizovala tržby ve výši 2,18 miliardy dolarů, nicméně není zdaleka zisková ?

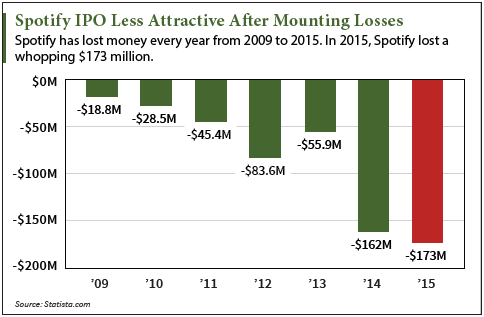

Spotify každoročně vykazoval záporný příjem od roku 2009 do roku 2015.

Tab. 2

Pinterest

V roce 2010 byl web pro sdílení fotografií Pinterest spuštěn; společnost založili Ben Silbermann, Paul Sciarra a Evan Sharp.

Uživatelé vytvářejí “Pinboard?, kde sdílejí fotografie a jiný mediální obsah, který naleznou na Pinterestu. Mohou také sdílet obsah, který našli mimo Pinterest. Nástěnky jsou obecně organizovány podle témat, jako jsou recepty a móda.

S 110 miliony aktivních uživatelů měsíčně (MAU) je společnost Pinterest mnohem menší než ostatní sociální média, tvrdí Fortune. Facebook Inc. (Nasdaq: FB) se může pochlubit 1,79 miliardy MAU a Twitter Inc. (NYSE: TWTR) má 317 milionů.

Největší výzvou pro sociální média s rostoucím publikem bude přitahovat uživatele mužského pohlaví. Podle comScore bylo 71% uživatelů společnosti Pinterest od prosince 2014 ženami.

Rychlý růst příjmů společnosti Pinterest je však tím, co investory zajímá u IPO Pinterest. V roce 2014 činily příjmy Pinterest zhruba 20 milionů dolarů. Pětkrát se tento objem zvýšil v roce 2015 – 100 milionů dolarů, a pro rok 2016 očekává Pinterest příjmy ve výši 300 milionů dolarů.

Generální ředitel společnosti Pinterest, Ben Silbermann, byl v rozhovoru s Business Insidere v dubnu 2016 řekl, že Pinterest se zaměřuje na budování udržitelného modelu příjmů. Pinterest může počkat, až se v roce 2017 budou zveřejněny výsledky dalších sociálních médií a technické IPO.

O veřejném úpisu akcií se mluví už od roku 2014; 2017 je z hlediska IPO aktuálnější, než jakýkoliv rok kdy předtím.

Chobani

Chobani je výrobce řeckého jogurtu založený v roce 2005 Hamdim Ulukayaou.

Společnost se snaží rozšířit své působení na mexický trh a nabízí nové produkty, tím vzniká potřeba vyšší kapitalizace – firma bude potřebovat více peněz, aby mohla pokračovat v růstu.

Společnost jogurtů v roce 2015 najala společnost Goldman Sachs Group Inc. (NYSE: GS), aby jí pomohla najít strategického partnera, který by do ní investoval. Chobani byla otevřená myšlence prodeje menšinového podílu ve svém podnikání a PepsiCo Inc. (NYSE: PEP) chtěla investovat.

Zatímco Pepsi je známý svými limonádami a občerstvením, v průběhu let také rozšiřila svou linii zdravých potravin a nápojů. Chobani má údajně roční obrat přesahující 1 miliardu dolarů a investice by poskytla společnosti Pepsi přístup na vzkvétající trh s jogurty.

Ale podle Bloomberg chtěla Pepsi většinový podíl v Chobani, což bylo důvodem odmítnutí strategické investice V únoru 2016 odmítl Chobani neveřejnou nabídku společnosti Pepsi.

Bez zajištění peněz od Pepsi se zvýšila pravděpodobnost, že společnost bude muset vstoupit do veřejného obchodování úpisem IPO. Když Chobani v dubnu 2016 najal nového finančního ředitele Mika Beekhuizena, podle The Wall Street Journal řekl “vše je na stole?, pokud jde o finanční transakce a potenciální IPO.

Prodej jogurtu v USA v poledních několika letech prudce roste. V roce 2010 dosáhl prodej jogurtu v USA 6,2 miliardy dolarů. Do roku 2015 se vyšplhal na 7,7 miliardy dolarů. To je nárůst o 24% za pět let.

Řecký jogurt však představuje méně než polovinu prodeje jogurtu v USA, jogurtový prostor jako celek je velmi konkurenceschopný, přičemž Yoplait vlastní 26,5% amerického trhu. Pro srovnání má Chobani zhruba 20%.

Dropbox Inc.

Podle Bloomberg se DropBox Inc. – core business archivace souborů – setkal s poradci v srpnu 2016, aby projednal IPO v roce 2017. Setkání se údajně soustředilo na ocenění aktiv a podíl veřejně upsaných akcií na celkovém majetku společnosti.

Od března 2016 společnost Dropbox měla 500 milionů registrovaných uživatelů a 200 000 podniků platilo za její produkty.

Dropbox je většinou známý díky svým programům pro sdílení souborů a synchronizaci, ale rozšiřuje svoji nabídku spolupráce založené na technologiích cloud.

Dropbox cloud computing umožňuje uživatelům ukládat data do cloudu a přistupovat k nim z libovolného místa s připojením k Internetu.

Společnost dosud není zisková, což je riskantní. Také konkurenční společnost Box Inc. (NYSE: BOX) vstoupila na burzu v lednu 2015 a cena akcií BOX byla volatilní. BOX byla otevřena na 20,20 dolarů za akcii dne 23. ledna 2015, ale její aktuální close price (15/9/2017)18,41 dolarů za akcii.

To je pokles o 9% za zhruba dva roky.

Spekuluje se, že Microsoft Corp. (Nasdaq: MSFT), Apple Inc. (Nasdaq: AAPL), a Alphabet Inc. (Nasdaq: GOOGL) by mohli mít zájem o koupi Dropbox.

Ale investoři, kteří chtějí dobrou dlouhodobou příležitost k růstu, by neměli nakupovat akcie společnosti Dropbox, pokud se začaly obchodovat veřejně jen proto, že by mohly být cílem převzetí (pravděpodobnost skokového růstu ceny). Dropbox by měl být v portfoliu pouze tehdy, pokud se domníváte, že je to silná investice na základě jeho vlastních výsledků.

Závěrem

IPO je důležitou součástí transferu zdrojů v tržní ekonomice; přebytkové subjekty přesunují volné kapacity k subjektům deficitním. Většinou se říká a píší to i odborné knihy, že IPO je vždy pro investory výhodné-výnosné. Ne vždy tak tomu ale je. Výhody IPO jsou v zásadě dvě: 1) akcie jsou upisovány pod předpokládanou tržní cenou proto, aby se manažeři emise dostali k své odměně, která je závislá na množství prodaných akcií a jejich ceně. 2) IPO je populární a je léty zažitou praxí, že investoři očekávají s nadějí nové tituly a snaží se maximalizovat svůj zisk. Ale i IPO, tak jako v jiných oblastech života, to nemusí vždy dopadnou podle představ, ato dokonce ani ihned po začátu obchodovní?

Klíčová slova: Brexit | Video | Peníze | Nasdaq | Dow Jones | USA | Apple | Kapitál | Akcie | Transakce | Bloomberg | Close | Dow Jones Industrial | Emise | IPO | Insider | Investice | NYSE | Provize | Realizovat zisk | Ukazatel | Wall Street | Analytici | USD | Obchodování | Goldman Sachs | Finanční krize | Investoři | Fond | Business | Pravděpodobnost | Zisk | Výsledky | Obchodovat | Financování | Investovat | Facebook | Wall Street Journal | Volatilní | Cena | Cena akcií | Dobrá investice | Graf | Market | Odborné knihy | PayPal | Prezidentské volby | Pro investory | Ropy | Tesla Motors | Trh | Twitter | EBITDA | Elon Musk | ROCE | Upisování akcií | Instrukce | Tržby | Volby | Microsoft | Podnikání | Rizikový kapitál | Volby v USA | Forbes | Firmy | Economist | Miliardy dolarů | Citi | Ztráty | Politická nejistota | Nejistota | Zajištění | Tesla | Kapitalizace | Nakupovat akcie | Krize | Výnosy | Příjmy | Alphabet | Business Insider |

Čtěte více

-

IPO Uber – Jedno z největších IPO v historii se blíží

IPO Uber se nevyhnutelně blíží. Jedná se o jedno z 10 největších IPO v historii. Generální ředitel společnosti Dara Khosrowshahi uvedl, že jeho společnost vedla rozhovory s legendárním investorem Warren Buffettem a jeho firmou Berkshire Hathaway. Možná právě Buffett bude jeden z prvních, kdo akcie Uberu nakoupí. -

IPO Uber – Jedno z největších IPO v historii vstoupilo na burzu

IPO Uber se nevyhnutelně blíží. Jedná se o jedno z 10 největších IPO v historii. Generální ředitel společnosti Dara Khosrowshahi uvedl, že jeho společnost vedla rozhovory s legendárním investorem Warren Buffettem a jeho firmou Berkshire Hathaway. Možná právě Buffett bude jeden z prvních, kdo akcie Uberu nakoupí. Ve středu 8.5 společnost již uvedla závazné datum realizace IPO a také upisovací cenu. -

IPO Uber – Proč se o akcie Uber zajímá i Warren Buffett?

UPDATE: Uber se dohodl, že jejich akcie budou obchodovány v USD na největší světové burze -NYSE. Podle předběžných odhadů gigant zveřejní svoji nabídku během dubna a ocenění by se mohlo vyšplhat až k částce 120 miliard USD. Spekuluje se, že by mohlo jít o jedno z pěti největších IPO v historii a pravděpodobně největší v letošním roce. Aby společnost dosáhla ohodnocení kýžených 120 miliard USD, je nucena emitovat pouze 16 % svých akcií. Výběr burzy NYSE byl také iniciován faktem, že konkurenční společnost Lyft se chystá na své IPO začátkem dubna na burze NASDAQ. -

IPO Uber – Proč se o akcie Uber zajímá i Warren Buffett?

UPDATE: Společnost UBER podala oficiální žádost o IPO první týden v prosinci 2018. Podle odhadů by mohla valuace firmy po vstupu na burzu dosáhnout až 120 miliard dolarů. Pro své IPO Uber zatím nevybral konkrétního upisovatele, klíčovou roli při vyplňování dokumentů hrála banka Morgan Stanley. Žádost o vstup na burzu u Americké komise pro cenné papíry podala začátkem prosince i konkureční společnost Lyft. -

IPO Uber – Proč se o akcie Uber zajímá i Warren Buffett?

Generální ředitel společnosti Uber Dara Khosrowshahi potvrdil, že IPO Uber se uskuteční v roce 2019. Firma je podle něj v dobré kondici z hlediska profilu, ziskovosti i marží. -

IPO Warner Music "bodovalo" navzdory koronakrizi

Hudební vydavatelství Warner Music se během uplynulé středy vrátilo na burzu a stalo se zatím největším IPO roku 2020. A to i přesto, že některé firmy svůj aktuální vstup odkládají kvůli pandemii COVID-19. Před emisí kvůli velkému zájmu potenciálních investorů firma dokonce zvýšila objem svých nabízených akcií z původních 70 milionů na 77 milionů USD. -

IPO WeWork – druhé největší IPO 2019?

Rok 2019 je na zvučná IPO velmi bohatý. Začátkem května další velká společnost avizovala, že plánuje vstoupit na burzu prostřednictvím IPO. Společnost WeWork uvedla, že závazně uvažuje o IPO, které by mělo proběhnout co nejdříve. V následujícím článku se dozvíte základní informace o připravovaném IPO WeWork a také o samotné společnosti. -

IPO WeWork – druhé největší IPO 2019?

Rok 2019 je na zvučná IPO velmi bohatý. Začátkem května další velká společnost avizovala, že plánuje vstoupit na burzu prostřednictvím IPO. Společnost WeWork uvedla, že závazně uvažuje o IPO, které by mělo proběhnout koncem roku 2019 na burze NASDAQ. Společnost byla nedávno oceněná na přibližně 47 mld. USD. -

IPO Xiaomi: Dosáhne čínský Apple ocenění nad $100 miliard?

Pekingský výrobce smartphonů Xiaomi oznámil svůj záměr vstoupit na burzu. IPO Xiaomi by mohlo společnost ocen... -

IPO Xiaomi: Dosáhne čínský Apple ocenění nad $100 miliard?

Pekingský výrobce smartphonů Xiaomi oznámil svůj záměr vstoupit na burzu. IPO Xiaomi by mohlo společnost ocenit za až hranici $100 miliard. Očekává se tak, že Xiaomi potvrdí svou pozici nejhodnotnějšího start-upu světa. I když po vstupu na burzu již pouze těžko můžeme firmu povašovat za start-up. -

I přes dobré výsledky firem trhy v USA klesají

Americké akciové burzy pokračují ve ztrátové sérii i na začátku dnešního obchodování. Nepomohly ani výborné hospodářské výsledky společnosti Boeing, které překonaly očekávání trhu. Firma dokonce zvedla svoji guidance na tržby i zisk za celý rok. Průmyslový Dow Jones ztrácí 0,2 %, S&P 500 odepisuje 0,4 % a technologický Nasdaq klesá o 0,7 %. Největších ztrát dosahují telekomunikační společnosti (-3,8 %), kde investory nepotěšily výsledky hospodaření společnosti AT&T. Zisk firmy je o více jak 10 % nižší, než očekával trh. Cena akcií na to reaguje poklesem o 6 %. Na opačné straně se nachází sektor utilit se ziskem 1,1 %. -

I přes loňské propady zvítězili investoři do akcií. Co jim letos dělá vrásky?

Při pohledu na loňská čísla by se chtělo říct, že „ročník 2020“ byl další z řady běžných, pro investory příjemných roků, na které jsme byli v posledním desetiletí zvyklí. Akciové trhy poměrně silně vyrostly, dařilo se také dluhopisům a mnohým komoditám, kdy si například zlato sáhlo na svá historická maxima z roku 2011. Všichni ale víme, že „běžný rok“ za sebou rozhodně nemáme. Co můžeme čekat od letoška? -

I přes mírné oživení české ekonomiky zůstává její výhled nadále nejistý

Česká ekonomika zaznamenala v květnu mírné zlepšení, i nadále však zaostává za předkrizovou úrovní ekonomické aktivity. I přes meziměsíční nárůst o více než 10 %, je tak průmyslová produkce o zhruba čtvrtinu nižší. Z průmyslových odvětví se aktuálně nejhůře vede automobilovému průmyslu. Květnový pokles nových zakázek o necelých 35 % však moc optimismu do budoucna bohužel nedává. Na poptávku si aktuálně nemůže stěžovat inženýrské stavitelství, jehož produkce vzrostla o 1,2 %. V pozemním stavitelství se naopak produkce o 11 % snížila. Přes slabou poptávku z domácí a zahraniční ekonomiky však zůstává nezaměstnanost v ČR prozatím na nízkých hodnotách, v červnu podle MPSV na 3,7 %. Hlavním důvodem je podle nás program Antivirus. -

I přes napětí mezi Čínou a USA dnes akcie mírně rostou

Evropské akcie v pondělí opatrně rostou během napětí mezi USA a Čínou, které tlumilo sentiment investorů v Asii. Minulý týden vydal prezident Donald Trump výkonné příkazy, které mají zakázat používání aplikací WeChat a TikTok v USA, a to od poloviny příštího měsíce. -

I přes nové příměří jsou v Náhorním Karabachu další mrtví

Jerevan i Baku dnes ohlásily útoky nepřátelské strany, přestože v sobotu uzavřely nové příměří. Enkláva Náhorní Karabach v jihozápadním Ázerbájdžánu s převážně arménským obyvatelstvem oznámila dnes podle agentury Reuters dalších 19 mrtvých z řad vojáků, počet arménských armádních obětí tak od doby, kdy na konci září vypukly boje s Ázerbájdžánem, dosáhl 729. Od září pak boje způsobily smrt více než 1000 lidí včetně civilistů a desítky tisíc lidí vyhnaly z domovů. Arménský prezident uvedl, že Turecko je ve skutečnosti další stranou konfliktu. -

I přes obavy z korekce americké trhy dále rostou

Ve čtvrtek nepřicházely na Wall Street žádné negativní signály z trhu obligací, když jejich ceny utěšeně rostly a výnosy se v důsledku toho snižovaly (tedy alespoň v USA, v Německu byla situace opačná). Obligacím jistě pomohlo i to, že Čína popřela, že by se chystala nákup amerických dluhopisů jakkoliv omezovat či snad dokonce úplně zastavit. -

I přes oživující dolar zlato stále nachází nabídky

Zlato zahájilo rok 2016 útokem na vyšší ceny, zejména v eurech. Nabídky z bezpečných přístavů a nižší výnosy z dluhopisů spojené s napětím na Blízkém Východě... -

I přes pochybnosti na trhu investoři bitcoiny kupovat nepřestali

Bitcoinové dilema, které začalo 13. září, když americká centrální banka oznámila CPI zprávu, zanechalo drobné investory v nevýhodné pozici. -

I přes pokles je inflace v Česku stále třetí nejvyšší v EU

Česká republika si „uhájila“ pomyslnou bronzovou příčku v žebříčku zemí podle míry inflace. Vůbec nejrychleji v celé Evropské unii rostly v říjnu meziročně spotřebitelské ceny v Polsku (o 3,8 procenta) a Maďarsku (o 3 procenta). V České republice činila inflace 2,9 procenta, což je o 0,3procentního bodu méně než v září. -

I přes příznivý ZEW index euro ztrácí

I přes zveřejnění lepšího než očekávaného německého ZEW indexu společná evropská měna včera ztrácela. Především v odpoledních hodinách a během asijské...

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Podstata komodit: Průzkum hlavních trhů a jejich specifik

Sezónnost na FOREXu

Nejlepší trading příležitosti - kde a jak profitovali tradeři (březen 2024)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Podstata komodit: Průzkum hlavních trhů a jejich specifik

Sezónnost na FOREXu

Nejlepší trading příležitosti - kde a jak profitovali tradeři (březen 2024)

Denní kalendář událostí

Člen Bank of England David Ramsden

Členka Bank of England Catherine Mann

V eurozóně index CPI

V USA týdenní změna zásob ropy

Prezidentka ECB Christine Lagarde

Prezident Bundesbank Joachim Nagel

V Británii maloobchodní tržby

V Německu index PPI

V Japonsku index CPI

V USA prodeje existujících domů

Člen Bank of England David Ramsden

Členka Bank of England Catherine Mann

V eurozóně index CPI

V USA týdenní změna zásob ropy

Prezidentka ECB Christine Lagarde

Prezident Bundesbank Joachim Nagel

V Británii maloobchodní tržby

V Německu index PPI

V Japonsku index CPI

V USA prodeje existujících domů

Tradingové analýzy a zprávy

Forex: Dolar oslabuje, po zprávě o útoku Izraele na Írán posiluje švýcarský frank

Pražská burza zakončila téměř beze změny, index PX stoupl o 0,02 procenta

Pražská burza po šesti týdnech růstů oslabila, index PX klesl o 0,6 procenta

Forex: Koruna mírně oslabila k euru a stagnovala k dolaru

5 událostí, které dnes stojí za pozornost

Index spekulativního sentimentu 19.4.2024

Swingové obchodování GBP/JPY 19.4.2024

Swingové obchodování GBP/USD 19.4.2024

Ceny ropy klesají poté, co Írán bagatelizoval útok Izraele

Nejsilnější a nejslabší měny 19.4.2024

Forex: Dolar oslabuje, po zprávě o útoku Izraele na Írán posiluje švýcarský frank

Pražská burza zakončila téměř beze změny, index PX stoupl o 0,02 procenta

Pražská burza po šesti týdnech růstů oslabila, index PX klesl o 0,6 procenta

Forex: Koruna mírně oslabila k euru a stagnovala k dolaru

5 událostí, které dnes stojí za pozornost

Index spekulativního sentimentu 19.4.2024

Swingové obchodování GBP/JPY 19.4.2024

Swingové obchodování GBP/USD 19.4.2024

Ceny ropy klesají poté, co Írán bagatelizoval útok Izraele

Nejsilnější a nejslabší měny 19.4.2024

Blogy uživatelů

Čínský jüan nabírá na důležitosti

Jak přizpůsobovat svoji strategii podle aktuálních tržních podmínek?

Je inflace v USA neporazitelná?! | Investiční Memento #72

Historický okamžik Bitcoinu je tady! Jak zareaguje cena?

Praktické okénko – Nic moc obchod, ze kterého jsem vzal jen drobné

Jak obchodovat na Forexu, když máte práci na plný úvazek

Pohled do budoucnosti – technologické inovace (1. díl)

Investícia do uránu?

Praktická ukázka: Další čekání na falešný průraz?

Kryptoměny: Budoucnost financí nebo riziková hra?

Čínský jüan nabírá na důležitosti

Jak přizpůsobovat svoji strategii podle aktuálních tržních podmínek?

Je inflace v USA neporazitelná?! | Investiční Memento #72

Historický okamžik Bitcoinu je tady! Jak zareaguje cena?

Praktické okénko – Nic moc obchod, ze kterého jsem vzal jen drobné

Jak obchodovat na Forexu, když máte práci na plný úvazek

Pohled do budoucnosti – technologické inovace (1. díl)

Investícia do uránu?

Praktická ukázka: Další čekání na falešný průraz?

Kryptoměny: Budoucnost financí nebo riziková hra?

Forexové online zpravodajství

Navzdory pozitivním finančním výsledkům za první čtvrtletí roku 2024 akcie Netflixu klesají

Týden na akciových trzích: Ztrátový týden, S&P500 testuje hranici 5 tis. bodů

US Open: Indexy bojují o směr, protože izraelský konflikt doléhá na trhy

Forex: Zklidnění na devizových trzích

American Express po výsledcích za 1. čtvrtletí klesá

VIX klesá o 10 %, protože trhy vidí nižší krátkodobou možnost eskalace mezi Izraelem a Íránem

eToro umožní hlasovat na valné hromadě napříč celým akciovým světem, neboť mezi drobnými investory roste zájem o hlasování

BREAKING: Ropa vymazala zisky přes noc

COCOA vyskočilo o 5 % po údajích v Severní Americe

Ceny zlata překonaly hranici 2400 dolarů na základě zpráv o izraelských úderech na Írán

Navzdory pozitivním finančním výsledkům za první čtvrtletí roku 2024 akcie Netflixu klesají

Týden na akciových trzích: Ztrátový týden, S&P500 testuje hranici 5 tis. bodů

US Open: Indexy bojují o směr, protože izraelský konflikt doléhá na trhy

Forex: Zklidnění na devizových trzích

American Express po výsledcích za 1. čtvrtletí klesá

VIX klesá o 10 %, protože trhy vidí nižší krátkodobou možnost eskalace mezi Izraelem a Íránem

eToro umožní hlasovat na valné hromadě napříč celým akciovým světem, neboť mezi drobnými investory roste zájem o hlasování

BREAKING: Ropa vymazala zisky přes noc

COCOA vyskočilo o 5 % po údajích v Severní Americe

Ceny zlata překonaly hranici 2400 dolarů na základě zpráv o izraelských úderech na Írán

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Ozvěny trhu: Německo nás padnout nenechá

Údaje o inflaci visí na GBP a CAD

AUDNZD sa odrazil od rezistencie okolo 1,075 (TA, D1)

S&P500 je zpět v blízkosti úrovně 3000 bodů, otevře do černých čísel

Technická analýza páru BTC/USD na 28. června 2022

Makro: Maloobchodní tržby Německa v červnu opět klesly a zaostaly za očekáváním

Makro: Nová bytová výstavba Kanady klesla tři čtvrtletí za sebou

Bitcoin se kvůli nervozitě ze zvyšování sazeb stahuje zpět

Makro: Míra nezaměstnanosti Japonska v srpnu nečekaně klesla na 3,5pct

S&P 500 poklesl popáté v řadě

Ozvěny trhu: Německo nás padnout nenechá

Údaje o inflaci visí na GBP a CAD

AUDNZD sa odrazil od rezistencie okolo 1,075 (TA, D1)

S&P500 je zpět v blízkosti úrovně 3000 bodů, otevře do černých čísel

Technická analýza páru BTC/USD na 28. června 2022

Makro: Maloobchodní tržby Německa v červnu opět klesly a zaostaly za očekáváním

Makro: Nová bytová výstavba Kanady klesla tři čtvrtletí za sebou

Bitcoin se kvůli nervozitě ze zvyšování sazeb stahuje zpět

Makro: Míra nezaměstnanosti Japonska v srpnu nečekaně klesla na 3,5pct

S&P 500 poklesl popáté v řadě

Blogy uživatelů

Nastal správný čas k ukončení části ztrátové/ziskové obchodní pozice?

Proč chce Microsoft koupit Activision Blizzard?

Rozruch kolem SNB před švýcarskými volbami neutichá

Klidná mysl pochází z parasympatického systému

Čas zdanit své zisky! Jaká jsou pravidla a jak to funguje u XTB?

Čínský jüan nabírá na důležitosti

Tesla i stříbro silně korigují

118 týdnů praktických ukázek: Bilance

Něco o akciích

Za Bitcoiny si už kúpiš aj Teslu

Nastal správný čas k ukončení části ztrátové/ziskové obchodní pozice?

Proč chce Microsoft koupit Activision Blizzard?

Rozruch kolem SNB před švýcarskými volbami neutichá

Klidná mysl pochází z parasympatického systému

Čas zdanit své zisky! Jaká jsou pravidla a jak to funguje u XTB?

Čínský jüan nabírá na důležitosti

Tesla i stříbro silně korigují

118 týdnů praktických ukázek: Bilance

Něco o akciích

Za Bitcoiny si už kúpiš aj Teslu

Vzdělávací články

Index S&P 500: Kompletní průvodce pro investování a trading

Pokročilá struktura Price Action (5. díl)

Základní struktura Price Action (4. díl)

Není důležitý jeden obchod, ale dlouhodobý horizont - část 2.

Daně z tradingu a investic - jak danit zisky jako trader a investor

Smart Money trading - Rozdíl mezi ICT a SMC koncepty (3. díl)

Smart Money Concepts (SMC) - obchodování podle velkých hráčů (2. díl)

Výstup z trhu je stejně důležitý jako vstup

Proč pochybnosti ničí váš trading?

ICT trading - Smart Money strategie (1. díl)

Index S&P 500: Kompletní průvodce pro investování a trading

Pokročilá struktura Price Action (5. díl)

Základní struktura Price Action (4. díl)

Není důležitý jeden obchod, ale dlouhodobý horizont - část 2.

Daně z tradingu a investic - jak danit zisky jako trader a investor

Smart Money trading - Rozdíl mezi ICT a SMC koncepty (3. díl)

Smart Money Concepts (SMC) - obchodování podle velkých hráčů (2. díl)

Výstup z trhu je stejně důležitý jako vstup

Proč pochybnosti ničí váš trading?

ICT trading - Smart Money strategie (1. díl)

Tradingové analýzy a zprávy

EUR/USD - Intradenní výhled 3.1.2019

Ropa WTI - Intradenní výhled 11.10.2016

Francouzský ministr financí se vyslovil proti snížení daní na paliva

5 událostí, které dnes stojí za pozornost

S&P 500 - Intradenní výhled 14.1.2019

Nejsilnější a nejslabší měny 21.9.2016

Míra inflace v eurozóně v říjnu klesla na 2,9 procenta, výrazně zlevnily energie

Zlato - Intradenní výhled 25.7.2022

EUR/GBP - Intradenní výhled 19.4.2024

Letošní rozpočet Německa počítá s růstem deficitu až na 138,9 miliardy eur

EUR/USD - Intradenní výhled 3.1.2019

Ropa WTI - Intradenní výhled 11.10.2016

Francouzský ministr financí se vyslovil proti snížení daní na paliva

5 událostí, které dnes stojí za pozornost

S&P 500 - Intradenní výhled 14.1.2019

Nejsilnější a nejslabší měny 21.9.2016

Míra inflace v eurozóně v říjnu klesla na 2,9 procenta, výrazně zlevnily energie

Zlato - Intradenní výhled 25.7.2022

EUR/GBP - Intradenní výhled 19.4.2024

Letošní rozpočet Německa počítá s růstem deficitu až na 138,9 miliardy eur

Témata v diskusním fóru

GBP/NZD konečne prelomil úroveň. Dokáže to aj USD/JPY či AUD/USD?

Bitcoin padol späť pod 30,000 USD - je to koniec uptrendu alebo len korekcia?

Statisticka Arbitrage

Výzva – pre náš všetkých

InstaForex

Ropa klesá, v rublech o to více

USD/CHF

EUR/USD

Tak jde čas: 4 týden 2012

Trhy padajú, medvede trhajú všetko naokolo

GBP/NZD konečne prelomil úroveň. Dokáže to aj USD/JPY či AUD/USD?

Bitcoin padol späť pod 30,000 USD - je to koniec uptrendu alebo len korekcia?

Statisticka Arbitrage

Výzva – pre náš všetkých

InstaForex

Ropa klesá, v rublech o to více

USD/CHF

EUR/USD

Tak jde čas: 4 týden 2012

Trhy padajú, medvede trhajú všetko naokolo