Ticker Tape by TradingView

Cena akcie Pfizer raketově roste. Je správný čas na nákup?

V dnešní analýze se zaměříme na akcie Pfizer. Aktuálně se schyluje k úplnému schválení jejich vakcíny. Pfizer již dříve získal povolení očkovat děti (od 12 let). Nyní navíc usiluje i o možnost vakcinace dětí ve věku 5 až 11 let. Cena akcie PFE navíc poslední dobou raketově roste.

Dnes se zaměříme na ekonomická čísla společnosti (fundamentální analýza) a poté si provedeme základní technickou analýzu cenového grafu. Prvně se ovšem podíváme na všechny důležité zprávy. Výjimečně se vyhneme představení společnosti, protože už byla stručně popsána v dřívějším článku na biotechnologické společnosti.

V článku se dozvíte:

- Schválení vakcíny pro adolescenty a děti

- Úplné formální schválení vakcíny Pfizer-BioNTech

- Pfizer vyžaduje po zaměstnancích vakcinaci

- CEO Pfizeru plánuje odkud perspektivních společností

- Delta se rychle šíří, Pfizer a BioNTech dodaly více jak miliardu dávek vakcíny

- Fundamentální analýzaakcie Pfizer

- Technická analýza akcie Pfizer

- Závěrem

- Obchodujte s akciemi Pfizer prostřednictvím LYNX

Schválení vakcíny pro adolescenty a děti

Pfizer-BioNTech vakcína s obchodním názvem Comirnaty byla vůbec první očkovací látka, která byla schválena pro použití u dětí a adolescentů. V EU a Spojených státech je od května 2021 již možné touto vakcínou očkovat děti, která dosáhly 12. roku života. Díky tomu si Pfizer získal nemalý náskok například před dříve analyzovanou Modernou. Zároveň se jednalo o precedens pro jiné krajiny, kde ještě schvalovací proces běžel.

Pfizer samozřejmě usiluje, aby bylo jeho vakcínou možné očkovat i děti pod 12 let. Právě probíhají klinické testy. Došlo k předání prvních výsledků mezi firmou a americkým regulačním orgánem FDA (The Food and Drug Administration). Výsledky ale nebyly uspokojivé. Z rozhodnutí FDA vyplývá, že velikost a rozsah lékařské studie je neadekvátní.

Například nebylo možné zjistit, zda se u malých dětí mohou vyvinout nežádoucí účinky. Mezi ně patří myokarditida, zánět srdečního svalu, perikarditida a další. Tyto vedlejší účinky nelze brát na lehkou váhu. Navíc se jedná o bezbrannou věkovou skupinu lidí. Americké regulační úřady tak budou zřejmě chtít mnohem průkaznější výsledky, než takové očkování schválí.

Úplné schválení vakcíny Pfizer-BioNTech

Očkovací látka Pfizeru byla minulý rok schválena v jakémsi zrychleném nouzovém režimu . Samotný výrobce vakcín a FDA proto usilují o to, aby došlo i k plnému formálnímu schválení používání vakcín. Zde se hraje především o to, aby vzrostla větší důvěra veřejnosti. Když si nalijeme čistého vína, každému musí být jasné, že není úplně košer, že se masově očkuje látkami, které byly dříve schváleny v jakémsi nouzovém režimu.

Proto je pro Pfizer a FDA plné schválení vakcíny důležité. Americký prezident Joe Biden se v souvislosti s tím nechal slyšet, že k plnému schválení má dojít již na podzim tohoto roku. Do značné míry se tedy jedná i o politické téma.

Pfizer vyžaduje po zaměstnancích vakcinaci

Pfizer před několika dny oznámil, že vyžaduje po všech svých amerických zaměstnancích a kontraktorech, aby byli očkováni. Pokud ovšem nebudou chtít být očkováni, mají ještě možnost testování. To se má opakovat každý týden. Pfizer tak reaguje na masivně se šířící novou variantu viru delta. Podobně zareagovaly i jiné velké společnosti. Společnosti Facebook a Google koncem července oznámily, že se jejich zaměstnanci musí nechat očkovat. Daný trend tedy jednoznačně sílí a lze předpokládat, že další firmy budou následovat.

CEO Pfizeru plánuje odkup perspektivních společností

Nyní trochu odbočíme a zaměříme se na možnost koupě několika perspektivních firem, které může mít CEO Pfizeru Albert Bourla v hledáčku. Mezi potenciální kandidáty patří Blueprint Medicines, Aurinia Pharmaceuticals a Atea Pharmaceuticals. Upozorňuji ovšem, že se jedná o spekulace. Nic nebylo zatím potvrzené.

Podle slov CEO Alberta Bourla by se investoři měli dočkat velkého progresu, co se týče obchodních dohod. Ty prý Pfizeru potenciálně dovolí získat mnoho léčiv, které již jsou schváleny (nebo by mohly být schváleny během druhé dekády). Vzhledem k tomu, že výsledky společnosti jsou vynikající, je tudíž dostatek prostředků na akvizice. Otázkou ovšem je, zda by nebylo pro investory lepší, aby byly volné prostředky využité na zpětný odkup akcií. I vyšší dividenda by mnohé investory určitě potěšila. V akvizicích se totiž vždy utopí dost peněz a výsledek je často nejistý.

V každém případě se spekuluje nad vybranými společnostmi z několika důvodů. Blueprint vyvinul dvě léčivé látky, které by měly pomáhat lidem se specifickým druhem rakoviny – plíce a štítná žláza. Jejich léky byly relativně rychle schváleny, takže firma ukázala, že je schopna uvést svá léčiva velmi rychle na trh.

Druhou společností je Aurinia, která se zabývá vývojem léčiv na lupus nephirtis. Na tuto nemoc v USA trpí několik desítek tisíc lidí. Nemoc způsobuje zánět ledvin a dle dostupných zdrojů jejich lék stav pacientů markantně zlepšuje. Potenciálních pacientů je skutečně hodně, takže výnosy jsou jisté. Třetí firma je Atea, která vyvíjí orální lék na COVID-19. Jejich lék je již za pár dní schopen zredukovat množství viru v pacientovi o 80 %.

Delta se rychle šíří. Pfizer a BioNTech dodaly více jak miliardu dávek vakcíny

Dle nových zpráv se varianta koronaviru delta rychle šíří po celém světě. Počet infikovaných tak přesáhl 200 milionů lidí. I přesto, že Spojené státy mají velmi vysokou proočkovanost, vedou v počtu nálezů infikovaných (35 milionů případů). Indie hlásí 31 milionů případů, Brazílie pak 20 milionů. Dle statistických čísel je v absolutní hodnotě 4,26 milionů úmrtí. Z toho 614 tisíc spadá na USA a 550 tisíc na Brazílii. Zároveň se očekává, že se během podzimu a zimy situace znatelně zhorší.

Poslední zprávou je, že Pfizer ve spolupráci s BioNTech prodaly více jak miliardu dávek vakcín ve více jak 100 zemí. Ke konci července měl BioNTech nasmlouvaný obchod v objemu 2,2 miliard dávek vakcín za 15,9 miliard EUR. BioNTech dále kalkuluje s navýšením výrobních kapacit. K současnému a dalšímu konci roku chce dosáhnout celkového počtu vyrobených vakcín v objemu 3-4 miliard dávek.

[E-book ZDARMA]: 11 strategií největších investičních guru

Objevte jaká kritéria při výběru akcií jednotliví guru sledují a zjistěte jaké zhodnocení popsané strategie dosahují a naučte se 6 investičních zásad, které posunou Vaše investování dále.

Fundamentální analýza akcie Pfizer

Než začneme s hospodářskými čísly, je potřeba upozornit na důležitou věc. Jak vyplývá z předešlého textu, Pfizer vyvinul vakcínu Comirnaty ve spolupráci s BioNTech, takže se o veškeré zisky dělí.

Kromě toho bych se chtěl krátce zmínit o dividendě. Pfizer vyplácí kvartálně pravidelnou dividendu, která léta stabilně roste. Tenhle rok by držitelé akcií Pfizer měli celkově získat 1,56 USD na akcii, což implikuje dividendový výnos cca 3,4 %.

Kvartální účetní období

Pfizer se může pyšnit mezikvartálním růstem výnosů o více jak 30 % (19 miliard USD). I první kvartál zaznamenal velký růst o téměř 25 % na 14,58 miliard USD. Tyhle čísla jsou ovšem samozřejmá v souvislosti s tím, jak stoupá poptávka po vakcínách, zatímco jejich nabídka skomírá. I společnosti Moderna rostly markantně výnosy.

Profit margin je 29,31 %, což znamená, že 1 USD výnosu zároveň znamená 0,293 USD zisku. Provozní výnos vzrostl oproti prvnímu kvartálu o 17 % na 5,61 miliardy USD. Největší skok ovšem nastal mezi posledním kvartálem 2020 a prvním kvartálem 2021, kdy provozní výnosy vzrostly o 433 % na 4,79 miliardy USD. EBITDAbyla za první kvartál letošního roku 6 miliard USD a mezikvartálně si Pfizer polepšil o 193 %. EBITDA za druhý kvartál není v těchto chvílích dostupná.

Společnost za druhý kvartál dosáhla čistého zisku 5,56 miliardy USD. V relativních číslech jde o 14% růst. Největší expanze ale nastala mezi posledním čtvrtletím 2020 a první čtvrtletím aktuálního roku. V relativních číslech jde o nárůst 721 % na 4,88 miliardy USD.

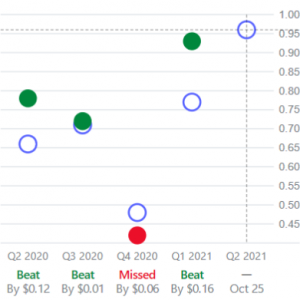

Zisk na akcii (EPS) za jednotlivé kvartály. Zdroj: yahoo.com

Co se týče ekonomických ukazatelů, EPS je za druhý kvartál na 1,07 bodech (mezikvartálně pokrok o 13,8 %). Přitom odhad byl pouze 0,97 bodů. Poměrový ukazatel P/E díky markantnímu růstu výnosů na akcii mírně klesl na 17 bodů. Jednak tedy spadáme do konzervativního rozmezí, kde je horní hranice 19 bodů a jednak je číslo v průměru velmi přijatelné.

Běžně se setkáváme s mnohem vyšším poměrem. Například Moderna měla ještě minulý kvartál 104 bodů (nyní pouze 29,33 bodů). Takové skoky nejsou zrovna zdravé a snižuje to relevantnost ukazatele. Pfizer docílil rentability vlastního kapitálu (ROE) 27 %. Zmíněné číslo je velmi dobrý výsledek.

Účetní období za fiskální rok

Celkové tržby za rok 2020 meziročně vzrostly o 1,79 % na 41,91 miliardy USD. Provozní výnosy jsou 9 miliard USD, což je o 20 % více než v roce 2019. EBITDA mírně stoupla o 3,68 % na 13,79 miliardy USD. Zatímco čistý zisk se markantně snížil o 41 % z 16,27 miliardy USD na 9,62 miliardy USD. Společnost vygenerovala volné cash flow 12,15 miliard USD. Jde o 15,55% zlepšení.

Výnos a zisk za jednotlivé roky. Zdroj: yahoo.com

EPS díky hlubokému propadu zisků padlo na 1,73 bodů. Ukazatel P/E ukazuje za rok 2020 21,56 bodů, takže došlo k mírnému překročení konzervativního rozmezí 15-19 bodů. Rentabilita vlastního kapitálu (ROE) byla za rok 2020 jenom 11 %.

Technická analýza akcie Pfizer

Pro technickou analýzu si zase jednou zvolíme týdenní graf. Posledních několik týdnů je pro akcie Pfizer velmi dynamickým obdobím. Růst ovšem trvá již od března 2020, kdy se vytvořilo low na 27,88 USD. Až do března letošního roku byl ovšem cenový vývoj hodně turbulentní a to na obě strany. Leč od začátku března cena soustavně agresivně stoupá. Celkově se tak akcie Pfizer zhodnotily o téměř 80 %.

Týdenní graf akcie Pfizer

Price action je ovšem nejagresivnější posledních pár týdnů. Za relativně krátkou dobu se nám titul zhodnotil o přibližně 22 % a růst pořád nepřestává. Máme díky tomu v grafu vyloženě vertikálu, což není zdravé. Takové struktury nikdy příliš dlouho nevydrží, takže proto je rozumné brzy očekávat korekci. Je ale potřeba zmínit, že objemy jsou pořád relativně solidní. Cenový růst je tudíž potvrzený.

Současný týden je však pro titul i historickým okamžikem, protože se po více jak 22 letech povedlo překonat původní historické maximum z roku 1999. Celých 22 let trvalo, než se cena vrátila do doby, kdy začala praskat tehdejší tzv. dotcom bublina. Vytvoří se dvojitý vrchol, nebo se dočkáme pokračující cenové expanze? Jak jsem již řekl, akcie Pfizer jistě čeká brzká korekce, protože vertikální expanze nemají dlouhou životnost.

Potom nezbývá nic jiného, než se spolehnout na dostupné S/R hladiny. První je hodně blízko, kolem 46,7 USD. Druhá je pak kolem 42 USD, třetí 38,5 USD. Dost záleží na tom, kdy se trh začne čistit, ale nejreálnější je odraz až na 42 USD. Indikátor RSI je na cca 81 bodech, což je pro týdenní časový rámec hrozně moc. Na základě řečeného je racionální počítat s tím, že případná korekce bude v relativních číslech spíše dvojciferná, což pád na 42 USD splňuje.

Závěrem

Z fundamentálního hlediska je bez debat, že Pfizer z aktuální situace těží. Výnosy za jednotlivá čtvrtletí stabilně stoupají a samozřejmě se i očekává, že budoucí výnosy též půjdou nahoru. Pokud tedy zůstane očekávání velmi dobré, i cena musí jít nahoru. Za druhý kvartál je poměrový ukazatel P/E na solidní úrovni a navíc je ROE téměř výborné. Je ovšem žádoucí vše brát v kontextu a sledovat kroky Federální rezervní banky. Začíná se víc spekulovat, že brzy dojde k navýšení základní úrokové sazby, z čehož může vzejít problém.

Co se týče technické analýzy, posledních pár týdnů jsou akcie Pfizer hrozně silné. Jak jsem ale říkal, vertikální expanze nikdy moc dlouho nevydrží. Proto je přirozené očekávat brzy korekci a hledat případné příležitosti na jedné z důležitých cenových úrovní.

Obchodujte s akciemi Pfizer prostřednictvím LYNX

Ať už jste intradenní obchodník nebo dlouhodobý investor, můžete využít vynikající nabídky společnosti LYNX, protože vám umožníme obchodovat s akciemi, ETF, futures, opcemi , CFD, či forexem za příznivé poplatky.

Dále pro vás pravidelně připravujeme naše týdenní investiční newslettery a vysíláme profesionální vzdělávací webináře. Díky LYNX můžete obchodovat v reálném čase prostřednictvím profesionálních platforem.

Chcete převést zahraniční ceny akcií nebo ceny ETF na eura? Pak použijte převodník měn na více než 130 měn. Navíc pro vás pravidelně zveřejňujeme analýzy trhu a novinky ze světa investic v rámci našeho LYNX zpravodajského a vzdělávacího portálu.

V případě jakýchkoliv dotazů můžete bezplatně využít naší klientské podpory.

Akcie Volkswagen: Automobilka chce odkoupit Europcar za 2,5 miliardy EUR

04. srpna 2021 | Akcie týdne

Akcie Volkswagen a rozbor cenového grafu. VW chce odkoupit Europcar a do roku 2030 vyrábět až polovinu vozů na elektrický pohon.

Akcie Apple: Firma ztrácí pozici světové dvojky ve výrobě smartphonů

23. července 2021 | Akcie týdne

Apple ztrácí pozici 2. největšího výrobce telefonů. Spyware ohrožuje data uživatelů iPhone. Technická a fundamentální analýza akcie Apple.

Nvidia akcie a jejich famózní růst. Je správný čas investovat?

08. července 2021 | Akcie týdne

Nvidia akcie na burze silně posilují. Co stojí za jejich růstem? Vyplatí se teď nakupovat Nvidia akcie? Rozbor cenového grafu i výsledků jen pro vás.

The post Cena akcie Pfizer raketově roste. Je správný čas na nákup? appeared first on LYNX Czech Republic.

Klíčová slova: Převodník měn | Webináře | Margin | Obchodovat s akciemi | Vzdělávací webináře | Investiční | Facebook | Obchodník | Intradenní obchodník | Akcie Pfizer | Cena akcie Pfizer | BioNTech | Důležité zprávy | Účetní období | Nvidia akcie | Graf akcie | Příležitosti | Analýza akcie | Fundamentální analýza akcie | Dlouhodobý investor | Americký prezident Joe Biden | Prezident Joe Biden | Dobrý výsledek | Očkování | Vakcinace | Albert Bourla | Pfizer a BioNTech | BioNTech vakcína | PFE | Klinické testy | iPhone | Biden | Nvidia | Rentabilita | Čas na nákup | Vyšší dividenda | Důvěra | Ceny | Covid | JDE | Velký růst | Moderna | Spekulovat | Vakcína | Expanze | FDA | Zaměstnanci | Lék na COVID-19 | Joe Biden | VW | Růst | Aktuální situace | Automobilka | Vedlejší účinky | Cenový vývoj | Guru | Vývoj | COVID-19 | Indikátor RSI | Zlepšení | Situace | Google | Prezident | Komunikace | Ukazatele | Miliardy eur | Biotechnologické společnosti | Yahoo | Prohlášení | Na burze | Federální rezervní banky | Miliardy | Studie | Pfizer | Technické analýzy | Firma | Obchod | Dvojitý vrchol | Čistý zisk | Obchodujte | Cena akcie | Akcie týdne | Zpětný odkup akcií | Očekávání | Výnosy | Akcie na burze | Poplatky | Firmy | Základní úrokové sazby | Precedens | Brazílie | Burze | S/R hladiny | Tržby | Spojené státy | ROE | ROCE | Indie | EBITDA | Zisky | Zprávy | Volkswagen | Trh | Pro investory | Odkup akcií | Graf | Fiskální rok | Eura | Cena | Analýzy | Akcie Volkswagen | Akcie Apple | EPS | Delta | Ceny akcií | LYNX | Investovat | Obchodovat | Výsledky | Zisk | EU | Investoři | Americký prezident | USD | EUR | Banky | Úrokové sazby | Časový rámec | Zisk na akcii (EPS) | Zisk na akcii | Výnos | Ukazatel | Trigger | Trend | RSI | P/E | Nabídka | Low | Korekce | Investování | Investor | Indikátor | Futures | Dividendový výnos | Dividenda | Cash flow | CFD | CEO | Zhodnocení | Analýza | Akvizice | Akcie | Sazby | Poptávka | ETF | Spekulace | Apple | USA | Price Action | Fundamentální analýza | Technická analýza |

Čtěte více

-

Celkový počet transakcí SOL se blíží 100 milionům dolarů

Celkový počet transakcí provedených v síti Solana se blíží hranici 100 milionů, v době, kdy institucionální investoři stále sázejí na produkty, které jim nabízejí expozici vůči kryptoměně, a to i přes pokračující medvědí trh. -

Celkový stav americké ekonomiky je „solidně pozitivní“

„Béžová kniha byla zveřejněna jen pár hodin poté, co institut ADP přinesl čísla z amerického trhu práce za květen. Americká ekonomika podle nich vytvořila pouze 27 tisíc nových pracovních míst v soukromém sektoru. To je oproti očekávání ve výši 185 tisíc výrazně méně,“ říká Senior Equity Trader BHS Kamil Bednář. -

Celosvětová hra s ropou: další partie v kontextu událostí v USA a Číně

Tento trend se odrazil v růstu ceny březnového kontraktu na Brent o 0,3 % na 80,24 USD za barel. Podobnou dynamiku jsme pozorovali u ropy West Texas Intermediate, která posílila o 0,3 % na 75,31 USD za barel. -

Celosvětový boom čínských investic zmírňuje

Čínské zahraniční investice v uplynulých letech vykázaly impresivní vzmach, korunovaný vznikem Iniciativy jednoho pásma a jedné cesty. V nadcházejících letech však nelze očekávat podobně dravý růst. Zejména kvůli nárůstu ochranářství a stárnutí čínské populace. -

Celý svět očekává Optimismus od rozhodnutí FRS.

Americká obchodní seance uzavřela se dosažením nového historického maxima. S & P 500 aktualizuoval rekord třetí relaci... -

🎙️CELÝ ZÁZNAM: Co zaznělo na Analytickém fóru 2023?

Tuto středu a čtvrtek proběhl další ročník Analitického fóra XTB. Vzhledem k současné situaci na finančních trzích bylo mnoho důležitých témat k diskuzi. Přinášíme krátký souhrn toho nejdůležitějšího, co na události zaznělo. Akce nicméně celkově trvala pět hodin, a bohužel není možné v rámci toho textu popsat vše. Pro zájemce je k dispozici kompletní záznam, který je volně dostupný na Youtube kanálu XTB. -

Cementárny jsou trnem v oku ekologů

„Ekologové se dívají na cementárny podobně jako na fosilní elektrárny, ropné rafinerie, koksovny či ocelárny,“ říká hlavní ekonom BHS Štěpán Křeček. -

Cena akcie AMC od ledna vzrostla o více než 2554 %. Jak si vedou další meme akcie?

V posledních týdnech o sobě meme akcie dávají opět vědět. Velký nárůst zažívá zejména AMC akcie. Někteří analytici se shodují, že zvýšen zájem o meme akcie byl zapříčiněn poklesem kryptoměn. -

Cena akcie Apple klesá navzdory silným hospodářským výsledkům

Apple ve čtvrtek oznámil dobré finanční výsledky za Q1 2022. Společnost prokázala, že si za léta své existence vybudovala silnou značku, po které zůstává poptávka vysoká i průběhu horšího ekonomického vývoje. Přesto se akcie společnosti po pátečním otevření Wall Street začala obchodovat v negativním teritoriu. Svůj vliv může mít negativní sentiment okolo technologického sektoru. Náladu obchodníků nezlepšila ani včerejší klesající data amerického HDP. -

Cena akcie Newegg (NEGG) za týden vzrostla o více než 512 %. Jedná se o další meme akcii?

Cena akcie Newegg zažívá v posledních dnech nebývalý růst. Od 30.6 2021 cena NEGG vzrostla o více než 512 %. Cenový graf tak připomíná cenové pohyby, které jsme letos mohli sledovat zejména na meme akciích jako například GameStop a AMC. Za těmito akciemi často stála skupina retail investorů ze skupiny WallStreetBets, kteří komunikují na sociální síťi Reddit. -

Cena akcií Amazonu poprvé překonala hranici 2000 USD

Cena akcií amerického internetového prodejce Amazon dnes po zahájení obchodování poprvé překonala hranici 2000 USD (44.200 Kč). To je důležitý mezník v růstu akcií firmy, která by tak brzy mohla dosáhnout tržní kapitalizace jeden bilion dolarů, což se na počátku tohoto měsíce jako první americké firmě podařilo Applu, upozornil zpravodajský server CNBC. -

Cena akcií AMD poskytuje medvědí signál

Cena akcií AMD zavřela na konci minulého týdne kolem 101,50 USD a prorazila pod support zelené vzestupné trendové linie. Minulý týden byla odmítnuta na rezistenci červené klesající trendové linie. Teď znovu atakuje Fibonacciho retracement 61,8 %, který poskytuje support na 100,20 USD. Průraz pod tuto úroveň posílí medvědí signál z minulého týdne. Dalším cílem poklesu bude cena 91,50 USD, pokud support 100 USD nevydrží. Aby býci znovu ovládli krátkodobý trend, potřebují cenu vytlačit nad 107–108 USD. Cena akcií AMD bude náchylná na pokles, dokud zůstane pod 108 USD. -

Cena akcií Applu je silně přestřelená

Fundamentální vnitřní hodnotu akcie, resp. celé společnosti, stanovujeme pomoci modelu diskontovaného cash flow (discounted cash flow – DCF). Jednoduchý DCF model na společnost Apple je znázorněn v tabulce níže. V tomto případě se nicméně jedná o tzv. reverzní DCF model (reverse-engineered DCF model), který zpopularizoval známý investiční stratég a proponent behaviorálních financí James Montier. U tohoto typu modelu se nesnažíme odhadnout fundamentální vnitřní hodnotu společnosti, ale naopak se snažíme zjistit, jaká růstová očekávání jsou zaceněna v ceně akcie, resp. v tržní kapitalizaci společnosti. -

Cena akcií Caterpillar má tendenci dál směřovat ke 230 dolarům

Na konci ledna jsme zveřejnili analýzu ceny akcií Caterpillar, kde jsme upozorňovali na vyšší pravděpodobnost výrazného obratu trendu. Tehdy se cena akcií Caterpillar obchodovala kolem 260 dolarů, zatímco dnes je na 243 dolarech. Akcie CATERPILLAR nyní atakují nedávná minima na ceně 241,84 dolarů. Průraz pod tuto úroveň umožní cestu k většímu poklesu s prvním cílem na ceně 228 dolarů, kde se nachází úroveň extenze 100 % první etapy poklesu. Cena dále vytvořila nižší maximum a zvyšuje tím šanci na nižší minimum. Medvědi mají krátkodobý trend pod kontrolou. Klíčový Fibonacciho support na úrovni retracementu 38 % nalezneme na 225 dolarech. V nejbližších týdnech je tedy podle nás reálné dosažení ceny 228 dolarů. -

Cena akcií Fordu proráží nad klíčovou rezistenci trendové linie

Po respektování klíčového supportu kolem ceny 11 USD a odrazu ke krátkodobému cíli na ceně 13,50 USD nyní cena akcií Ford na týdenní bázi dokázala prorazit nad rezistenci modré klesající trendové linie. Po respektování horizontálního supportu na ceně 11 USD v kombinaci s průrazem nad cenu 13,50 USD máme po více než roce pod tlakem náznak síly a obratu. Další důležitou rezistencí je předchozí maximum na ceně 14,65 USD. Průraz nad tuto úroveň zároveň zruší medvědí formaci Hlava a ramena. -

Cena akcií Fordu – týdenní vzor Hlava a ramena.

Cena akcií Fordu je po několikaměsíčním poklesu z 25,85 USD na úrovni 11,81 USD. Není to poprvé, co se dostala do pásma 12–11 USA. Byla v něm v červnu až červenci, pak následoval odraz k 16,70 USD. Při pohledu z větší dálky pozorujeme několikatýdenní vzor Hlava a ramena s cenou atakující support necklinu. Cena je nyní u velmi důležitého supportu a RSI se na přeprodaných úrovních obrací nahoru. Ačkoli jde o medvědí vzor, mohou ho využít i býci. Otevření long pozic se stopem u supportu necklinu by bylo strategií agresivních obchodníků. Případný průraz vrcholu pravého ramene na úrovni 16,67 USD zneplatní medvědí scénář vzoru Hlava a ramena. Týdenní průraz pod 11 USD by byl známkou medvědů. -

Cena akcií INTC od našeho varování o medvědím trendu ztratila více než 20 %.

Akcie INTC se obchodují přibližně na ceně 32–33 USD. Začátkem června jsme obchodníky varovali, že cena proráží týdenní support 42,50 USD, což by znamenalo, že přijde další prodej. Jednalo se o významný medvědí signál, protože tato úroveň supportu byla respektována více než 4 roky. Cena vytvořila medvědí kanál a dál vytváří nižší minima a nižší maxima. Index RSI zatím nedosáhl přeprodaných úrovní. Cena se blíží ke spodní hranici kanálu, kde může nalézt support. Od okamžiku našeho varování cena klesla o více než 20 % a zatím nic nenasvědčuje obratu nebo dosažení dna. -

Cena akcií JPM ospravedlňuje odraz nahoru minimálně k úrovni 126 USD.

Cena akcií JPM zůstává v medvědím trendu a vytváří nižší minima a nižší maxima. Zatím nevidíme žádnou známku býčího obratu. RSI v denním grafu nám nicméně dává důležité býčí varování. Býčí divergence RSI medvědy upozorňuje, že klesající trend slábne. Cena sice vytváří nová nižší minima, ale RSI už potřetí ne. Cena ospravedlňuje obrat a odraz nahoru k Fibonacciho retracementu 23,6 % poblíž úrovně 126 USD. Dokud bude tento RSI divergovat, preferuji na JPM neutralitu. Medvědí postoj na aktuálních úrovních u JPM nestojí za rizikovou odměnu. -

Cena akcií MA je odmítnuta na hlavní rezistenci.

V nedávné analýze a technickém pohledu na graf akcií MA jsme obchodníky upozornili, že cena se přibližuje k oblasti významné rezistence a že stoupá riziko obratu. V dané analýze jsme poukázali i na medvědí vzorec, který cena akcií MA vytvořila, a na zvýšenou pravděpodobnost dalšího pullbacku k úrovni 300 USD. Cena akcií MA byla nedávno odmítnuta na rezistenci červené trendové linie a na horní hranici klesajícího trojúhelníku. Obchoduje se okolo úrovně 340 USD, a pokud se bude historie opakovat, povede odmítnutí u červené trendové linie k pohybu a otestování horizontálního zeleného supportu u úrovně 300 USD. -

Cena akcií META by se mohla brzy obrátit směrem vzhůru

Cena akcií META Platforms Inc zůstává v medvědím trendu, protože cena pokračuje v obchodování uvnitř klesající formace klínu. RSI v posledních několika týdnech poskytuje signály býčí divergence. Cena zůstává pod fialovou trendovou linií rezistence. Tato rezistence je nyní na 169 USD. Pokud dojde k průlomu nad touto úrovní, dostaneme býčí signál. Náš první býčí cíl by byl poblíž 200 až 220 USD. Support se nachází na 157 USD. Po průlomu nad 169 USD by neměl následovat průlom úrovně 157 USD. Zneplatnilo by to býčí scénář.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Podstata komodit: Průzkum hlavních trhů a jejich specifik

Sezónnost na FOREXu

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Podstata komodit: Průzkum hlavních trhů a jejich specifik

Sezónnost na FOREXu

Denní kalendář událostí

V USA spotřebitelská důvěra UoM

V USA cenový index PCE

Šéf SNB Thomas Jordan

V Japonsku tisková konference BoJ

Rozhodnutí o úrokové sazbě

V Japonsku index CPI

V USA zásoby zemního plynu

V USA rozjednané prodeje domů

Žádosti o podporu v nezaměstnanosti

V USA hrubý domácí produkt (HDP)

V USA spotřebitelská důvěra UoM

V USA cenový index PCE

Šéf SNB Thomas Jordan

V Japonsku tisková konference BoJ

Rozhodnutí o úrokové sazbě

V Japonsku index CPI

V USA zásoby zemního plynu

V USA rozjednané prodeje domů

Žádosti o podporu v nezaměstnanosti

V USA hrubý domácí produkt (HDP)

Tradingové analýzy a zprávy

Analytička: Evropské volby přinesou odklon od klimatických cílů

Americký regulátor CFTC varuje před brokerem Direct Cryptos

Americký regulátor CFTC varuje před brokerem FX-Cryptex

Americký regulátor CFTC varuje před brokerem Expirex Trade

FCA varuje před brokerem FASTACCESS / FASTACCESSLTD.COM

České firmy by převážně uvítaly zavedení eura

Intradenní Price Action patterny na zlatě 23.4.2024

Intradenní Price Action patterny na GBP/USD 23.4.2024

Intradenní Price Action patterny na GBP/JPY 23.4.2024

ČNB příští týden podle Michla možná sníží úrokové sazby

Analytička: Evropské volby přinesou odklon od klimatických cílů

Americký regulátor CFTC varuje před brokerem Direct Cryptos

Americký regulátor CFTC varuje před brokerem FX-Cryptex

Americký regulátor CFTC varuje před brokerem Expirex Trade

FCA varuje před brokerem FASTACCESS / FASTACCESSLTD.COM

České firmy by převážně uvítaly zavedení eura

Intradenní Price Action patterny na zlatě 23.4.2024

Intradenní Price Action patterny na GBP/USD 23.4.2024

Intradenní Price Action patterny na GBP/JPY 23.4.2024

ČNB příští týden podle Michla možná sníží úrokové sazby

Blogy uživatelů

Praktická ukázka: Týden, jaký tady dlouho nebyl

INVESTIČNÍ GLOSA: Když rakety hýbají s grafem. Blízký východ znovu pocuchal trhy

Jaký přístup zvolit u Prop výzev?

Výsledková sezóna: Jak se daří výrobcům čipů a luxusním značkám?

Pohled do budoucnosti – demografické změny (2. díl)

Elliottovy vlny: Měnový pár USD/JPY, kryptoměna Bitcoin a akcie Apple

Price Action obchodní příležitosti na šesti měnových párech

Index S&P 500 odepsal přes 3 % a z maxima odepisuje přes 5 %. Pullback je na světě

Hedge fondy začínají sázet na pokles bitcoinu: Ztrácí již tato kryptoměna svůj dech?

Čínský jüan nabírá na důležitosti

Praktická ukázka: Týden, jaký tady dlouho nebyl

INVESTIČNÍ GLOSA: Když rakety hýbají s grafem. Blízký východ znovu pocuchal trhy

Jaký přístup zvolit u Prop výzev?

Výsledková sezóna: Jak se daří výrobcům čipů a luxusním značkám?

Pohled do budoucnosti – demografické změny (2. díl)

Elliottovy vlny: Měnový pár USD/JPY, kryptoměna Bitcoin a akcie Apple

Price Action obchodní příležitosti na šesti měnových párech

Index S&P 500 odepsal přes 3 % a z maxima odepisuje přes 5 %. Pullback je na světě

Hedge fondy začínají sázet na pokles bitcoinu: Ztrácí již tato kryptoměna svůj dech?

Čínský jüan nabírá na důležitosti

Forexové online zpravodajství

Moneta: Akcionáři schválili na dnešní valné hromadě dividendu 9 CZK

FX 101: Diverzifikace portfolia pomocí FX

Majitele kryptoměn v Česku tvoří ze dvou třetin mileniálové a generace Z

Těžba bitcoinů zaznamenala v den půlení rekordní denní příjmy

Co očekávat od výsledků Tesly❓

Tržby v Polsku stagnují

Index PMI v průmyslu v eurozóně klesl

TOP studentské firmy letoška se představily na veletrhu JA Expo v Praze

Česko loni v žebříčku zadluženosti zemí EU dopadlo nejhůře od krizového roku 2013

EUR/JPY se vrací na své předchozí maximum

Moneta: Akcionáři schválili na dnešní valné hromadě dividendu 9 CZK

FX 101: Diverzifikace portfolia pomocí FX

Majitele kryptoměn v Česku tvoří ze dvou třetin mileniálové a generace Z

Těžba bitcoinů zaznamenala v den půlení rekordní denní příjmy

Co očekávat od výsledků Tesly❓

Tržby v Polsku stagnují

Index PMI v průmyslu v eurozóně klesl

TOP studentské firmy letoška se představily na veletrhu JA Expo v Praze

Česko loni v žebříčku zadluženosti zemí EU dopadlo nejhůře od krizového roku 2013

EUR/JPY se vrací na své předchozí maximum

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

EUR/USD. 22. dubna. Projev Christine Lagarde udá tón celého týdne

Americký akciový trh se nadechuje, analýza indexu S&P 500

Dolar je ozbrojen

Moneta: Akcionáři schválili na dnešní valné hromadě dividendu 9 CZK

České čerpací stanice si navyšují zisky, nepromítají zlevnění ropy do cen pohonných hmot. Ropa zlevňuje i kvůli obavě z omezení cestování mezi USA a EU

Makro: Stavební výroba USA v únoru zpomalila o 1,3 pct

Vánoce jsou přehlídkou plýtvání. Na které vydělávají i obchodní řetězce a pak fitness centra

Koruna včera byla jedinou regionální oslabující měnou

Makro: Aktivita sektoru služeb Číny v únoru nečekaně slábla

Trh EUR/USD se silně propadnul po zprávě o inflaci

EUR/USD. 22. dubna. Projev Christine Lagarde udá tón celého týdne

Americký akciový trh se nadechuje, analýza indexu S&P 500

Dolar je ozbrojen

Moneta: Akcionáři schválili na dnešní valné hromadě dividendu 9 CZK

České čerpací stanice si navyšují zisky, nepromítají zlevnění ropy do cen pohonných hmot. Ropa zlevňuje i kvůli obavě z omezení cestování mezi USA a EU

Makro: Stavební výroba USA v únoru zpomalila o 1,3 pct

Vánoce jsou přehlídkou plýtvání. Na které vydělávají i obchodní řetězce a pak fitness centra

Koruna včera byla jedinou regionální oslabující měnou

Makro: Aktivita sektoru služeb Číny v únoru nečekaně slábla

Trh EUR/USD se silně propadnul po zprávě o inflaci

Blogy uživatelů

Forex analýza: EUR/USD, GBP/USD a USD/JPY

AOS a jeho potencionálny výkon... (časť 5.)

Riziká sociálnych sietí a ich vplyv na investičné rozhodnutia

Přehled zajímavých investičních příležitostí pro 44. týden

Pozor podvod!

Korelace britské libry a ropy?

Praktická ukázka: Týden, jaký tady dlouho nebyl

Koruně nic nebrání v rozletu

Hedge fondy začínají sázet na pokles bitcoinu: Ztrácí již tato kryptoměna svůj dech?

Jaký přístup zvolit u Prop výzev?

Forex analýza: EUR/USD, GBP/USD a USD/JPY

AOS a jeho potencionálny výkon... (časť 5.)

Riziká sociálnych sietí a ich vplyv na investičné rozhodnutia

Přehled zajímavých investičních příležitostí pro 44. týden

Pozor podvod!

Korelace britské libry a ropy?

Praktická ukázka: Týden, jaký tady dlouho nebyl

Koruně nic nebrání v rozletu

Hedge fondy začínají sázet na pokles bitcoinu: Ztrácí již tato kryptoměna svůj dech?

Jaký přístup zvolit u Prop výzev?

Vzdělávací články

FXstreet.cz vám přeje krásné Vánoce a úspěšný rok 2018!

Forex: 10 nejobchodovanějších měn světa

Seriál o ETF: Jak investovat do ETF - strategie Dollar Cost Averaging (díl 9.)

8 nejlepších obchodních strategií – obchodování v pásmu (3. díl)

Pokročilá struktura Price Action (5. díl)

8 nejlepších obchodních strategií – úvodní část (1. díl)

Základní struktura Price Action (4. díl)

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

Vzájemná korelace měnových párů

Se Sidem o Forexu: Zákony FOREX tradingu (1. díl)

FXstreet.cz vám přeje krásné Vánoce a úspěšný rok 2018!

Forex: 10 nejobchodovanějších měn světa

Seriál o ETF: Jak investovat do ETF - strategie Dollar Cost Averaging (díl 9.)

8 nejlepších obchodních strategií – obchodování v pásmu (3. díl)

Pokročilá struktura Price Action (5. díl)

8 nejlepších obchodních strategií – úvodní část (1. díl)

Základní struktura Price Action (4. díl)

Akcie: Kolik se dá vydělat na akciovém trhu (díl 10.)

Vzájemná korelace měnových párů

Se Sidem o Forexu: Zákony FOREX tradingu (1. díl)

Tradingové analýzy a zprávy

Zlato - Intradenní výhled 5.2.2020

Stříbro se přibližuje do silné konfluenční oblasti, čeká nás další růst?

S&P 500 - Intradenní výhled 7.2.2024

Swingové obchodování AUD/USD 2.4.2024

Aktuálně otevřené forex pozice 23.4.2024

Americký regulátor CFTC varuje před brokerem FX-Cryptex

EUR/GBP - Intradenní výhled 12.8.2019

Intradenní obchodování: GBP/CHF prolomil rostoucí trendovou linii

Bitcoin - Intradenní výhled 19.1.2023

Intradenní Price Action patterny na GBP/USD 23.4.2024

Zlato - Intradenní výhled 5.2.2020

Stříbro se přibližuje do silné konfluenční oblasti, čeká nás další růst?

S&P 500 - Intradenní výhled 7.2.2024

Swingové obchodování AUD/USD 2.4.2024

Aktuálně otevřené forex pozice 23.4.2024

Americký regulátor CFTC varuje před brokerem FX-Cryptex

EUR/GBP - Intradenní výhled 12.8.2019

Intradenní obchodování: GBP/CHF prolomil rostoucí trendovou linii

Bitcoin - Intradenní výhled 19.1.2023

Intradenní Price Action patterny na GBP/USD 23.4.2024

Témata v diskusním fóru

Sidův SOK - Silová Oscilační Korelace

SEIFGROUP.IO podvod?

Shangai composite index

Ako obchodovať a investovať počas ekonomických kríz?

Řecko znovu vystrašilo Evropu. Euro zpět pod 1,30 EURUSD

Zlato a dolar jdou proti sobě

„Umenie obchodovania“ a „Umenie vojny“

Korelace měn

Tržní analýzy – rizika, která přináší následování jednotlivých analýz, zpráv a vlivných lidí

Index S&P 500: Zhodnocení situace na trzích podle technické analýzy

Sidův SOK - Silová Oscilační Korelace

SEIFGROUP.IO podvod?

Shangai composite index

Ako obchodovať a investovať počas ekonomických kríz?

Řecko znovu vystrašilo Evropu. Euro zpět pod 1,30 EURUSD

Zlato a dolar jdou proti sobě

„Umenie obchodovania“ a „Umenie vojny“

Korelace měn

Tržní analýzy – rizika, která přináší následování jednotlivých analýz, zpráv a vlivných lidí

Index S&P 500: Zhodnocení situace na trzích podle technické analýzy