Ticker Tape by TradingView

Očima Steena Jakobsena: Pozor na dopady vývoje ve tvaru K

Autor: Steen Jakobsen, hlavní ekonom Saxo Bank

Proč právě písmeno K definuje společnost, ekonomiku, politiku i trhy? Jak tento nový makroekonomický model ovlivňuje tvorbu portfolia do budoucna? To vše se vám pokusí ve svém komentáři zodpovědět Steen Jakobsen.

Na dlouhou, předlouhou dobu jsem se odmlčel, protože jsem se věnoval hlavně zákulisní práci na vývoji vlastní verze stoletého portfolia Christophera Cola z Artemis Capital Management, což je dle mého názoru nejlepší a „nejinovativnější“ dílo, jaké jsem v oblasti správy portfolií za celá desetiletí viděl. Uvozovky používám proto, že Chrisova práce vlastně představuje krystalizovanou moudrost, kterou staří makroekonomičtí harcovníci mého typu dávno znají, protože věří ve „skutečnou diverzifikaci“ jako nejlepší prostředek ke zlepšení celkových výsledků.

Odklon od těchto starých dobrých zásad začal před 22 lety, když maestro Greenspan v roce 1998 zachránil Long Term Credit Management Hedge Fund, a pokračoval i v roce následujícím. Tehdy se prosadila nechvalně proslulá myšlenka známá jako „Fed put“ a s ní přišel nástup „nezodpovědných“ trhů. Greenspan a jeho následovníci jsou tím nejhorším, co se volnému trhu a určování cen kdy stalo. Bez debaty.

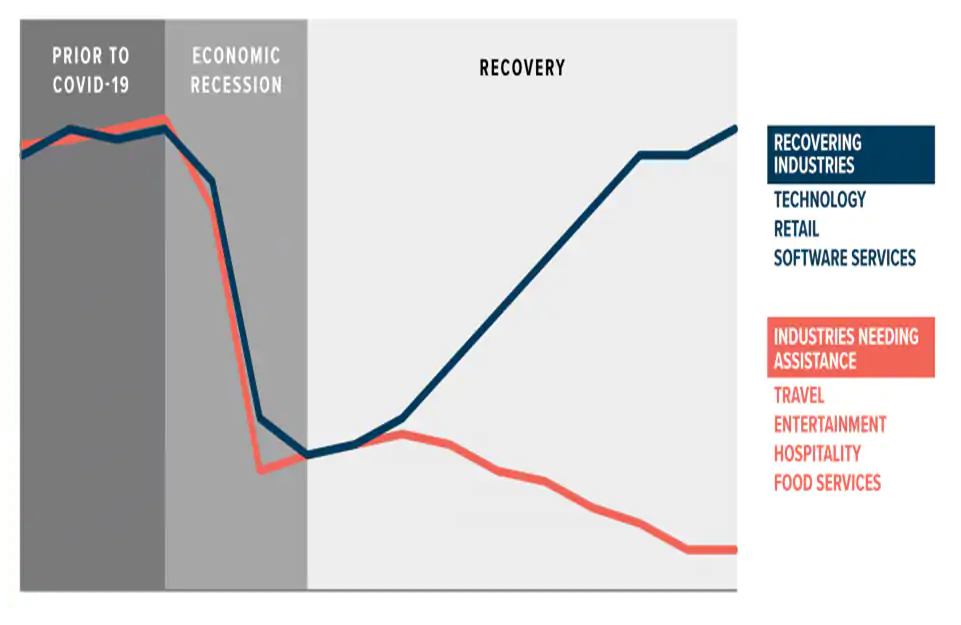

Fed put a víra v něj znamenají, že mohou finanční instituce už od roku 1998 bez obav riskovat, sklízet veškeré potenciální výhody a zároveň se vyhýbat případným nevýhodám, protože vědí, že když to nevyjde, vždy je někdo zachrání. Ale i toto paradigma brzy skončí v propadlišti dějin, protože nejnovější gigantická verze Fed putu, která má pomoci vyřešit krizi kolem Covidu-19, rozštěpila naši společnost vedví – a to doslova, protože výsledkem je takzvané zotavení do K.

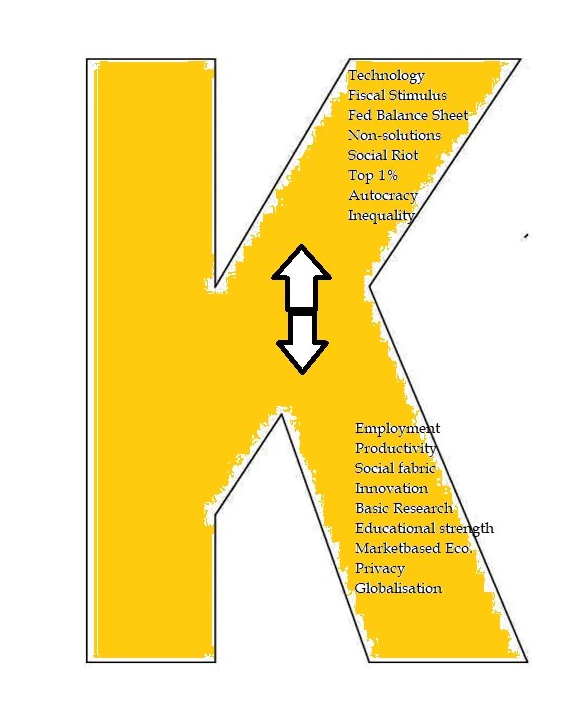

Písmeno K dnes definuje svět v oblasti ekonomiky, politiky, trhů i samotné společnosti.

Zdroj: Obchodní komora Spojených států amerických

Myslím, že žijeme ve světě, který má tvar K obecně, nejen pokud jde o ekonomické zotavení, což znamená, že model ve tvaru písmene K dokáže vysvětlit také politiku, trhy a sociální napětí.

Svět ve tvaru K znamená, že se nůžky rozevírají a čím dál větší část prostředků – více než kdy dříve – patří čím dál menší skupině, což odnáší rostoucí procento někdejší střední vrstvy společnosti. Kdyby byl Karl Marx ještě naživu, určitě by cítil zadostiučinění. Tím nechci říct, že by měl pravdu – problémy sice dokázal popsat vcelku výstižně, ale způsob, jakým je chtěl řešit, byl naprosto pomýlený. Spíš jde o to, že pokud má tržní ekonomika (což je výraz mnohem přijatelnější než negativními emocemi nabité slovo „kapitalismus“) přežít, přišel čas vstát a začít něco dělat.

Covid-19 přinesl urychlení již existujících trendů, ať už jde o antiglobalizaci, rozpad mezinárodní spolupráce a multilaterálních institucí, růst nacionalismu, nedostatek soukromí, protiústavní zákazy vycházení či rostoucí nerovnost. Kromě tohoto ovšem za sebou nechává obrovský počet mrtvých lidí, organizací, malých a středních podniků i celých kategorií podnikání. Myslím, že politikům ani stratégům ještě nedošlo, že otázka, kterou si musíme klást, nezní, kdy se svět a ekonomika vrátí zpět do předcovidového normálu, ale spíš následovně: Jak vytvořit nový systém stojící na volném trhu a určování cen na základě nabídky a poptávky, systém, který lépe určuje alokaci prostředků a mezní užitek peněz, a hlavně systém, který bude celkově spravedlivější?

Nezapomínejme, že právě na spravedlnosti stojí vzájemná spolupráce při dodržování společenských zákonů a norem. Zákony a normy chování jsou respektovány jen tehdy, pokud jsou dlouhodobě považovány za spravedlivé a nestranné. Pokud se z nich spravedlnost vytratí, můžeme očekávat společenské nepokoje. Jednotlivci by rozhodně měli mít právo zbohatnout, ale společnost musí lidi vzdělávat a zajistit rovná práva a příležitosti pro všechny své členy nezávisle na rase, pohlaví a vyznání. Globalizace přitom nedokázala nijak zmírnit dopady toho, že ekonomické zisky z „dělby práce“ plynou jen několika málo jednotlivcům. Nový „platformový model“ ekonomiky pozdního informačního věku, kdy firmy vytvářejí monopolistické struktury, znamená, že vítěz bere vše a zbytek má prostě smůlu, což obrovské části světové populace brání v sociální mobilitě či dokonce v základní participaci na reálném růstu HDP na hlavu. Technologie nezpůsobují jen zastarávání jednotlivých pracovních míst, ale celých druhů zaměstnání. Rekvalifikace je nedostatečná a někdy přímo nemožná. Zároveň se společnost po celou dobu snaží udržet stávající pracovní místa, místo aby vytvářela nová.

Jak se tedy vývoj ve tvaru písmene K projeví na trzích a změní priority při tvorbě portfolií?

Volatilita zůstane vysoká a ještě se dál zvýší. Entropie znamená, že má „systém“ konstantní potenciální energii. Zvenčí může vypadat stabilně, ale uvnitř se bude jeho energie přelévat a nakonec se uvolní ve formě politických zmatků, nepředvídatelných změn pravidel, zvýšené regulace (když vláda nabídne úvěry, výhodnější podmínky či podporu, bude to vždy něčím podmíněno – a podmínky = regulace) a nejistoty do budoucnosti. Jakmile začnete měnit pravidla, přichází volatilita.

Inflace. Index spotřebitelských cen se sice nijak zvlášť nezvýšil, ale všimněte si, že jsou teď místní dodávkové služby dražší než před nástupem pandemie a za dezinfekci či zdravotnické pomůcky a služby platíte jako mourovatí. Že chce vláda „strategicky“ omezit riziko nedostatku roušek, dezinfekce, technologií, nemocničních lůžek apod. Je to všechno promyšlené, ale zároveň je to všechno dražší – mnohem dražší. Když k tomu připočtete roztržku mezi Čínou a USA, monetizaci státních dluhů prostřednictvím centrálních bank a budoucí nabídkové šoky v energetice (protože současné nízké ceny znamenají, že se neinvestuje do budoucích kapacit), rýsuje se nám tady scénář dokonalé inflační bouře.

Základní modely rozdělení portfolia mezi akcie a obligace jsou mrtvé. Celé biliony dolarů byly investované podle modelu, který doporučuje uložit 60 % prostředků do akcií a 40 % do obligací (i když dnes už je to spíš 80 a 20) a který vládne už od roku – ano, uhodli jste – 1998. Proč dnes tato portfolia čelí hrozbě bezprostředního zániku? Výnosy z aktiv s pevným úročením se přiblížily „absolutní nule“, což znamená, že nenabízejí žádnou diverzifikaci a minimum výhod a rizika pozitivně korelují se všemi rizikovými aktivy, takže vašemu portfoliu nenabízí žádnou ochranu. A jediné zbývající aktivum s inverzní korelací? Správně, longování volatility! Ať už mám ohledně inflace pravdu, nebo ne, je důležité si uvědomit, že inflace vychází z očekávání, ne ze skutečné inflace. A jakýkoli významnější odliv prostředků z hlubokých tůní pevně úročených instrumentů se přelije do mnohem, ale opravdu mnohem menších rybníčků rizikovějších aktiv, jako jsou inflačně indexované pokladniční poukázky, zlato, stříbro a volatilita! Ano, je mi to líto, ale pokud jde o finance, na velikosti záleží!

Na závěr několik poznámek ohledně investičního prostředí a pozic:

- Portfolio typu 60-40 bude mít kvůli pevně úročeným instrumentům v následujících deseti letech zápornou očekávanou reálnou míru návratnosti a jen marginálně pozitivní reálný výnos z akcií.

- Výnosy získáte ze zvýšené volatility.

- Při globálních investicích je klíčem oslabená pozice amerického dolaru, tak pozor na expozici vašeho portfolia vůči nižšímu směnnému kurzu.

- Už teď (dokud v inflaci nikdo nevěří!) je třeba rozšířit své portfolio o longování volatility a aktiva vázaná na inflaci.

- Pozor na riziko, že vlády a úřady nakonec omezí nehorázné výnosy monopolních technologických platforem, které jsou nejúspěšnějšími podniky v historii trhů.

Pokud sami reálně podnikáte:

- Zohledněte ve svých středně- a dlouhodobých rozpočtech cenovou inflaci.

- Očekávejte, že za nové zaměstnance zaplatíte výrazně víc. Na trhu práce došlo k „vymizení slabých pracovních míst“ – zbylí kvalifikovaní odborníci tak mají lepší vyjednávací pozici = jednotkové mzdové náklady porostou.

- Vzdělávejte, zaškolujte a nabírejte učně. Rozsah ekonomicky aktivního obyvatelstva se v rozvinutých ekonomikách po celém světě zmenšuje – zejména pokud jde o mladší ročníky.

- Připravte se na odpor, pokud nemáte pro svůj podnik nebo pro své produkty zelené certifikáty. Vlády, zákazníci i ceny na akciových trzích vám budou stavět do cesty čím dál víc překážek.

- Uvědomte si, že současný globalizovaný model „just-in-time“ můžeme odpískat. Nový model musí počítat se zelenou transformací, vyšší kvalitou a vyššími maržemi.

Klíčová slova: Biliony dolarů | Covid | ROCE | Pracovní místa | Hedge Fund | Fed | Pokladniční poukázky | Biliony | Management | Myšlenka | Portfolia | Ekonomika | Volatilita | Aktiva | Výnosy | Zisky | Odborníci | HDP | Hlavní ekonom | Ekonomické zotavení | Práce | Zlato | Odpor | Očekávání | Zlepšení | Hedge | Energie | Regulace | Long Term | Finanční instituce | USA | Saxo Bank | Certifikáty | Saxo | Rizika | Výnos | Podniky | Ekonom | Trhy | Index spotřebitelských cen | Finance | Volatility | Pozice | COVID-19 | MAM | Obchodní komora | Steen Jakobsen | Stříbro | Ceny | JDE | Podnik | Podnikání | Pandemie | Inflace | Firmy | Aktivum | Vývoj | Long | Akcie | Obligace | Kapitalismus | Portfolio | Růst | Artemis | Riziko | Nejistoty | Put | Problémy | Ekonomiky | Sociální napětí | Index |

Čtěte více

-

Očekávaný pokles inflace

Inflace klesla z říjnových 8,5 % na 7,3 % v listopadu, což je v souladu s naší i tržní prognózou. Hlavním důvodem byla opět srovnávací základna, která byla ovlivněna přijetím úsporného tarifu s platností během posledních třech měsíců v loňském roce. Pokud by nebylo započítáno toto vládní opatření do indexu spotřebitelských cen v minulém roce, tak by inflace činila 4,7 %. -

Očekávaný růst ceny lithia i podpora ze strany EU může představovat pro Česko a ČEZ ohromnou investiční příležitost

Spotřebitelé žijící na území starého kontinentu můžou být v nejbližší době příčinou růstu cen lithia. Většina zemí nabízí dotace za účelem nákupu elektrického vozidla, což by se mělo promítnout i do vyšší poptávky. Přes pozdější restart některých závodů těžících lithium kvůli blokaci při pandemii koronaviru, ceny za kov používaný v bateriích nadále zůstávají na víceletých minimech. -

Očekávaný růst trhu elektromobilů se nemusí automaticky přenést do růstu akcií klíčových výrobců

Jelikož se situace s koronavirem zejména díky očkování zlepšuje, poptávka po elektromobilech se pomalu obnovuje a blíží se k úrovni před pandemií. S rostoucí poptávkou po elektromobilech však roste i poptávka po surovinách potřebných k výrobě baterií. Očekávaným efektem je růst jejich ceny, avšak vývoj není zdaleka tak přímočarý. -

Očekávaný vývoj na měnových trzích: Slabší dolar je pro oddlužení globální ekonomiky nezbytný

V našem výhledu na 1. čtvrtletí jsme řešili, proč podle nás americký dolar dlouhodoběji oslabí. Zároveň jsme však neopomněli zmínit, že mohou výrazně vyšší výnosy z amerických pokladničních poukázek a jejich strmější výnosová křivka v určitých okamžicích v očekávání obrovského přílivu stimulů vyhnat měnu výš, a zkřížit tak dolarovým medvědům plány. Ve výhledu na první kvartál jsme doslova uvedli: „Tím se dostáváme k okolnostem, které mohou pokles amerického dolaru navzdory výše uvedeným fundamentálním faktorům, jež hovoří ve prospěch dolarových medvědů, snadno zhatit. Konkrétně je to čím dál strmější výnosová křivka a další růst výnosů dlouhodobých amerických dluhopisů, které se již v prvním týdnu roku 2021 dostaly nad klíčové prahové hodnoty – jako je benchmark 10letých amerických pokladničních poukázek na hladině 1,00 %.“ -

Očekává se brzké schválení Bitcoin ETF, medvědi ztrácí 100 milionů dolarů

Futures sledující krypto trhy zaznamenaly za posledních 24 hodin po náhlém růstu cen v amerických hodinách likvidaci shortů v hodnotě přibližně 155 milionů dolarů. -

Očekává se růst zlata na Wall Street a Main Street

Jelikož geopolitická rizika tlačí ceny drahých kovů dál do neznámého teritoria, poslední týdenní průzkum o zlatě ukázal, že co se týká vyhlídek drahého kovu, jsou Main Street a Wall Street prakticky zajedno. -

Očekává se vysoká volatilita krypto trhu

Cena bitcoinu se v pondělí pohybuje poblíž značky 38 000 USD. Podle statistik CoinGecko, populární online platformy, která zachycuje cenu virtuálních aktiv, činí kapitalizace bitcoinu přibližně 720 miliard USD. -

Očekává se, že zlato vzroste až na 2 000 USD

Geopolitická krize způsobila na finančních trzích výkyvy, které po čase vedly k jednomu extrémně volatilnímu sporu. Rusko včera zahájilo rozsáhlou invazi na Ukrajinu. Cílem probíhající ruské vojenské invaze je demilitarizace Ukrajiny. -

Oči investorů směřují na americkou centrální banku

Společná evropská měna včera pokračovala ve velmi mírném zpevňování a dostala se k hranici 1,34 EUR/USD... -

Očima Saxo Bank: Vývoj na globálních trzích ve třetím čtvrtletí 2017

Období úvěrové expanze se chýlí ke svému konci a investoři by neměli ignorovat možný návrat k recesi. Saxo Bank přináší svůj čtvrtletní výhled pro globální trhy a přehled klíčových trendů v obchodování pro třetí čtvrtletí roku 2017. -

Oči se upírají na zprávu o NFP, RBNZ překvapuje trhy

V pátek bude pozornost investorů a obchodníků upoutávat zpráva o mzdách mimo zemědělský sektor v USA. Federální rezervní systém bere zprávy NFP v úvahu při hodnocení své měnové politiky, přičemž stojí za zmínku, že údaje o NFP byly v roce 2023 konzistentně vyšší, než se očekávalo. -

Oči trhu sa sústreďujú na juh, no bomba je vybuchuje na severe

Agentúrne správy hovoria, že írske banky budú potrebovať viac ako 43 mld. USD nového kapitálu. T... -

Oči upřené na výnosy technologických firem

Na základě informací zveřejněných americkým Fedem vystoupala riziková aktiva za jedinou noc výš a získala si tak v Asii slušný náskok. Extrémně holubičí poselství Federálních rezerv totiž srazilo výnosy ke dnu a otevřelo akciím a zlatu cestu k výšinám. Fed dále omílá svou mantru, že je ekonomiku nutné podporovat za každou cenu. V rámci příprav na nejhorší navíc naznačuje, že je ochoten podnikat další kroky, čímž podporuje návratnost obchodů sázejících na další růst a dává zelenou honbě za výnosy, bez ohledu na ekonomickou realitu. -

O dalším růstu libry rozhodne úterý. Přehled vývoje měnového páru GBP/USD

Uplynulý týden s sebou nepřinesl žádné důležité makroekonomické údaje ze Spojeného království. Jedinou zprávou, na kterou tak stálo zato upozornit, byl index PMI v sektoru stavebnictví, který dopadl o něco lépe, než se očekávalo (47,9 b. oproti 49 b.), ale stále pod pásmem expanze. Podnikatelský optimismus se zvýšil potřetí za poslední čtyři měsíce a dosáhl nejvyšší úrovně od ledna 2022. -

O daňový raj menej

Začiatkom tohto týždňa sme písali analýzu s názvom Daňová vojna, kde sme naznačili čo sa deje, aké sú záujmy jednotliv... -

Od bezpečia k riziku

Od momentu, kedy centrálne banky začali s mohutnou podporu svojich ekonomík, cez znehodnocovanie vlastných mien (vplyvom znižovania úrokových sadzieb a spustenia kvantitatívneho uvoľňovania), sme svedkami menovej vojny na globálnom trhu. Tá trvá už viac ako 7 rokov, pričom každým dňom je silnejšia. Programy kvantitatívneho uvoľňovania spôsobili významný pokles výnosov na krátkom konci dlhopisového trhu najväčších dlhových trhov sveta USA, Japonsku a Eurozóny. -

Odboráři Škody Auto vyhrožují zastavením výroby. Automobilka chce současně uvést na trh 30 nových modelů.

Odboráři společnosti Škoda Auto odmítli návrh na růst mezd a vyhrožují zastavením výroby. Nabídka zvýšení mezd byla pod úrovní očekávané inflace. Automobilka současně tvrdí, že uvede do 4 let na trh 30 nových modelů a z toho 10 bude elektrifikovaných. Octavia má být v hybridní verzi. -

Odborné semináře s MetaTrader 5

Český obchodník s cennými papíry HighSky Brokers a.s. nabízí jako jeden z mála přehledné obchodování s moderním nástrojem MetaTrader 5. -

Odborníci na kryptoměny se domnívají, že bitcoin je možné hacknout

V předchozích článcích jsme již hovořili o faktorech, které mohou vyvolat buď vzestup, anebo pád bitcoinu v krátkodobém i dlouhodobém horizontu. Je zajímavé, že jeden z hlavních důvodů poklesu BTC je odborníky a spekulanty přehlížen. Bitcoin se v posledních letech stal atraktivním investičním aktivem. Zdá se, že nad vlastnostmi BTC všichni přivírají oči. Například akcie je kapitálová jednotka, která vyjadřuje vlastnický vztah mezi společností a akcionářem. Zlato je drahý kov, ze kterého lze vyrábět šperky. Zlato lze využít v různých oborech. -

Odborníci potvrzují, že ETF na bitcoiny budou skutečně podpořeny BTC

Analytici burzovně obchodovaných fondů (ETF) rozptýlili fámy, že spotové fondy Bitcoin budou podpořeny “papírovým Bitcoinem” nebo frakčními rezervami. Namísto toho budou plně kryty samotným aktivem, což znamená, že emitenti budou muset načíst.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Podstata komodit: Průzkum hlavních trhů a jejich specifik

Sezónnost na FOREXu

Nejlepší trading příležitosti - kde a jak profitovali tradeři (březen 2024)

Akcie: Psychologie – klíčový faktor úspěchu v investování (díl 9.)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Podstata komodit: Průzkum hlavních trhů a jejich specifik

Sezónnost na FOREXu

Nejlepší trading příležitosti - kde a jak profitovali tradeři (březen 2024)

Akcie: Psychologie – klíčový faktor úspěchu v investování (díl 9.)

Denní kalendář událostí

Prezident Bundesbank Joachim Nagel

V Británii maloobchodní tržby

V Německu index PPI

V Japonsku index CPI

V USA prodeje existujících domů

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V Austrálii míra nezaměstnanosti

Členka Fedu Loretta Mester

V USA Béžová kniha Fedu

Prezident Bundesbank Joachim Nagel

V Británii maloobchodní tržby

V Německu index PPI

V Japonsku index CPI

V USA prodeje existujících domů

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V Austrálii míra nezaměstnanosti

Členka Fedu Loretta Mester

V USA Béžová kniha Fedu

Tradingové analýzy a zprávy

Evropské akcie za sebou mají nejhlubší denní procentní pokles za devět měsíců

Forex: Dolar krátce vystoupal na pětiměsíční maximum vůči euru, japonský jen dále oslabuje

Forex: Barclays otevřela short na GBP/USD

Komodity: Ceny ropy se téměř nemění, sledují vývoj na Blízkém východě a statistiku

Pražská burza dnes ztrácela, nepomohl ani ziskový ČEZ

Forex: Koruna dnes posilovala vůči oběma hlavním světovým měnám

Lagardeová: ECB brzy sníží sazby, pokud inflace nepřekvapí

Index spekulativního sentimentu 16.4.2024

MMF zhoršil odhad růstu ekonomiky ČR na 0,7 procenta

MMF zlepšil odhad růstu světové ekonomiky

Evropské akcie za sebou mají nejhlubší denní procentní pokles za devět měsíců

Forex: Dolar krátce vystoupal na pětiměsíční maximum vůči euru, japonský jen dále oslabuje

Forex: Barclays otevřela short na GBP/USD

Komodity: Ceny ropy se téměř nemění, sledují vývoj na Blízkém východě a statistiku

Pražská burza dnes ztrácela, nepomohl ani ziskový ČEZ

Forex: Koruna dnes posilovala vůči oběma hlavním světovým měnám

Lagardeová: ECB brzy sníží sazby, pokud inflace nepřekvapí

Index spekulativního sentimentu 16.4.2024

MMF zhoršil odhad růstu ekonomiky ČR na 0,7 procenta

MMF zlepšil odhad růstu světové ekonomiky

Blogy uživatelů

Praktická ukázka: Další čekání na falešný průraz?

Trochu jiný pohled na money management

Jaká jsou rizika drahé ropy?

QT stahuje obří objem „peněz“ ze systému

INVESTIČNÍ GLOSA: Do nekonečna a ještě dál. Turecký krypto podvodník si má odsedět 11 tisíc let

Geopolitické události – mezinárodní dohody a organizace (7. díl)

Kam půjdou úrokové sazby? Aktuální přehled situace v USA, EU i České republice

Nedělní příprava: Měnové páry EUR/USD, NZD/USD a AUD/CHF

Elliottovy vlny: Měnový pár GBP/USD, index Dow Jones a akcie Netflix

Kamarádi Bitcoiňáci

Praktická ukázka: Další čekání na falešný průraz?

Trochu jiný pohled na money management

Jaká jsou rizika drahé ropy?

QT stahuje obří objem „peněz“ ze systému

INVESTIČNÍ GLOSA: Do nekonečna a ještě dál. Turecký krypto podvodník si má odsedět 11 tisíc let

Geopolitické události – mezinárodní dohody a organizace (7. díl)

Kam půjdou úrokové sazby? Aktuální přehled situace v USA, EU i České republice

Nedělní příprava: Měnové páry EUR/USD, NZD/USD a AUD/CHF

Elliottovy vlny: Měnový pár GBP/USD, index Dow Jones a akcie Netflix

Kamarádi Bitcoiňáci

Forexové online zpravodajství

Denní shrnutí: dolar zaznamenává další silnou seanci, zatímco indexy se snaží udržet ceny při otevření📣

Dolar (USDIDX) po komentáři J. Powella prudce posiluje 📌

Zlato a dolar rostou na pozadí geopolitické situace a projevu Jerome Powella

US100 hájí klíčovou podporu 🔔

Akciové trhy: Evropské indexy výrazně ztrácí

Finanční výsledky Morgan Stanley a Bank of America Q1 🏛️

US Open: indexy zůstávají pod tlakem z rostoucího dolaru a výnosů dluhopisů 📌

Forex: Německý ZEW index nejlepší za poslední dva roky

Americký průmysl stagnuje

VIDEO: Výsledková sezóna s XTB: Johnson & Johnson potvrzuje, že value firmy nejsou mrtvé

Denní shrnutí: dolar zaznamenává další silnou seanci, zatímco indexy se snaží udržet ceny při otevření📣

Dolar (USDIDX) po komentáři J. Powella prudce posiluje 📌

Zlato a dolar rostou na pozadí geopolitické situace a projevu Jerome Powella

US100 hájí klíčovou podporu 🔔

Akciové trhy: Evropské indexy výrazně ztrácí

Finanční výsledky Morgan Stanley a Bank of America Q1 🏛️

US Open: indexy zůstávají pod tlakem z rostoucího dolaru a výnosů dluhopisů 📌

Forex: Německý ZEW index nejlepší za poslední dva roky

Americký průmysl stagnuje

VIDEO: Výsledková sezóna s XTB: Johnson & Johnson potvrzuje, že value firmy nejsou mrtvé

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Obchodní signály pro pár USD/JPY na 15.–16. prosince 2021: prodávejte pod úrovní 113,78 (21 SMA)

Technická analýza se Stanislavem Viktorinem (15.04.2024)

Pomoc Evropě nebo sobě? Japonsko bude nakupovat záchranné evropské dluhopisy

Denní shrnutí: dolar zaznamenává další silnou seanci, zatímco indexy se snaží udržet ceny při otevření📣

Komodity: Týdenní zásoby zemního plynu v USA do 23. května

Makro: Předstihový ukazatel eurozóny v dubnu vzrostl o 0,4 pct

Dolar je stále pod tlakem kvůli poptávce po riziku a očekávané politice Fedu

Prezident Bukele vysvětluje, jak El Salvador těží z legalizace bitcoinu

Forex: Česká koruna ve středu nakonec beze změny

Zlato a dolar rostou na pozadí geopolitické situace a projevu Jerome Powella

Obchodní signály pro pár USD/JPY na 15.–16. prosince 2021: prodávejte pod úrovní 113,78 (21 SMA)

Technická analýza se Stanislavem Viktorinem (15.04.2024)

Pomoc Evropě nebo sobě? Japonsko bude nakupovat záchranné evropské dluhopisy

Denní shrnutí: dolar zaznamenává další silnou seanci, zatímco indexy se snaží udržet ceny při otevření📣

Komodity: Týdenní zásoby zemního plynu v USA do 23. května

Makro: Předstihový ukazatel eurozóny v dubnu vzrostl o 0,4 pct

Dolar je stále pod tlakem kvůli poptávce po riziku a očekávané politice Fedu

Prezident Bukele vysvětluje, jak El Salvador těží z legalizace bitcoinu

Forex: Česká koruna ve středu nakonec beze změny

Zlato a dolar rostou na pozadí geopolitické situace a projevu Jerome Powella

Blogy uživatelů

Ani po zasedání Fedu není jasněji, S&P 500 za sebou má další volatilní týden bez jasného směru a po Santovi ani památky

Je to jen hra?

Vánoční soutěž s BidAskBit - vyhrajte 100 000 Kč v BTC

Od evropského QE nečekejme zázraky

Obchodný plán (1)

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie18.8.2014

Analýza akciového trhu

Krátké obchodní analýzy - S&P 500, EUR/USD a ropa

Praktické okénko – Levely vzniklé po CPI

Multitimeframe analýza: 24.8.2021 GBP/NZD

Ani po zasedání Fedu není jasněji, S&P 500 za sebou má další volatilní týden bez jasného směru a po Santovi ani památky

Je to jen hra?

Vánoční soutěž s BidAskBit - vyhrajte 100 000 Kč v BTC

Od evropského QE nečekejme zázraky

Obchodný plán (1)

Analýza EUR/USD, GBP/USD, AUD/JPY, USD/JPY, GOLD podle Elliottovy vlnové teorie18.8.2014

Analýza akciového trhu

Krátké obchodní analýzy - S&P 500, EUR/USD a ropa

Praktické okénko – Levely vzniklé po CPI

Multitimeframe analýza: 24.8.2021 GBP/NZD

Vzdělávací články

Pullback a Throwback - užitečný koncept v technické analýze

Smart Money a koncept výběru likvidity

Forex: Výhled na rok 2014 (1/2)

Forex: Očekávaný vývoj měnových párů v roce 2020 podle bank a brokerů

Hlavní ekonomické události v roce 2023

Jak obchodovat „Price Action“ (10. díl)

Proč nemůže každý riskovat stejně?

Ebook: Report obchodů v platformě MetaTrader 4

Forex: Výhled roku 2024

Seriál o ETF: Pro koho jsou vhodné strategie Dollar Cost Averaging a Buy and Hold (díl 11.)

Pullback a Throwback - užitečný koncept v technické analýze

Smart Money a koncept výběru likvidity

Forex: Výhled na rok 2014 (1/2)

Forex: Očekávaný vývoj měnových párů v roce 2020 podle bank a brokerů

Hlavní ekonomické události v roce 2023

Jak obchodovat „Price Action“ (10. díl)

Proč nemůže každý riskovat stejně?

Ebook: Report obchodů v platformě MetaTrader 4

Forex: Výhled roku 2024

Seriál o ETF: Pro koho jsou vhodné strategie Dollar Cost Averaging a Buy and Hold (díl 11.)

Tradingové analýzy a zprávy

AUD/USD - Intradenní výhled 20.12.2016

AUD/USD - Intradenní výhled 10.5.2022

Forex: MUFG otevřela long na USD/CHF

Dow Jones - Intradenní výhled 23.3.2016

USD/CAD - Intradenní výhled 23.10.2019

Akcie v Evropě kvůli koronaviru opět výrazně oslabily

Čínský vývoz a dovoz výrazně oživily

Nejsilnější a nejslabší měny 16.2.2023

Aktuálně otevřené forex pozice 9.5.2023

MMF zhoršil výhled růstu světové ekonomiky

AUD/USD - Intradenní výhled 20.12.2016

AUD/USD - Intradenní výhled 10.5.2022

Forex: MUFG otevřela long na USD/CHF

Dow Jones - Intradenní výhled 23.3.2016

USD/CAD - Intradenní výhled 23.10.2019

Akcie v Evropě kvůli koronaviru opět výrazně oslabily

Čínský vývoz a dovoz výrazně oživily

Nejsilnější a nejslabší měny 16.2.2023

Aktuálně otevřené forex pozice 9.5.2023

MMF zhoršil výhled růstu světové ekonomiky

Témata v diskusním fóru

Čína největším rizikem! Co na to forex?

Praktická ukázka: Vánoční klid

TRY: Turecká exotika

Ako obchodovať zasadanie BOC?

Eurodolar - Chat

MQL script pro příkazy skzre víc obchodních účtu

EUR/USD

Umění diverzifikace v tradingu

Bojíte se skrytě úspěchu v tradingu?

Měny střední a východní Evropy obracejí trend

Čína největším rizikem! Co na to forex?

Praktická ukázka: Vánoční klid

TRY: Turecká exotika

Ako obchodovať zasadanie BOC?

Eurodolar - Chat

MQL script pro příkazy skzre víc obchodních účtu

EUR/USD

Umění diverzifikace v tradingu

Bojíte se skrytě úspěchu v tradingu?

Měny střední a východní Evropy obracejí trend