Ticker Tape by TradingView

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 27.4.2020

SHRNUTÍ

- S&P 500 i Stoxx Europe 600 v uplynulé týdnu ztrácí přes 1%

- Krátký kontrakt na ropu WTI propadl do záporného teritoria

- PMI v eurozóně propadlo na nová historická minima

- S&P ponechala rating Itálie beze změny

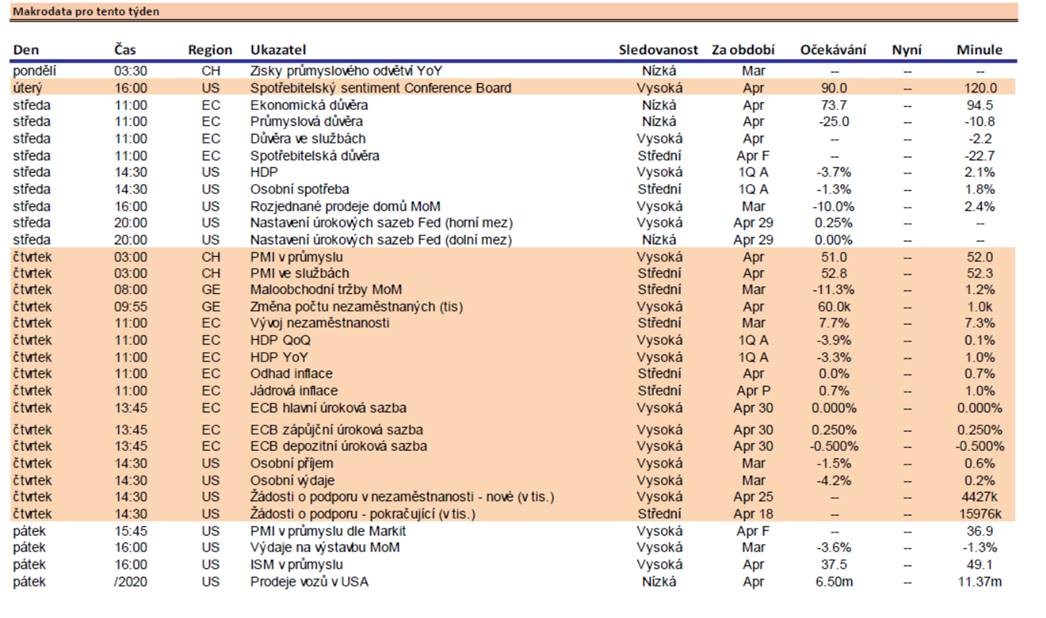

- Ve středu zasedá Fed, ve čtvrtek ECB

- Ve středu bude zveřejněno americké HDP, ve čtvrtek HDP eurozóny

- Výsledky firem v USA vychází výrazně pod odhady – od minulého týdne určité zlepšení

Výhled

Americké futures i asijské akcie v zeleném teritoriu.

Ropa

Cena ropy zůstane značně volatilní. Skladovací kapacita v Cushingu v Oklahomě se zřejmě naplní během tří až čtyř týdnů. Nelze tedy vyloučit, že se v půlce květně na futures kontraktech zopakuje situace se zápornou cenou. V případě WTI nepomůže další omezování produkce kartelem OPEC, jelikož jde o regionální americký problém. Donald Trump nabídl, že těžaři mohou využít skladovací kapacitu strategických rezerv. Nemusí být ovšem tak jednoduché zde ropu přepravit.

Fed

Ve středu se uskuteční zasedání americké centrální banky. Vzhledem k velkému množství programů schválených v posledních týdnech nelze očekávat dramatické akce. Může dojít k navýšení objemu nakupovaných aktiv v rámci některého z programů, nikoliv však plošné navyšování nákupů. Fed by rovněž mohl zhodnotit, zda se na klíčových trzích normalizovala likvidita.

HDP

Americké HDP by se mělo v 1Q zmenšit o 3,9% (anualizovaně). Přesné číslo se dozvíme ve středu. V eurozóně se očekává, že ekonomický výstup poklesne v prvním čtvrtletí anualizovaným tempem 3,5%. Výraznější propad HDP nastane ve 2Q.

ECB

Evropská centrální banka zasedá ve čtvrtek. Očekává se, že by frankfurtská instituce mohla přijít s razantnější akcí. ECB by mohla rozšířit řady nakupovaných aktiv o dluhopisy, jejichž rating propadl z investičního do spekulativního pásma. Toto opatření by působilo jako účinná pojistka proti hrozícímu hromadnému snižování ratingů. ECB by rovněž mohla navýšit objem nakupovaných aktiv v již ohlášených programech. Vládní dluhopisy, na rozdíl od Fedu, nenakupuje v neomezeném množství. Vzhledem k tomu, že minulý týden Evropská komise nestanovila konkrétnější parametry vznikajícího záchranného fondu, je míč na straně ECB. Centrální banka od minulého týdne akceptuje bondy, jejichž rating propadl z investičního ho do spekulativního pásma, jako kolaterál pro úvěrování komerčních bank.

Výsledková sezóna

Výsledky reportovala necelá čtvrtina firem z indexu S&P 500. Zisky zatím skončily 5,3% pod odhady. V průměru se profit společností, které již reportovaly své aktuální výsledky meziročně zmenšil o téměř 18%. To představuje určité zlepšení oproti minulému týdnu. Na druhou stranu řada problémových společností své zisky teprve zveřejní. Výsledková sezóna tak s vysokou pravděpodobností přinese řadu negativních překvapení, která mohou vykolejit silnou rally probíhající od konce března.

Ohlédnutí

Index S&P 500 minulý týden odepsal 1,3%. Stoxx Europe 600 oslabil o1,2%. Euro proti USD minulý týden depreciovalo o 0,7% na 1,0788. Česká měna minulý týden mírně oslabila na EUR/CZK 27,258 z EUR/CZK 27,214. Proti dolaru koruna oslabila na CZK/USD 25,27 před týdnem byla na CZK/USD 25,04.

Ropa – pod nulou

Na trhu s ropnými futures došlo minulý týden k bezprecedentní události. Cena kontraktů s dodáním v květnu se propadla do záporného teritoria. Tato situace souvisí s přetrvávajícím převisem nabídky nad poptávkou, která vede k poklesu volné skladovací kapacity. Investoři se tak v minulém týdnu chtěli zbavit krátkých futures za jakoukoliv cenu, aby se vyhnuli fyzickému vypořádání komodity.

PMI

Data nabízí svědectví o brutálním dopadu restriktivních opatření na ukazatele ekonomické aktivity. Karantény a výjimečné stavy v eurozóně se projevily poklesem indexu nákupních manažerů ve službách na nová historické minimum 11,7. Zároveň citelně propadl i výrobní indikátor. Ten oslabil na hodnotu 33,6. To souvisí se skutečností, že během března většinou výroba pokračovala. K jejímu plošnějšímu pozastavování docházelo až během dubna. Německé PMI spadlo v dubnu na rekordní minimum 15,9 z březnových 31,7. Výroba se dostala na úroveň 34,4 a zaostala tak za odhady ve výši 39. V USA vyšly výrobní PMI mírně nad odhady: 36,9 vs est. 35. Služby skončily na úrovni 27 a za očekáváním tak zaostaly.

Italský rating nezměněn

Agentura S&P ponechala rating italského státu beze změny na úrovni BBB a to navzdory faktu, že tamní vládní dluh pravděpodobně brzy překročí 150% HDP. Agentura vnímá pozitivně nákupy ECB, které pomohou držet dluhopisové výnosy na uzdě. Výnosy italských vládních bondů v posledních dnech rostly, jelikož Německo nadále odmítá úvahy o společných dluhopisech. Akce ze strany S&P však pomohla výnosy opět srazit. Všechny tři hlavní ratingové agentury nyní udržují kreditní hodnocení Itálie v investičním stupni. Pokud by rating do spekulativního pásma shodily alespoň dvě agentury, následovaly by nucené výprodeje italských vládních dluhopisů z portfolií velkých fondů nebo bank. Takový scénář se nyní nejeví jako příliš reálný.

Tomáš Pfeiler

Cyrrus

Zdroj: CYRRUS, Bloomberg

Klíčová slova: Rating Itálie | Propad HDP | Ekonomické aktivity | Zlepšení | Situace | Trump | Ukazatele | Americké centrální banky | Ohlédnutí | Souhrn finančních trhů | Objem | Tomáš Pfeiler | Americké futures | Americké HDP | Evropská komise | Výsledky firem | Dluhopisové výnosy | Zasedání americké centrální banky | HDP eurozóny | Výnosy | Výhled | Historická minima | Agentura S&P | S&P | Propad | Vládní dluhopisy | Cena kontraktu | Kontrakt | Komise | Itálie | MIC | Zisky | WTI | Stoxx Europe 600 | Stoxx | Ropy | Index S&P 500 | CZK | Cyrrus | Cena | Banka | Volatilní | Index | Donald Trump | CZK/USD | Výsledky | Investoři | Cena ropy | Asijské akcie | Dluhopisy | USD | EUR | Banky | Bondy | S&P 500 | Ropa | Rating | Rally | Měna | Likvidita | Komodity | Indikátor | Futures | Fed | Evropská centrální banka | Euro | ECB | Centrální banky | Centrální banka | Bloomberg | Akcie | EUR/CZK | Ratingové agentury | Výsledková sezóna | Česká měna | Německo | HDP | Koruna | OPEC | USA |

Čtěte více

-

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 25.5.2020

Rozvolňování karantén se zatím daří bez opětovného nárůstu nových infekcí. Mnohé státy oznamují dřívější otevírání hranic. Přestože návrat k normálu ještě potrvá, lze pozorovat, že se ekonomická aktivita odrazila ode dna. Právě uvolňování karantén, které nedoprovází nárůst nových infekcí pomáhá představuje pro akciové indexy klíčovou podporu. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 26.07.2021

Tento týden se uskuteční zasedání Fedu. Na červencovém setkání centrální bankéřů s největší pravděpodobností zásadní informace nezazní. Vzhledem k obavám z dopadu varianty delta na ekonomický růst můžeme jakoukoliv zmínku o taperingu prozatím vyloučit. Relevantnější tak bude až zářijové zasedání amerických centrálních bankéřů, na kterém již vyjdou aktualizované ekonomické prognózy. Lze předpokládat, že první náznaky taperingu uslyšíme právě na zářijovém meetingu FOMC. Čistě teoreticky by mohla první slova padnout i na setkání v Jackson Hole, které se koná koncem srpna. Na zářijovém zasedání taktéž dojde k publikaci aktualizované projekce sazeb – tzv. dot plot. Zde nelze vyloučit další jestřábí překvapení – např. predikce prvního zvýšení úroků v roce 2022 nebo větší počet hiků v letech následujících. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 26.09.2022

Během minulého týdne burzy opět silně oslabovaly. S&P 500 odepsal 4,6 % a nyní se tak nachází necelé procento nad svým letošním minimem z půlky června. Hlavním faktorem je přísný jestřábí tón Fedu. Ten již víceméně ignoruje dopad měnové politiky na ekonomický růst a chce za každou cenu porazit inflaci. S&P 500 se obchoduje cca 23 % pod svým historickým maximem, kterého dosáhl začátkem roku. Volatilita vystoupala k hranici 30 bodů. Investiční banka Goldman Sachs snížila svůj odhad na kurz S&P 500 na 3 600 (na konci 2022). -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 26.10.2020

Ve čtvrtek se uskuteční zasedání ECB. Očekává se, že frankfurtská instituce ponechá sazby beze změny, ani nenavýší objem dluhopisů, které nakupuje v rámci svého protipandemického programu (PEPP). Předpokládá se však, že ECB přistoupí navýšení PEPP o dalších €500 mld. na svém prosincovém zasedání. Eurozóna se aktuálně potýká s deflačními tlaky – ceny na meziroční bázi již poklesly dva měsíce po sobě, což se naposledy odehrálo v roce 2016. Zároveň ochabuje ekonomická aktivita v EMU. Lagardeová by mohla přijít alespoň s detaily o budoucím navýšení PEPP. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 26.4.2021

Ve středu učiní Fed monetárně-politické rozhodnutí, změna nastavení politiky se neočekává. Dubnové zasedání bývá tradičně spíše nudné. Zásadnější informace může přinést nadcházející červnové setkání, na kterém americká centrální banka bude mít k dispozici aktualizovanou ekonomickou prognózu i nový dot plot. I tak budou ve středu investoři bedlivě sledovat komentáře guvernéra Powella. Od posledního zasedání totiž vyšla řada výrazně optimistických makrodat. Maloobchodní tržby v březnu expandovaly tempem mírně pod 10 %. Šéf Fedu prozatím upozornil, že předčasné utažení měnové politiky nepřipadá v úvahu. Aby zahájil debatu o taperingu (tedy postupném snižování tempa nakupovaných bondů), musela by americká ekonomika v několika po sobě jdoucích měsících vygenerovat přírůstek nových pracovních míst okolo jednoho milionu. Na druhou stranu lze očekávat, že v květnu začnou vycházet velmi silná makročísla. Diskuse o taperingu tak mohou být reálně zahájeny na červnovém zasedání. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 26.8.2019

Obě strany přilévají olej od ohně. Čína v pátek oznámila záměr zatížit cly ve výši 5 – 10 % dalších 75 mld. USD amerických exportů. Cla by měla vejít v platnost již od prvního září. Po uzavření trhu Donald Trump palbu opětoval. Od prvního října by se měla cla na $250 mld. čínského zboží zvýšit z 25% na 30%. Zbývající čínské exporty by měly být zatíženy 15% sazbou, zatímco se původně uvažovalo o 10%. Přestože jednání mezi oběma velmocemi nadále probíhají, jeví se brzké usmíření jako méně reálné. V následujících dnech mohou trhy přehnaně reagovat na výroky představitelů některé ze stran konfliktu. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 27.03.2023

Během minulého týdne americké burzy posilovaly. S&P 500 posílil o 1,4 %. Volatilita klesala, stále se však drží nad psychologickou hranicí 20 bodů. Evropské akcie přidaly 0,9 %. Na začátku týdne pomohlo akcií řešení situace kolem Credit Suisse. V závěru týdne akcie ztrácely v reakci na zasedání Fedu – Powell explicitně vyloučil cuty. Do investorského hledáčku se dostala Deutsche Bank. Přestože vyloženě negativní kurzotvorné zprávy chybí. Jelikož trh sází na nereálně holubičí Fed, lze očekávat, že vystřízlivění bude spojeno s určitou korekcí na burzách. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 27.06.2022

Během minulého týdne burzy citelně posílily. S&P 500 přidal 6,4 %, což představuje nevýznamnější týdenní růst od května. Volatilita sestoupila z psychologické hranice 30, stále však zůstává zvýšená (VIX aktuálně na 27). V minulém týdnu vévodily trhům obavy ze zpomalování ekonomiky, které by však znamenaly méně přísnou politiku centrálních bank. Vytlačily tak prvotní investorskou hrozbu – robustní zvyšování úroků, což burzy potěšilo. Podle mého názoru však investoři v této fázi nezaceňují hospodářské ochlazení adekvátně. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 27.09.2021

Firma minulý týden nezaplatila úroky na dolarových bondech. Od čtvrtka tak běží 30 denní lhůta, dokdy společnost může prostředky řádně splatit. Pokud nesežene peníze ani po této době, dochází k defaultu. Aktuálně nelze předpokládat, že by čínská vláda Evergrande sanovala. Tamní politické vedení se snaží snížit závislost na stavebním sektoru. Na konci minulého roku stanovili regulátoři přísná pravidla pro zadlužení developerů. Pokud poruší některé limity na cizí kapitál, nemohou jim banky poskytnout financování. Pokud by Čína pomohla, znamenalo by to příliš citelný odklon od této politiky. Určitá forma restrukturalizace je tudíž nevyhnutelná. Jedním ze scénářů je, že by mohly aktivity Evergande převzít regionální vlády. Troufám si tvrdit, že čínské autority by zakročily pouze v případě systémového stresu. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 27.1.2020

Americká centrální banka ponechá s nejvyšší pravděpodobností sazby beze změny. Trhy aktuálně dokonce přisuzují asi 12% pravděpodobnost scénáři, že by centrální bankéři úroky zvedli. Navzdory deeskalaci obchodního sporu však takovou variantu vnímáme jako nepravděpodobnou. Fed zřejmě oznámí své záměry na trhu s repo obchody, kde s největší pravděpodobností zůstane i nadále aktivní. Americká centrální banka pravděpodobně bude pokračovat v nákupech pokladničních poukázek, což lze brát jako ekvivalent QE (vede k nárůstu bankovních rezerv). -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 27.5.2019

Trh dál sleduje situaci kolem obchodních válek. Z makroekonomických dat získá hlavní pozornost vývoj spotřebitelské důvěry za květen, zde se čeká mírné zlepšení již dost vysoké úrovně. Dále bude zveřejněn vývoj spotřeby domácností včetně cenového deflátoru (PCE) za duben. Tento index, který je bedlivě sledován americkým Fedem na přelomu roku výrazně zpomalil a nyní se nachází poblíž meziroční úrovně 1,6 %. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 27.7.2020

V minulých týdnech jsme byli svědky opětovného zhoršení vztahů mezi USA a Čínou – zavírání konzulátů. Zatímco obě strany prozatím plní dohodu fáze 1, aktuální geopolitická roztržka může zbrzdit cestu k finální obchodní dohodě. Navíc s blížící se prezidentskou volbou v USA lze očekávat tvrdší postoj obou kandidátů vůči Číně. Obchodní války se tak pro následující týdny a měsíce stanou vedle koronaviru jedním z hlavních témat. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 28.11.2022

Během minulého týdne burzy rostly. S&P 500 přidal 1,5 %. Nyní se SPY obchoduje cca 16 % pod svým historickým maximem, kterého dosáhl začátkem roku. Volatilita sestoupila a nyní se nachází těsně nad hranici 20 bodů. Růst podpořilo holubičí vyznění zápisek z posledního zasedání Fedu. Aktuálně je podle našeho názoru euforie přehnaná a rizika zůstávají nakloněna směrem dolů. Indexy vykazují značnou míru zranitelnosti vůči jakémukoliv náznaku klopýtnutí – zejména stran vyššího než očekávaného růstu cen. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 2.8.2021

Čínská vláda oficiálně kvůli větší dostupnosti vzdělávání zakázala soukromým čínským vzdělávacím institucím fungovat na principu dosahování zisku. Kromě toho zakázaly tamní autority vzdělávacím společnostem získávat kapitál na zahraničních burzách nebo od zahraničních investorů obecně. Objevily se obavy, že tento regulatorní zásah může mít za následek konec současné praxe, kdy čínské firmy získávaly kapitál na zahraničních burzách. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 28.2.2022

Futures na indexech otevírají do záporu, nicméně jde vidět, že ztráty umazávají. Samozřejmě nejvíce ztrácí rubl a ruská aktiva. Rubl oslabil na úroveň 113, což představuje oslabení o 27 %. Jde zejména o reakci na zpřísnění sankcí. V závěru týdne trhy posilovaly právě v reakci na měkké sankce. Přes víkend se však situace změnila. Některé ruské banky budou odstřiženy od systému Swift, což zkomplikuje zahraniční platby v Rusku. Ruské centrální bance taktéž pravděpodobně budou zmrazeny dolarové, eurové a librové rezervy. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 28.6.2021

V reakci na opětovný nárůst delších inflačních očekávání se výnosy desetiletých amerických vládních papírů vrátily nad úroveň 1,5 %. O dalším směřování výnosů rozhodne zejména tržní zaceňování blížícího se taperingu a termínu pro prvotní zvýšení sazeb. Trh věří v zahájení procesu redukce nákupů vládních bondů v prosinci. Nicméně v případě významně optimistických makrodat – zejména trh práce a inflace – je ve hře i zářijové zahájení taperingu. Takový scénář by se značnou pravděpodobností vyvolal otřesy na burzách. Proto budou páteční payrolls ostře sledovaným makročíslem s potenciálně výrazným kurzotvorným dopadem na dluhový i akciový trh. Proti citelnému nárůstu dluhopisových výnosů působí robustní nákupy ze strany amerických bank. Vzhledem k silnému zvyšování depozit a pomalému tempu růstu poptávky po úvěrech, lze předpokládat, že zájem zařazovat do svých bilancí vládní papíry u finančních domů přetrvá. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.04.2019

V USA budou zveřejněna data nejsilnějšího kalibru. 1. Května bude zveřejněn ISM index aktivity ve výrobním sektoru (očekávání za duben je 55,0 bodu po 55,3 bodu v březnu). Ve stejný den bude zasedat americká centrální banka, ale zde se zásadní změny nečekají, ačkoliv data „v zádech“ překvapila směrem nahoru. Na konci týdne budou zveřejněna ostře sledovaná data z trhu práce. Trh v mediánu čeká v dubnu 185 tisíc nově vytvořených pracovních míst a setrvání míry nezaměstnanosti na 3,8 %. Pokud makro-data výrazněji nepřekvapí, pak hlavní pozornost zůstane na zveřejňované korporátní výsledky. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.08.2022

Během minulého týdne burzy oslabovaly. S&P 500 odepsal 4 %, nejvíce od půlky června. Aktuálně se obchoduje cca 15 % pod svým historickým maximem, kterého dosáhl začátkem roku. Volatilita v pátek vystřelila nad hranici 25 bodů. Projev Jeroma Powella v Jackson Hole ukázal, že prázdninový růst trhů byl z velké části založen na nesprávných předpokladech – snížení sazeb v příštím roce je zoufale nepravděpodobné. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.10.2019

Hlavní americký index benchmark překonal nová historická maxima. Do rekordních výšin vyhnala nejznámější světový akciový benchmark uvolněná měnová politika, určitá deeskalace tenzí v mezinárodním obchodě, uklidnění situace okolo vystoupení Spojeného království z Evropské unie a probíhající výsledková sezóna, která se zatím ukazuje jako úspěšná (průměrné překvapení na úrovni zisků ve výši 3,7%). Jelikož v následujících měsících pravděpodobně budeme svědky další deeskalace napětí v mezinárodním obchodě, výsledky zůstanou pozitivní a měnová politika centrálních bank uvolněná, nepovažujeme toto historické maximum za konečné. -

RANNÍ SOUHRN FINANČNÍCH TRHŮ PRO DEN 29.11.2021

V pátek trhy předvedly výrazné propady, např. evropské akcie ztrácely nejvýrazněji od června 2020, v reakci na novou variantu covidu zvanou omicron. Ta je podle všeho nakažlivější než předchozí varianty a prozatím není jisté, zda jsou současné vakcíny účinné i proti této mutaci. Tato nová nejistota spojená s rekordními úrovněmi akcií v západních zemích srazila trhy dolů.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Podstata komodit: Průzkum hlavních trhů a jejich specifik

Sezónnost na FOREXu

Nejlepší trading příležitosti - kde a jak profitovali tradeři (březen 2024)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Podstata komodit: Průzkum hlavních trhů a jejich specifik

Sezónnost na FOREXu

Nejlepší trading příležitosti - kde a jak profitovali tradeři (březen 2024)

Denní kalendář událostí

V eurozóně index CPI

V USA týdenní změna zásob ropy

Prezidentka ECB Christine Lagarde

Prezident Bundesbank Joachim Nagel

V Británii maloobchodní tržby

V Německu index PPI

V Japonsku index CPI

V USA prodeje existujících domů

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

V eurozóně index CPI

V USA týdenní změna zásob ropy

Prezidentka ECB Christine Lagarde

Prezident Bundesbank Joachim Nagel

V Británii maloobchodní tržby

V Německu index PPI

V Japonsku index CPI

V USA prodeje existujících domů

V USA výrobní index z oblasti Filadelfie

Žádosti o podporu v nezaměstnanosti

Tradingové analýzy a zprávy

Komodity: Ceny ropy mírně klesají, investoři zvažují dopad sankcí a statistiky z USA

Forex: Dolar po zprávě o vývoji amerického pracovního trhu mírně posiluje

Pražská burza za slabšího zájmu obchodníků mírně rostla

Forex: Koruna dnes mírně posilovala k oběma hlavním světovým měnám

Index spekulativního sentimentu 18.4.2024

Vstup Bulharska do eurozóny se prý může zpozdit

Novější členové EU podle analýzy zaostávají v investicích

Swingové obchodování EUR/USD 18.4.2024

Swingové obchodování GBP/USD 18.4.2024

Intradenní Price Action patterny na zlatě 18.4.2024

Komodity: Ceny ropy mírně klesají, investoři zvažují dopad sankcí a statistiky z USA

Forex: Dolar po zprávě o vývoji amerického pracovního trhu mírně posiluje

Pražská burza za slabšího zájmu obchodníků mírně rostla

Forex: Koruna dnes mírně posilovala k oběma hlavním světovým měnám

Index spekulativního sentimentu 18.4.2024

Vstup Bulharska do eurozóny se prý může zpozdit

Novější členové EU podle analýzy zaostávají v investicích

Swingové obchodování EUR/USD 18.4.2024

Swingové obchodování GBP/USD 18.4.2024

Intradenní Price Action patterny na zlatě 18.4.2024

Blogy uživatelů

Historický okamžik Bitcoinu je tady! Jak zareaguje cena?

Praktické okénko – Nic moc obchod, ze kterého jsem vzal jen drobné

Jak obchodovat na Forexu, když máte práci na plný úvazek

Pohled do budoucnosti – technologické inovace (1. díl)

Investícia do uránu?

Praktická ukázka: Další čekání na falešný průraz?

Trochu jiný pohled na money management

Jaká jsou rizika drahé ropy?

QT stahuje obří objem „peněz“ ze systému

INVESTIČNÍ GLOSA: Do nekonečna a ještě dál. Turecký krypto podvodník si má odsedět 11 tisíc let

Historický okamžik Bitcoinu je tady! Jak zareaguje cena?

Praktické okénko – Nic moc obchod, ze kterého jsem vzal jen drobné

Jak obchodovat na Forexu, když máte práci na plný úvazek

Pohled do budoucnosti – technologické inovace (1. díl)

Investícia do uránu?

Praktická ukázka: Další čekání na falešný průraz?

Trochu jiný pohled na money management

Jaká jsou rizika drahé ropy?

QT stahuje obří objem „peněz“ ze systému

INVESTIČNÍ GLOSA: Do nekonečna a ještě dál. Turecký krypto podvodník si má odsedět 11 tisíc let

Forexové online zpravodajství

Denní přehled: Wall Street klesá, kakao roste o 8 % a dosahuje historické hranice 11 000 dolarů 🚨

Deloitte: Cena nájemného v prvním čtvrtletí vzrostla o procento na 295 Kč/m2

Výroba aut v prvním čtvrtletí stoupl o 11,5 pct na rekordních 394.443 vozů

Studie: Firmy z Evropy a USA přesunují výrobu zpět ze zahraničí

Meta Platforms získává více než 2 % při debutu AI LLama3

USDIDX posiluje o 0,1 % díky jestřábímu postoji Bostice z Fedu

US Open: Akcie navzdory lepším než očekávaným výsledkům ztrácejí

Bitcoin roste o 4 % před čtvrtým půlením💥

Prodej stávajících domů v USA mírně nižší, než se očekávalo

Akciové trhy: Evropské trhy většinou rostly

Denní přehled: Wall Street klesá, kakao roste o 8 % a dosahuje historické hranice 11 000 dolarů 🚨

Deloitte: Cena nájemného v prvním čtvrtletí vzrostla o procento na 295 Kč/m2

Výroba aut v prvním čtvrtletí stoupl o 11,5 pct na rekordních 394.443 vozů

Studie: Firmy z Evropy a USA přesunují výrobu zpět ze zahraničí

Meta Platforms získává více než 2 % při debutu AI LLama3

USDIDX posiluje o 0,1 % díky jestřábímu postoji Bostice z Fedu

US Open: Akcie navzdory lepším než očekávaným výsledkům ztrácejí

Bitcoin roste o 4 % před čtvrtým půlením💥

Prodej stávajících domů v USA mírně nižší, než se očekávalo

Akciové trhy: Evropské trhy většinou rostly

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Průzkum analytiků Fidelity International 2020: Zlomový rok pro ESG

Forex: Koruna kvůli nastupující dividendové sezóně mírně ztrácí

EURUSD - Intradenní aktualizace: Euro pod silným tlakem, klesá pod 1,37

Makro: Aktivita sektoru služeb Velké Británie v dubnu prudce zpomalila

Forex: Čínské údaje trhy nepřesvědčily

Forex: Regionální měny na koni

Forex: Naděje pro dohodu s Řeckem prospěla zlotému i forintu

Dôvera v schopnosť FEDu zvyšovať sadzby klesá. A s ňou aj dolár.

Makro: Míra nezaměstnanosti Švýcarska se poprvé od ledna zvýšila

Denní makroekonomické postřehy: Energetická noční můra Evropy se prohlubuje 14/07/2022

Průzkum analytiků Fidelity International 2020: Zlomový rok pro ESG

Forex: Koruna kvůli nastupující dividendové sezóně mírně ztrácí

EURUSD - Intradenní aktualizace: Euro pod silným tlakem, klesá pod 1,37

Makro: Aktivita sektoru služeb Velké Británie v dubnu prudce zpomalila

Forex: Čínské údaje trhy nepřesvědčily

Forex: Regionální měny na koni

Forex: Naděje pro dohodu s Řeckem prospěla zlotému i forintu

Dôvera v schopnosť FEDu zvyšovať sadzby klesá. A s ňou aj dolár.

Makro: Míra nezaměstnanosti Švýcarska se poprvé od ledna zvýšila

Denní makroekonomické postřehy: Energetická noční můra Evropy se prohlubuje 14/07/2022

Blogy uživatelů

Proč americký dluh straší investory?

CHCI nechci

Príležitosti blockchainu a kryptomien

Spoločnosť Walmart kráča s dobou

Praktická ukázka: Předvánoční klid

Riziká a úskalia risk-managementu

Programování v EasyLanguage - TradeStation 3

Jestřábí ČNB žene korunu vzhůru

Která riziková měna je levná?

NASDAQ loni vzrostl nejvíce od roku 1999. Co bude dál?

Proč americký dluh straší investory?

CHCI nechci

Príležitosti blockchainu a kryptomien

Spoločnosť Walmart kráča s dobou

Praktická ukázka: Předvánoční klid

Riziká a úskalia risk-managementu

Programování v EasyLanguage - TradeStation 3

Jestřábí ČNB žene korunu vzhůru

Která riziková měna je levná?

NASDAQ loni vzrostl nejvíce od roku 1999. Co bude dál?

Vzdělávací články

Akcie: Základy technické analýzy akcií (díl 7.)

Nejvýznamnější svíčkové formace – část I.

Význam a stavba obchodního plánu

Akcie: Úvod do světa akcií a akciového trhu (díl 1.)

Jak vnímáte grafy skrze optiku vašich přesvědčení

10 výroků, které musí každý trader znát

Podrobnější pohled na obchodní platformu xStation (2. díl)

Chyby v tradingu, které nevidíte, ale platíte za ně

Profesionální trading: Vedení a vyhodnocování statistik

ECB, Fed a jiné? Co vás zajímá?

Akcie: Základy technické analýzy akcií (díl 7.)

Nejvýznamnější svíčkové formace – část I.

Význam a stavba obchodního plánu

Akcie: Úvod do světa akcií a akciového trhu (díl 1.)

Jak vnímáte grafy skrze optiku vašich přesvědčení

10 výroků, které musí každý trader znát

Podrobnější pohled na obchodní platformu xStation (2. díl)

Chyby v tradingu, které nevidíte, ale platíte za ně

Profesionální trading: Vedení a vyhodnocování statistik

ECB, Fed a jiné? Co vás zajímá?

Tradingové analýzy a zprávy

Podnikoví ekonomové v USA čekají zpomalování hospodářského růstu

FCA varuje před brokerem TradeHUB (UK) Limited / tradehub.fm

Obchodujeme kryptoměny: ETH/USD (Ethereum) - technická analýza 15.9.2022

Technická analýza EUR/GBP a GBP/CAD

USD/JPY - Intradenní výhled 10.6.2020

O zvýšení sazeb rozhodla bankovní rada ČNB jednomyslně

EUR/USD - Intradenní výhled 13.2.2023

Obchodujeme kryptoměny: XRP/USD (Ripple) - technická analýza 22.1.2020

Evropská komise představí plán na obnovu Ukrajiny, výši pomoci zvažuje

OECD: Ekonomika eurozóny srovnala krok s USA

Podnikoví ekonomové v USA čekají zpomalování hospodářského růstu

FCA varuje před brokerem TradeHUB (UK) Limited / tradehub.fm

Obchodujeme kryptoměny: ETH/USD (Ethereum) - technická analýza 15.9.2022

Technická analýza EUR/GBP a GBP/CAD

USD/JPY - Intradenní výhled 10.6.2020

O zvýšení sazeb rozhodla bankovní rada ČNB jednomyslně

EUR/USD - Intradenní výhled 13.2.2023

Obchodujeme kryptoměny: XRP/USD (Ripple) - technická analýza 22.1.2020

Evropská komise představí plán na obnovu Ukrajiny, výši pomoci zvažuje

OECD: Ekonomika eurozóny srovnala krok s USA

Témata v diskusním fóru

Čo pravdepodobne čaká kryptomeny v poslednom kvartáli roku 2021?

Včera cestou domů...

Volatilita je na minime, GBP/NZD ukazuje buy signál

Aussie, kiwi, chunnel

Tomáš Fekete (Kingof4x) - podvod

EUR/USD

Obavy z další krize pomáhají USD

Kdo se může stát manažerem PAMM účtu

Ohlédnutí za děním okolo akcií GameStop, ACM a komunitou WallStreetBets očima ředitele Trading oddělení XTB Filipa Kaczmarzyka

Indikátor Linear Regression na MT4

Čo pravdepodobne čaká kryptomeny v poslednom kvartáli roku 2021?

Včera cestou domů...

Volatilita je na minime, GBP/NZD ukazuje buy signál

Aussie, kiwi, chunnel

Tomáš Fekete (Kingof4x) - podvod

EUR/USD

Obavy z další krize pomáhají USD

Kdo se může stát manažerem PAMM účtu

Ohlédnutí za děním okolo akcií GameStop, ACM a komunitou WallStreetBets očima ředitele Trading oddělení XTB Filipa Kaczmarzyka

Indikátor Linear Regression na MT4