Ticker Tape by TradingView

Akciový výhled: Globální akcie vykazují největší odklon od roku 2007

Autor: Peter Garnry, vedoucí kapitálové strategie Saxo Bank

Společnost dosáhla zásadního bodu zlomu na několika frontách, což bude mít zásadní dopad na globální akcie i investory. Dosáhli jsme konce globalizace, jak ji známe od počátku osmdesátých let minulého století. Životní prostředí, nerovnost, úvěry a globální nabídkové řetězce vykazují obrovskou nerovnováhu.

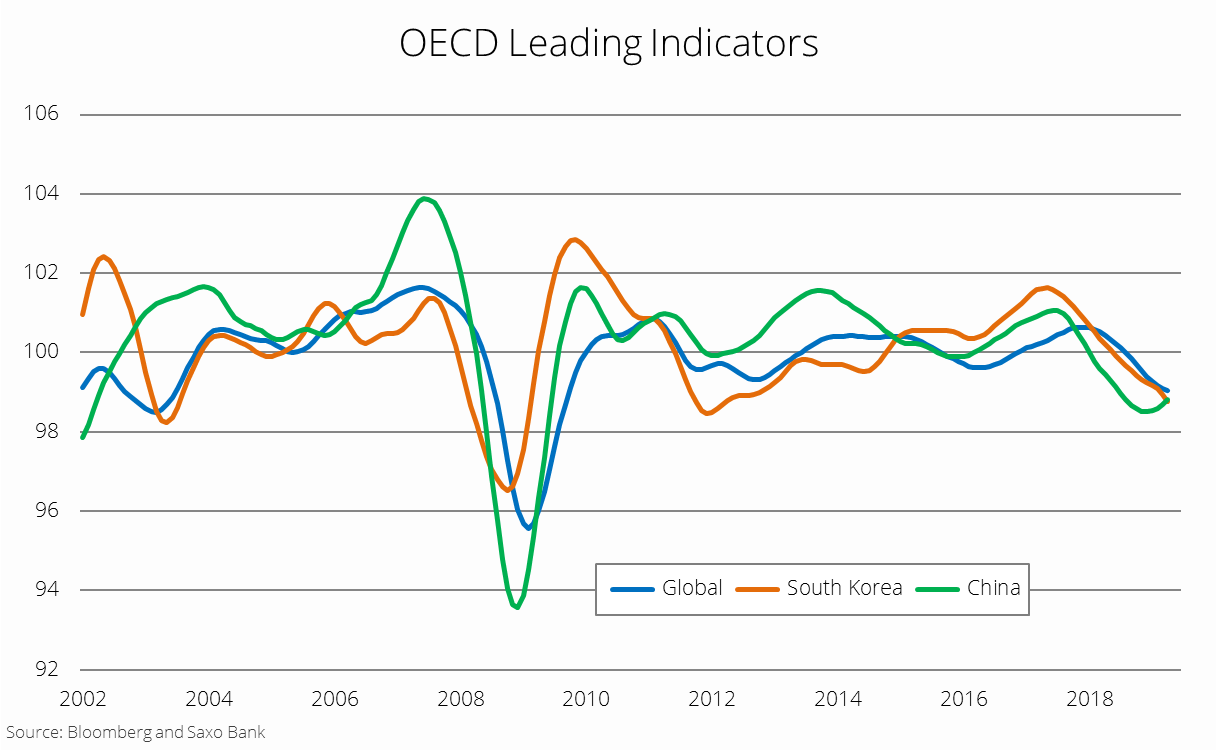

Hlavní ukazatele OECD týkající se globální ekonomiky stále klesají. Globální ekonomika je nejslabší od července 2008 a pravděpodobnost recese je stále vysoká, což hodnocení akcií nijak neodráží. Jižní Korea, jedna ze světových ekonomik, která je nejvíce naladěná na globalizaci, vykazuje zásadní oslabení a její hlavní ukazatele klesají už více jak 25 měsíců na úrovně, jaké jsme nezaznamenali od začátku roku 2012. Jihokorejská ekonomika je historicky jedním z nejlepších ukazatelů globální ekonomiky, a proto můžeme předpokládat, že druhá polovina roku bude ještě problematičtější.

Jediná velká ekonomika, jejíž ukazatele v rámci OECD jsou pozitivní, je Čína. To nijak nepřekvapuje, vzhledem k nedávnému výraznému zlepšení úvěrového impulsu, i když zatím zůstává i tak negativní. Oživení průmyslového sektoru Číny je však vyvoláno zásadními vládními zásahy, takže pravděpodobně podpoří hlavně domácí poptávku a nikoli tu globální. Navíc prodej osobních automobilů v Číně, který slouží jako ukazatel spotřebitelského sektoru, zůstává níž než v době nejhlubší finanční krize a zdůrazňuje tak vysokou nejistotu čínských spotřebitelů. Květnové údaje dokonce naznačují, že růst tržeb se opět zhoršil.

K současným ekonomickým problémům můžeme přidat stagnující růst zisků globálních ekonomik, eskalaci technologické války mezi Spojenými státy a Čínou, pravděpodobné zvyšování vstupních nákladů firem kvůli „zelené politice“ a rostoucí tlak na nerovnost, který povede k vyššímu růstu mzdových nákladů a tím negativně ovlivní ziskové marže firem.

Investoři nakupují put Fedu

Historicky se akciím daří hůře než dluhopisům vždy ve chvíli, kdy hlavní ekonomické ukazatele globální ekonomiky jsou pod trendem a dále klesají (tzv. recesní fáze). Avšak tentokrát akcie tento vývoj odmítly a dále rostou. Jediné rozumné vysvětlení je, že investoři nakupují put Fedu a sázejí na nízkou inflaci, stabilní růst a na to, že nepropukne finanční krize. Zároveň věří, že je možné vyhnout se šoku globálního dodavatelského řetězce vyvolaného současnou obchodní politikou Spojených států. To je jak hloupé, tak i nebezpečné a investorům bychom chtěli důrazně doporučit, aby zvýšili expozici v dluhopisech a naopak ji snížili v akciích. Pro akciové investory je nejdůležitější, aby se nenechali chytit do pasti zvané evropské akcie.

Doporučení Saxo Bank

V rámci naší akciové pozice investorům doporučujeme, aby se v krátkém období angažovali v pro-cyklických zemích, jako je Jižní Korea, Brazílie, Jižní Afrika, Austrálie, Spojené státy a Hongkong, protože tyto země historicky poskytují nejlepší výnosy v době, kdy je ekonomika ve fázi recese. Pokud jde o sektory, znamená to větší angažovanost v IT, komunikačních službách, spotřebním zboží a nemovitostech.

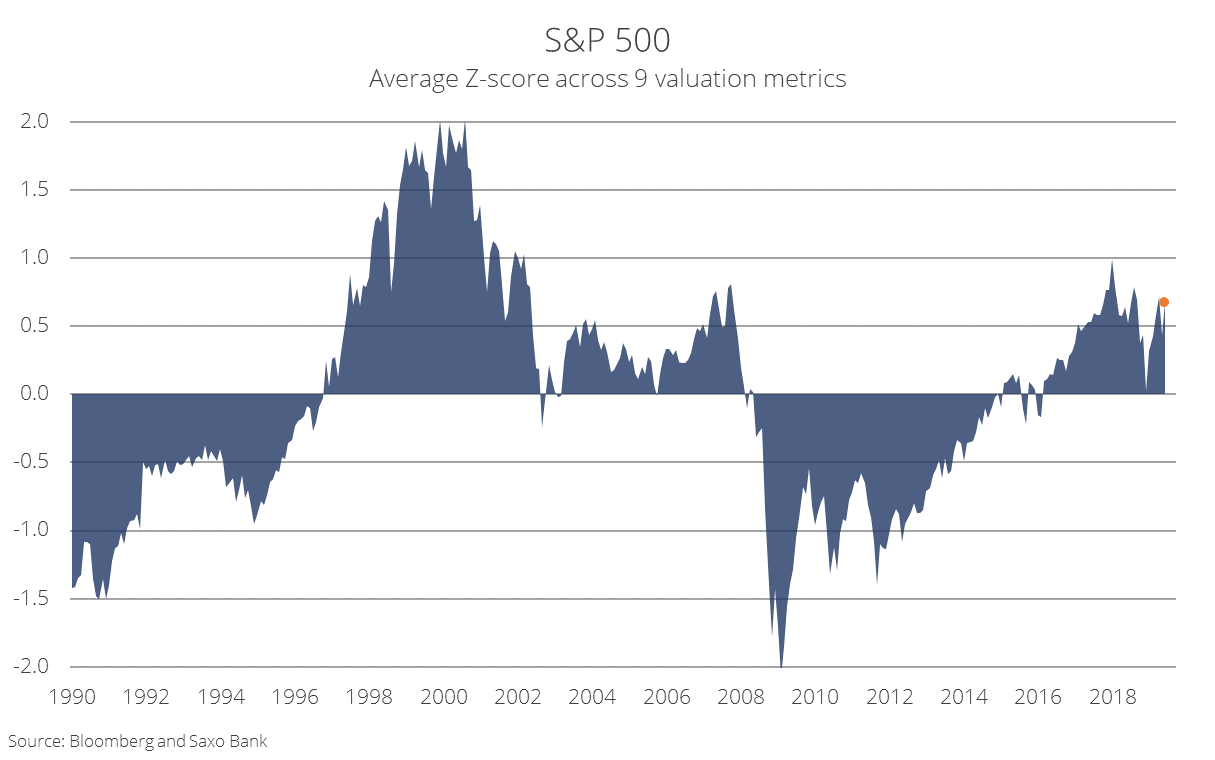

Akcie odrážejí nebývalou důvěru v budoucnost

Hodnocení akcií odráží současnou hodnotu budoucího cash-flow, což je primárně funkce současného cash-flow, očekávání růstu a diskontní sazby. To přirozeně vede k posuzování tvorby cash-flow v krátkém i dlouhém období. Současná úroveň hodnocení akcií ukazuje silnou důvěru investorů v to, že krátkodobé cash-flow výrazně nepoklesne, což v podstatě znamená, že investoři sázejí na to, že recese nepřijde a že přijde stabilní, dlouhodobý růst. Tato silná důvěra se nejlépe odráží právě v amerických akciích, které jsou z hlediska hodnocení zpět ve vysokých číslech, jaká jsou charakteristická pro chování ke konci cyklu.

Pravděpodobnost recese je mnohem vyšší, než co v tuto chvíli naznačují globální akcie prostřednictvím křivky výnosů, a hlavní ukazatele vysílají investorům silná varovná znamení. Historie však často předvedla závěrečný býčí pohyb akcií i přes jasné známky blížící se recese. A to je přesně to, co vidíme dnes. Putová nabídka Fedu je využívána jako důvod pro nákup akcií, protože je pravděpodobné, že zvyšuje rizikové pojistné akcií. Z historie však víme, že první snížení sazeb je obvykle spolehlivým signálem, že přichází recese, což snižuje krátkodobé cash-flow a zvyšuje očekávání výnosu, protože investoři se začínají více obávat rizika. Akcie na základě naší předpovědi pro budoucnost neodrážejí krátkodobé cash-flow správně. Myslíme si, že právě dlouhodobá očekávání nejvíce ilustrují rozpor mezi akciemi a skutečností.

Očekávání dlouhodobých zisků jsou pravděpodobně příliš vysoká. S tím, jak se svět začíná dívat jinak na globalizaci, nerovnosti, životní prostředí a zadlužení, je celkem jisté, že firmy (zejména technologické) čeká silnější regulace, vyšší zdanění uhlíkových emisí, vyšší mzdové náklady a větší poptávka po lokální produkci. Tyto faktory znamenají překážky pro firmy, avšak část z nich je možné vyvážit nárůstem fiskálních výdajů, které podpoří nominální růst. Avšak tato politická cesta otevírá dveře k daleko vyšší inflaci, která se přidá k už tak vysoké inflaci, vyvolané rozpadem globálního dodavatelského řetězce. To nakonec povede k tzv. inflační dani, kterou firmy zažily v sedmdesátých letech minulého století.

Firmám dramaticky vzrostou vstupní náklady

Během období silné globalizace od osmdesátých let minulého století si firmy užívaly významného růstu ziskových marží. Díky nízkým finančním nákladům, slabším odborům, slabé antimonopolní legislativě, digitalizaci a nižším vstupním nákladům kvůli historicky minimálním cenám komodit a levné pracovní síle v Asii dosáhly globální firmy – a zejména ty americké – největší ziskových marží v nedávné historii.

Jak politici brzy zjistí, současná monetární politika má jen malou šanci napravit ekonomický růst v okamžiku vrcholu dluhového cyklu a proto budou muset brzy přistoupit k užšímu propojení monetární a fiskální politiky. Vlády budou zřejmě nuceny dramaticky zvýšit výdaje do infrastruktury, která výrazně zaostává, a také zohlednit změnu ve společnosti, která chce snížit dopad našich ekonomických aktivit na životní prostředí a konečně se i věnovat otázce nerovnosti.

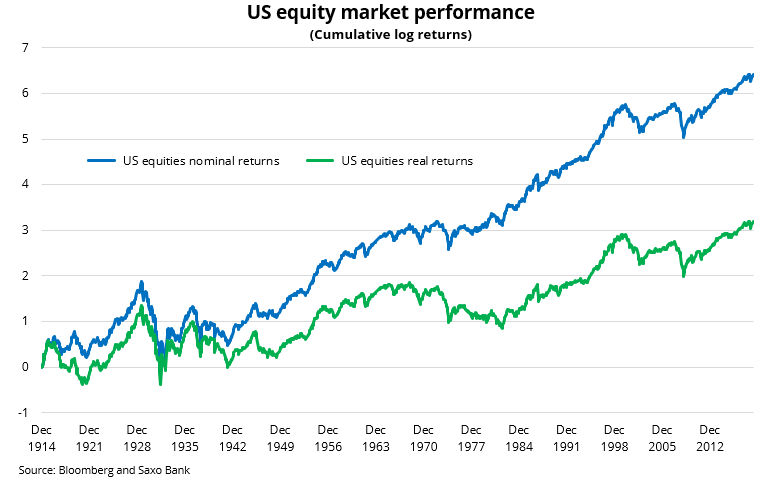

Důsledkem výrazně vyšších fiskálních výdajů budou pravděpodobně vyšší ceny komodit a vyšší inflace. Inflaci navíc podpoří i skutečnost, že globální dodavatelské řetězce se kvůli rozpadu multilaterální obchodní sítě, který zahájila Trumpova vláda, stáhnou ve prospěch lokálních sítí. Tyto faktory povedou ke zvýšení vstupních nákladů firem a v důsledku sníží ziskové marže zpět k dlouhodobému průměru. Vyšší inflace představuje pro akciové investory největší hrozbu, jak už se projevilo v sedmdesátých letech minulého století – akcioví investoři zažili v období 1969-1982 negativní skutečné výnosy.

Investory čekají velké strukturální změny, nízké předpokládané výnosy ve většině tříd aktiv a rostoucí volatilita. Stlačení volatility vyvolané monetární politikou od roku 2008 pravděpodobně skončí a vyšší volatilita obnoví symetrii výnosů z rizika. Jinak řečeno, můžeme předpokládat, že nadcházejících 10 let bude pro investory značně obtížných a zřejmě způsobí i velkou ránu pasivnímu investování. V poslední době jsme zřejmě nezažili lepší výchozí okamžik pro aktivní investování, protože jednosměrka monetární politiky a globalizace, která byla výhodná pro pasivní investování, skončila. Přicházející strukturální změny budou obtížně navigovatelné i pro počítačové systémy, takže rozhodujícím prvkem investičního procesu se opět stane člověk.

Klíčová slova: Doporučení Saxo Bank | Snížení sazeb | Růst zisků | Akciový výhled | Saxo | Globální akcie | Očekávání | Kapitálové strategie | Výnosy | Krize | Aktivní investování | Výhled | Globální ekonomiky | Firmy | Brazílie | Spojené státy | Put | Volatility | Pro investory | Nákup akcií | Ekonomický růst | Regulace | Ceny komodit | Pravděpodobnost | Investoři | Globální ekonomika | Saxo Bank | Finanční krize | Doporučení | Volatilita | Ukazatel | Pozice | Nabídka | Marže | Investování | Ekonomika | Akcie | Sazby | Politika | Rizika | Recese | Poptávka | Evropské akcie | Austrálie | Monetární politika | OECD | Inflace | Čína |

Čtěte více

-

Akciový trh pod tlakem, JEN vítězí, index ZEW z Německa; analýza EUR/GBP, EUR/JPY a CAD/CHF

Evropskou ekonomiku dnes čekají opět výzvy v podobě publikace výsledků německého indexu ZEW, jež reflektuje, co s... -

Akciový trh před zprávou o amerických nonfarms váhá

Americké akcie ve čtvrtek kolísaly mezi zisky a ztrátami, když investoři zjistili, že přecenili program Federálního rezervního systému týkající se inflace. -

Akciový trh se probouzí, odpolední klíčová data z trhu práce USA, analýza EUR/USD, EUR/AUD, NZD/USD

Americký akciový trh má za sebou dva úspěšné dny, kdy dohnal novoroční ztráty a za rok 2015 se již obchodu... -

AKCIOVÝ TRH SE VDĚČNĚ USMÍVÁ NA AMERICKÝ DOLAR

Průmyslový Dow Jones navyšuje své akciové zisky již desátý den po sobě, když si přidal dalších 0,6% na 14 539, což jsm... -

Akciový trh v Evropě v úterý vytrvale klesá

Od samého začátku obchodování vykazují evropské akciové indexy v souvislosti s rostoucím napětím v souvislosti se situací ve východní Evropě pokles o 3 %. -

Akciový trh v oslabení, měnový trh čeká na zápis FOMC; analýza ROPY, DOW JONES, FTSE 100

Výborná data z realitního amerického sektoru, která v počtu nově stavěných domů dosáhla v červenci osmiletých maxim, včera... -

Akciový trh vstřebává výsledky zasedání Fedu

Konečně se odehrála klíčová událost týdne. Již bylo řečeno, že jakmile jsou známy výsledky zasedání FOMC, musíme počkat alespoň den, než informace stráví trhy. V prvních 24 hodinách po takto významné události jsou trhy často emotivní. Emocionální obchodování je vždy nelogické. To se stalo v případě amerických akciových indexů. -

Akciový trh v US sa zmenšuje

Biotechnológie včera pomohli prekonať cyperské otrasyAkciové trhy včera začali obchodovanie kvôli neistote ohľadom sit... -

Akciový trh zlatu usnadnil situaci

Pokračující prodejní tlak na akciových trzích pomáhá zlatu opět zářit jako bezpečné aktivum. Podle některých ekonomů rostoucí inflační tlaky zhoršují rostoucí rizika poklesu. -

Akciový výhled: Evropa v problémech a francouzské polovodičové překvapení

V květnu hospodářský růst Evropy výrazně zpomalil, což nadělalo další vrásky na čele ekonomům, kteří se již dřív obávali, že nás čeká pokles světové ekonomiky. Odvětví kybernetické bezpečnosti si vedlo velmi dobře a společnost Crowdstrike navýšila odhadované tržby i zisky za poslední fiskální rok. Navzdory letošnímu 35% nárůstu tržeb ale investoři poslali její akcie o 7 % níž. V závěru se pak podíváme na výsledky očekávané v příštím týdnu a zaměříme se zejména na menší francouzskou polovodičovou firmu Soitec. -

Akciový výhled: Chystá se pořádná bouře, která zvedne vlnu inflace

Centrální banky na hrozící zpomalení ekonomiky a obchodní válku reagují tím, že panicky snižují úrokové sazby a signalizují nové extrémní uvolňování. Politici se mezitím začínají klonit k myšlence „moderní monetární teorie“. Náš model naznačuje, že ve třetím čtvrtletí čeká nejnižší bod ekonomického cyklu Čínu. Pro Spojené státy, Velkou Británii a Evropu to pak bude první až druhé čtvrtletí. Navíc bychom mohli začít směřovat k masivnímu opakování globální krize. -

Akciový výhled na druhé čtvrtletí: Vyhoření akcií?

První čtvrtletí nabídlo úplně všechno. Finanční trhy zažily nejrůznější dramatické situace: od nejsilnějšího zahájení roku za poslední desetiletí po největší denní pohyb indexu VIX za posledních deset let. Ten odhalil, že prodejní volatilita je na finančních trzích tím nejpřecpanějším obchodem. Nyní jsou akcie na mnoha frontách pod tlakem – od hrozby obchodní války po neuspokojivé makroekonomické údaje a regulaci technologických firem. Smysl tak dávají defenzivní rozhodnutí. -

Akciový výhled na Q2: Vzhůru do neznáma

Letošní rok investorům připomínal horskou dráhu. Hned zpočátku začaly akcie raketově stoupat a během ledna posílily téměř o 7 %. Investoři nabyli přesvědčení, že propad skončil a místo měkkého přistání přijde z Číny růstový impuls, který naopak urychlí růst. -

Akciový výhled: Proč zůstávají evropské akcie pozadu?

Evropské akcie se globálně opožďují, mají slabé výnosy a nízké zhodnocení. Zároveň se jejich ceny drží výrazně pod cenami amerických titulů. A protože se připravujeme, že brzy skončí období konvergence a rostoucí globalizace, Evropa asi zůstane ještě více pozadu. Co s tím mohou politici dělat? -

Akciový výhled Saxo Bank: Najděte si padák, dopad už se blíží

Takticky představují akcie rozvíjejících se trhů dobrý nákup díky tomu, že čínské akcie se nacházejí na medvědím trhu, avšak celkově se akciový býčí trh blíží svému konci. Na závěr představíme způsob, jak se vyrovnat s divokými náhodami na finančních trzích. -

Akciový výhled 2022: Na cestě k měkkému přistání

Rychlé oživení růstu zisků a výnosů na akciových trzích v uplynulém roce se musí jednou vyčerpat. Tento proces začal a bude pokračovat i v roce 2022. Otázkou je, zda nás čeká měkké, nebo tvrdé přistání. V tuto chvíli se zdá, že měkké přistání je pro akcie pravděpodobnější, ale řada rizik by mohla trh dostat do něčeho nepříjemnějšího. V takové situaci je klíčové mít robustní portfolio orientované na kvalitu. -

Akciový výprodej pokračuje, analýza DAXu

Akciové trhy zažívají další černý den. Akcie na Wall Street vstupují do druhého únorového týdne s 1,7 procentní ztrátou, přičemž německý... -

Akciový výprodej pokračuje. Na trhu s dluhopisy bijí zvony na poplach

V pondělí nic nenaznačovalo tomu, jaký týden nás čeká. Indexy Dow Jones a S&P 500 zaznamenaly velmi mírné ztráty, přičemž nefinanční index Nasdaq 100 k začátku obchodovacího týdne lehce posílil. Uklidnění přišlo vhod, zejména po turbulentním konci minulého týdne. Co se týče dalších aktiv, americký dolar v pondělí posiloval, zlato vyklesalo a ropa prudce rostla. -

Akční nabídka od Smile-Expo: vstupenky na Prague iGaming Affiliate Conference s 50% slevou

Společnost Smile-Expo připravila jarní 50% slevu na vstupenky na Prague iGaming Affiliate Conference – konferenci o partnerském marketingu hazardním průmyslu. -

Aké budú dopady prepadu cien ropy na 20 najväčších ekonomík?

Vzhľadom na aktuálny kolaps cien ropy som sa pozrel na to, komu to prospeje a komu to uškodí. A aj s numerickými odhadmi. Čísla som bral z americkej energetickej agentúry EIA, a porovnal som ročnú zmenu obchodnej bilancie ropy pri jej poklese o 25 USD za barel (t.j. ako sa zmenili vyhliadky pre ekonomiku oproti začiatku októbra, keď bola ropa Brent na úrovni 85 USD za barel) k HDP pre 20 najväčších ekonomík sveta.

Forex - doporučené články:

Co je FOREX?

Základní informace o finančním trhu FOREX. Forex je obchodování s cizími měnami (forex trading) a je zároveň největším a také nejlikvidnějším finančním trhem na světě.

Forex pro začátečníky

Forex je celosvětová burzovní síť, v jejímž rámci se obchoduje se všemi světovými měnami, včetně české koruny. Na forexu obchodují banky, fondy, pojišťovny, brokeři a podobné instituce, ale také jednotlivci, je otevřený všem.

1. část - Co to vlastně forex je?

FOREX = International Interbank FOReign EXchange. Mezinárodní devizový trh - jednoduše obchodování s cizími měnami - obchodování se směnnými kurzy.

VIP zóna - Forex Asistent

Nabízíme vám jedinečnou příležitost stát se součástí týmu elitních obchodníků FXstreet.cz. Ve spolupráci s předními úspěšnými obchodníky jsme pro vás připravili unikátní VIP skupinu (speciální uzavřená sekce na webu), až doposud využívanou pouze několika profesionálními tradery, a k tomu i exkluzivní VIP indikátory, doposud úspěšně používané pouze k soukromým účelům. Nyní se vám otevírá možnost stát se součástí této VIP skupiny, díky které získáte jedinečné know-how pro obchodování na forexu, výjimečné VIP indikátory, a tím také náskok před drtivou většinou ostatních účastníků trhu.

Forex brokeři - jak správně vybrat

V podstatě každého, kdo by chtěl obchodovat forex, čeká jednou rozhodování o tom, s jakým brokerem (přeloženo jako makléř/broker nebo zprostředkovatel) by chtěl mít co do činění a svěřil mu své finance určené k obchodování. Velmi rád bych vám přiblížil problematiku výběru brokera, rozdíl mezi jednotlivými typy brokerů a v neposlední řadě uvedu několik příkladů nejznámějších z nich.

Forex robot (AOS): Automatický obchodní systém

Snem některých obchodníků je obchodovat bez nutnosti jakéhokoliv zásahu do obchodu. Je to pouhá fikce nebo reálná záležitost? Kolik z nás věří, že "roboti" mohou profitabilně obchodovat? Na jakých principech fungují?

Forex volatilita

Forex volatilita, co je volatilita? Velmi užitečným nástrojem je ukazatel volatility na forexu. Grafy v této sekci ukazují volatilitu vybraného měnových párů v průběhu aktuální obchodní seance.

Forex zůstává největším trhem na světě

V dnešním článku se podíváme na nejnovější statistiky globálního obchodování na forexu. Banka pro mezinárodní vyrovnání plateb (BIS) totiž před pár týdny zveřejnila svůj pravidelný tříletý přehled, ve kterém detailně analyzuje vývoj na měnovém trhu. BIS je označována jako "centrální banka centrálních bank". Je nejstarší mezinárodní finanční organizací a hraje klíčovou roli při spolupráci centrálních bank a dalších institucí z finančního sektoru. Dnešní vzdělávací článek sice nebude zcela zaměřen na praktické informace z pohledu běžného tradera, ale i přesto přinese zajímavé a důležité poznatky.

Nejnovější články:

Vzdělávací články

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Podstata komodit: Průzkum hlavních trhů a jejich specifik

Sezónnost na FOREXu

Nejlepší trading příležitosti - kde a jak profitovali tradeři (březen 2024)

Pokročilá struktura Price Action (5. díl)

Forex: Nejvíce volatilní měnové páry

Index S&P 500: Kompletní průvodce pro investování a trading

Jak se stát prop obchodníkem?

Volatilita na finančních trzích – dobrý sluha, ale zlý pán

FTMO - PŘIPOJTE SE K REVOLUCI V TRADINGU

Základní struktura Price Action (4. díl)

Podstata komodit: Průzkum hlavních trhů a jejich specifik

Sezónnost na FOREXu

Nejlepší trading příležitosti - kde a jak profitovali tradeři (březen 2024)

Denní kalendář událostí

Člen Bank of England David Ramsden

Členka Bank of England Catherine Mann

V eurozóně index CPI

V USA týdenní změna zásob ropy

Prezidentka ECB Christine Lagarde

Prezident Bundesbank Joachim Nagel

V Británii maloobchodní tržby

V Německu index PPI

V Japonsku index CPI

V USA prodeje existujících domů

Člen Bank of England David Ramsden

Členka Bank of England Catherine Mann

V eurozóně index CPI

V USA týdenní změna zásob ropy

Prezidentka ECB Christine Lagarde

Prezident Bundesbank Joachim Nagel

V Británii maloobchodní tržby

V Německu index PPI

V Japonsku index CPI

V USA prodeje existujících domů

Tradingové analýzy a zprávy

Bitcoin prošel dalším halvingem, tedy snížením odměny pro těžaře na polovinu

Americké akcie uzavřely smíšeně, výrazně oslabily technologické podniky

Forex: Dolar oslabuje, po zprávě o útoku Izraele na Írán posiluje švýcarský frank

Pražská burza zakončila téměř beze změny, index PX stoupl o 0,02 procenta

Pražská burza po šesti týdnech růstů oslabila, index PX klesl o 0,6 procenta

Forex: Koruna mírně oslabila k euru a stagnovala k dolaru

5 událostí, které dnes stojí za pozornost

Index spekulativního sentimentu 19.4.2024

Swingové obchodování GBP/JPY 19.4.2024

Swingové obchodování GBP/USD 19.4.2024

Bitcoin prošel dalším halvingem, tedy snížením odměny pro těžaře na polovinu

Americké akcie uzavřely smíšeně, výrazně oslabily technologické podniky

Forex: Dolar oslabuje, po zprávě o útoku Izraele na Írán posiluje švýcarský frank

Pražská burza zakončila téměř beze změny, index PX stoupl o 0,02 procenta

Pražská burza po šesti týdnech růstů oslabila, index PX klesl o 0,6 procenta

Forex: Koruna mírně oslabila k euru a stagnovala k dolaru

5 událostí, které dnes stojí za pozornost

Index spekulativního sentimentu 19.4.2024

Swingové obchodování GBP/JPY 19.4.2024

Swingové obchodování GBP/USD 19.4.2024

Blogy uživatelů

Hedge fondy začínají sázet na pokles bitcoinu: Ztrácí již tato kryptoměna svůj dech?

Čínský jüan nabírá na důležitosti

Jak přizpůsobovat svoji strategii podle aktuálních tržních podmínek?

Je inflace v USA neporazitelná?! | Investiční Memento #72

Historický okamžik Bitcoinu je tady! Jak zareaguje cena?

Praktické okénko – Nic moc obchod, ze kterého jsem vzal jen drobné

Jak obchodovat na Forexu, když máte práci na plný úvazek

Pohled do budoucnosti – technologické inovace (1. díl)

Investícia do uránu?

Praktická ukázka: Další čekání na falešný průraz?

Hedge fondy začínají sázet na pokles bitcoinu: Ztrácí již tato kryptoměna svůj dech?

Čínský jüan nabírá na důležitosti

Jak přizpůsobovat svoji strategii podle aktuálních tržních podmínek?

Je inflace v USA neporazitelná?! | Investiční Memento #72

Historický okamžik Bitcoinu je tady! Jak zareaguje cena?

Praktické okénko – Nic moc obchod, ze kterého jsem vzal jen drobné

Jak obchodovat na Forexu, když máte práci na plný úvazek

Pohled do budoucnosti – technologické inovace (1. díl)

Investícia do uránu?

Praktická ukázka: Další čekání na falešný průraz?

Forexové online zpravodajství

Výrobní ceny v Německu snížily svůj propad

Denní přehled: Wall Street klesá, bitcoin drží před halvingem 64 500 dolarů

Nikl stoupá o 5 % kvůli obavám z omezení dodávek

CleanSpark získává 7 %; co znamená halving Bitcoinu pro těžební společnosti? 📌

Navzdory pozitivním finančním výsledkům za první čtvrtletí roku 2024 akcie Netflixu klesají

Týden na akciových trzích: Ztrátový týden, S&P500 testuje hranici 5 tis. bodů

US Open: Indexy bojují o směr, protože izraelský konflikt doléhá na trhy

USDIDX ztrácí 0,2 %. Goolsbee naznačuje riziko "měkkého přistání" USA

Forex: Zklidnění na devizových trzích

American Express po výsledcích za 1. čtvrtletí klesá

Výrobní ceny v Německu snížily svůj propad

Denní přehled: Wall Street klesá, bitcoin drží před halvingem 64 500 dolarů

Nikl stoupá o 5 % kvůli obavám z omezení dodávek

CleanSpark získává 7 %; co znamená halving Bitcoinu pro těžební společnosti? 📌

Navzdory pozitivním finančním výsledkům za první čtvrtletí roku 2024 akcie Netflixu klesají

Týden na akciových trzích: Ztrátový týden, S&P500 testuje hranici 5 tis. bodů

US Open: Indexy bojují o směr, protože izraelský konflikt doléhá na trhy

USDIDX ztrácí 0,2 %. Goolsbee naznačuje riziko "měkkého přistání" USA

Forex: Zklidnění na devizových trzích

American Express po výsledcích za 1. čtvrtletí klesá

Odborné kurzy a semináře

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Záznam semináře)

Praktický workshop technické analýzy + profi obchodní systémy (Online - živý přenos)

Ziskové obchodování na finančních trzích pomocí ROBOTŮ (Online přenos nebo osobní účast)

Nový seminář: Psychologie tradingu a profesionální Money-Management (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Záznam semináře)

Nový seminář: Psychologie tradingu a profesionální Money-Management

Ziskové obchodování akcií - praktický seminář

Praktický workshop technické analýzy + profi obchodní systémy (Záznam semináře)

Ziskové obchodování akcií - praktický seminář (Online přenos nebo osobní účast)

Naposledy čtené:

Forexové online zpravodajství

Ranní komentář: Asijské indexy likvidují včerejší ztráty, drží se i další riziková aktiva

Obchodní plán pro bitcoin na 21. března 2022

Evropa sází na cyklus, důvěra amerického spotřebitele slábne

BREAKING: NATGAS klesá o téměř 8 % a testuje oblast 2,50 USD

Forex: Koruna uzavírá jeden z nejklidnějších týdnů tohoto roku

Forex: Dnešní data kurz EUR/USD zřejmě nerozhýbou

Apple dostal od EK kvůli streamování hudby pokutu 1,8 miliardy eur

BREAKING: DE30 atakuje nové historické maximá

Uklidnění v Číně zlepšuje náladu i v Evropě. Fed směr neukázal

Proč je spuštění Bitcoin ETF dobrou zprávou pro Altcoiny?

Ranní komentář: Asijské indexy likvidují včerejší ztráty, drží se i další riziková aktiva

Obchodní plán pro bitcoin na 21. března 2022

Evropa sází na cyklus, důvěra amerického spotřebitele slábne

BREAKING: NATGAS klesá o téměř 8 % a testuje oblast 2,50 USD

Forex: Koruna uzavírá jeden z nejklidnějších týdnů tohoto roku

Forex: Dnešní data kurz EUR/USD zřejmě nerozhýbou

Apple dostal od EK kvůli streamování hudby pokutu 1,8 miliardy eur

BREAKING: DE30 atakuje nové historické maximá

Uklidnění v Číně zlepšuje náladu i v Evropě. Fed směr neukázal

Proč je spuštění Bitcoin ETF dobrou zprávou pro Altcoiny?

Blogy uživatelů

Nasdaq 100 - Analýza trendů a předpovědí pro rok 2024

Jaká jsou rizika drahé ropy?

BOSSA: První výherce 10 000 Kč a postupující do hry o 200 000 Kč

Po dlhej odmlke

Hedge fondy začínají sázet na pokles bitcoinu: Ztrácí již tato kryptoměna svůj dech?

Japonsko je nyní levné

Dodatečný výnos 1 000 Kč za minutu svého času měsíčně? I na toto existují osvědčené metody

Nejčastější chyby při investování

Coinbase sa začne obchodovať na kapitálovom trhu. Tu je jej prvý rating

Praktické okénko IV.

Nasdaq 100 - Analýza trendů a předpovědí pro rok 2024

Jaká jsou rizika drahé ropy?

BOSSA: První výherce 10 000 Kč a postupující do hry o 200 000 Kč

Po dlhej odmlke

Hedge fondy začínají sázet na pokles bitcoinu: Ztrácí již tato kryptoměna svůj dech?

Japonsko je nyní levné

Dodatečný výnos 1 000 Kč za minutu svého času měsíčně? I na toto existují osvědčené metody

Nejčastější chyby při investování

Coinbase sa začne obchodovať na kapitálovom trhu. Tu je jej prvý rating

Praktické okénko IV.

Vzdělávací články

Příprava tradera na každodenní intradenní obchodování

Trading a daně

Úskalí přechodu z demo účtu na reálný

Používejte SL, váš účet vám poděkuje

Pokročilá struktura Price Action (5. díl)

Přichází éra Psychologie Prop tradingu?

VIP zóna FXstreet.cz: Exkluzivní novinky

Jak obchodovat na forexu Price Action

Chyby v tradingu, které nevidíte, ale platíte za ně

Zbrusu nový seminář o robotickém tradingu

Příprava tradera na každodenní intradenní obchodování

Trading a daně

Úskalí přechodu z demo účtu na reálný

Používejte SL, váš účet vám poděkuje

Pokročilá struktura Price Action (5. díl)

Přichází éra Psychologie Prop tradingu?

VIP zóna FXstreet.cz: Exkluzivní novinky

Jak obchodovat na forexu Price Action

Chyby v tradingu, které nevidíte, ale platíte za ně

Zbrusu nový seminář o robotickém tradingu

Tradingové analýzy a zprávy

GBP/USD - Intradenní výhled 18.5.2023

Bitcoin prošel dalším halvingem, tedy snížením odměny pro těžaře na polovinu

Ropa WTI - Intradenní výhled 17.10.2016

Zlato - Intradenní výhled 19.4.2024

Podnikatelská aktivita v eurozóně dále klesá

S&P 500 - Intradenní výhled 19.4.2024

Index S&P 500: Zhodnocení dle technické analýzy

S&P 500 - Intradenní výhled 23.12.2022

Stříbro - Intradenní výhled 19.4.2024

S&P 500 - Intradenní výhled 24.11.2021

GBP/USD - Intradenní výhled 18.5.2023

Bitcoin prošel dalším halvingem, tedy snížením odměny pro těžaře na polovinu

Ropa WTI - Intradenní výhled 17.10.2016

Zlato - Intradenní výhled 19.4.2024

Podnikatelská aktivita v eurozóně dále klesá

S&P 500 - Intradenní výhled 19.4.2024

Index S&P 500: Zhodnocení dle technické analýzy

S&P 500 - Intradenní výhled 23.12.2022

Stříbro - Intradenní výhled 19.4.2024

S&P 500 - Intradenní výhled 24.11.2021

Témata v diskusním fóru

Price Action Trading Jakuba Hodana

Seriál o ETF: Jak se liší ETF od běžných podílových fondů (díl 3.)

Cena kakaa roste rychleji než Bitcoin. Jak je to možné?

Společnost XTB je na špici žebříčku Bloomberg FX forecast rank

EUR/USD

Akcie

Sonic R strategie

Miner v mobile, tablete alebo PC.

EURUSD uzavírá na silných hodnotách

Obchodní systém SATS DJIA

Price Action Trading Jakuba Hodana

Seriál o ETF: Jak se liší ETF od běžných podílových fondů (díl 3.)

Cena kakaa roste rychleji než Bitcoin. Jak je to možné?

Společnost XTB je na špici žebříčku Bloomberg FX forecast rank

EUR/USD

Akcie

Sonic R strategie

Miner v mobile, tablete alebo PC.

EURUSD uzavírá na silných hodnotách

Obchodní systém SATS DJIA