OČAKÁVANIA PRE DNEŠNÉ ZASADANIE FOMC:

- Úroková sadzba FEDu zostane bez zmeny na úrovni 1.00 - 1.25 %. Dot Plot by mal poukázať na rovnakú predpokladanú trajektóriu úrokových sadzieb ako naposledy v júni.

- Ekonomické projekcie: projekcia ekonomického rastu a nezamestnanosti by nemala byť radikálne revidované. Avšak s projekciou inflácie je riziko naklonené smerom nadol

- FED oznámi normalizáciu súvahy s pravdepodobným začiatkom programu v októbri, no nie je známy objem ku ktorému sa chce FED dostať

ROZHODNUTIE O ÚROKOVÝCH SADZBÁCH A ICH PROJEKCIA (DOT PLOT)

Všeobecným očakávaním a jednohlasným konsenzom analytikov Reuters je, že FED dnes úrokové sadzby nezvýši. Tento fakt podporujú aj trhové očakávania (Fed Fund Futures), ktoré stanovujú pravdepodobnosť zvýšenia sadzieb na približne 1 %. V prípade, ak by FED nečakane zvýšil sadzby, došlo by k agresívnemu nakupovaniu USD.

Aj napriek dlhodobej divergencii medzi trhovými očakávaniami a Dot Plotom, ktorý kvartálne ponúka FED, je paradoxne konsenzom pre dnešné zverejnenie nových projeckií úrokových sadzieb, ponechanie výhľadu v súlade s júnovými projekciami.

Júnový Dot Plot hovorí o ešte jednom zvyšovaní sadzieb v roku 2017 (spolu tri pre tento rok), troch pre rok 2018 a ďalších troch pre rok 2019. Dlhodobý cieľ pre úrokovú sadzbu (neutrálna sadzba) by mal zostať na úrovni 3 %. Na druhej strane trhové očakávania započítavajú 58 % šancu pre zvyšovanie sadzieb do konca roka 2017, len 40 bázických bodov do konca roku 2018 a celkovo len dve zvýšenia (50 bázických bodov) v projektovanom období (do konca 2019).

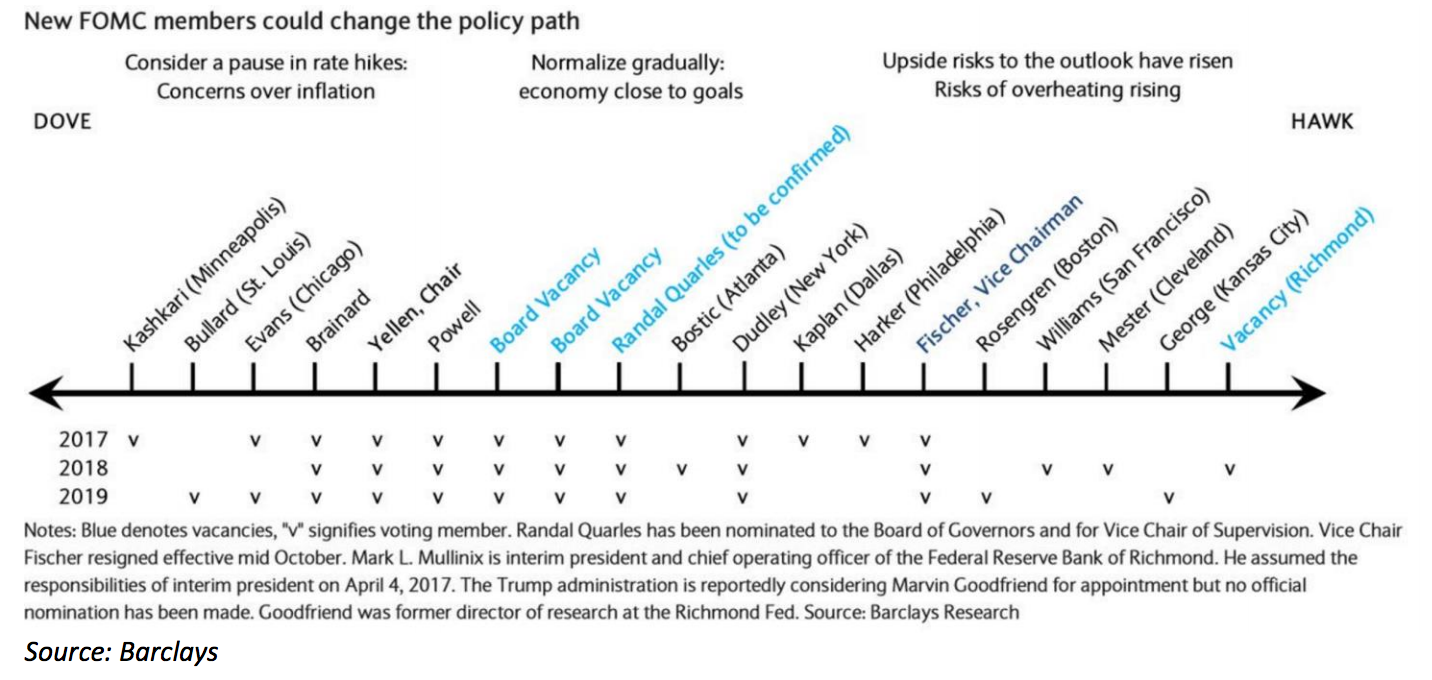

V poslednom Dot Plote hlasovalo 12 členov zo 16 za tri zvýšenia sadzieb (alebo viac) v roku 2017. Podľa vyjadraní členov FEDu , tak ako sme sa približovali k dnešnému zasadaniu, sa možno domnievať, že väčšina síce bude stále hlasovať za tri zvýšenia sadzieb do konca roku 2017, no traja (Charles Evans, Patrick Harker and Robert Kaplan) by už nemli súhlasiť a hlasovať za dve zvýšenia v roku 2017. Takto je konsenzom aj pomer hlasovania 9:7. V prípade, že by zostal pomer hlasujúcich identický, možno to považovať za jastrabý signál. Ak by však väčšina členov pre rok 2017 zakrúžkovala len 2 zvyšovania sadzieb, bolo by to veľmi holubičím signálom. Za mierne holubičie by bolo považované celkové zníženie priemeru úrokových sadzieb o 15 až 25 bázických bodov za celé projektované obdobie a vyslovene holubičie by bolo výraznejšie zníženie.

Ak by prekvapivo Yellen naznačila na tlačovej konferencii zvyšovanie sadzieb v decembri bolo by to taktiež veľmi jastraie.

Aj keď bude téma Dot plotu tou najsledovanejšou, treba pripomenúť aj fakt, že sa dostávame do bodu, kedy musíme brať rozhodnutia FEDu, takpovediac s rezervou. Investori totiž monitorujú zvačša výhľad centrálnych bánk pre najbližších 6 až 12 mesiacov a informácie týkajúce sa tohto časového horizontu sa ihneď prelievajú do ceny. Problém vyvstáva v tom, že kompozícia výboru FOMC na začiatku roku 2018 bude vyzerať úplne inak, keď aktuálne po odchode Fischera zostávajú vo výbore 4 prázdne miesta z 12 a funkcia predsedkyne vyprší Yellen vo februári 2018. Z tohoto dôvodu budú investori zrejme o to menej presvedčení o akejkoľvek investičnej idey, akoby tomu bolo za normálnych okolností (v tomto kontexte opäť vyvstáva aj otázka nezávislosti FEDu potom, čo do neho Trump dosadí svojich piatich ľudí).

EKONOMICKÉ PROJEKCIE

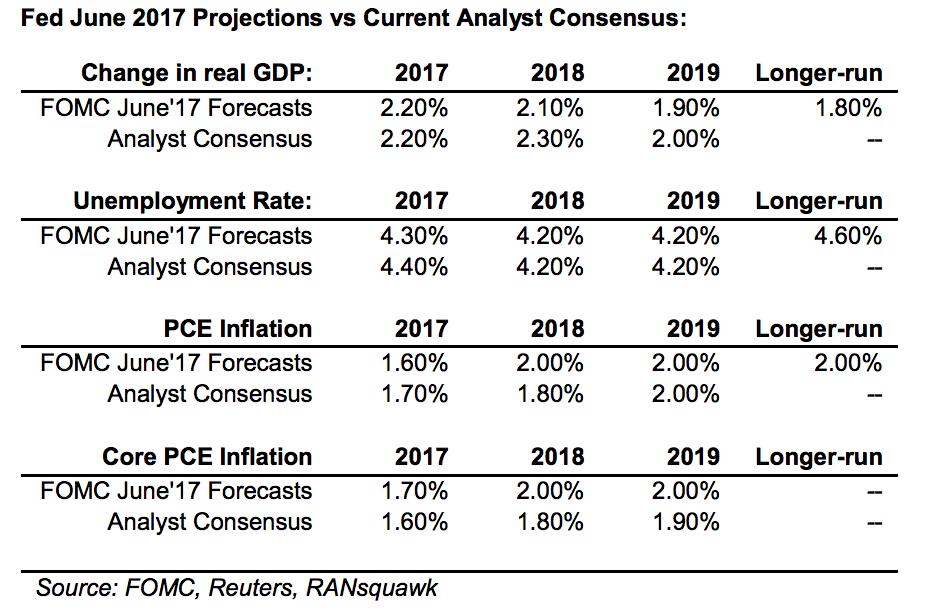

v rámci ekonomických proejkcií sa bude trh zameriavať predovšetkým na infláciu. Projekcia ekonomického rastu a nezamestnanosti by nemali byť radikálne revidované. Avšak s projekciou inflácie je riziko naklonené smerom nadol.

Očakávania spojené s ekonomickými projekciami:

Aj keď bude zaujímavé vidieť ako vníma FED ekonomický rast po ničivých hurikánoch, ktorých dôsledky budeme vidieť v ekonomických dátach ešte nejaký čas, neočakáva sa, že by projeckie mali byť znížené. Síce mnoho investičných bánk revidovalo svoje projeckie rastu pre Q4 2017 nadol, očakáva sa aj silná obnova v prvom a druhom kvartály 2018, ktorá bude viesť späť k vyššiemu rastu. Pozitívom sú aj solídne výsledky HDP za druhý kvartál, ktorý bol naposledy revidovaný na 3 % a poukázal na silné , pre FED, dôležité zložky investícií a spotreby.

Ak sa pozrieme na vývoj na trhu práce, aj tu musí byť FED spokojný, keď podmienky na pracovnom trhu sa aj naďalej utesňujú a nezamestnanosť spolu s podzamestnanosťou sa držia pri svojich minimách.

INFLÁCIA

Práve inflácia je tým problematickým. Aj napriek tomu, že posledné dáta CPI mierne prekonali očakávania, či už na úrovni celkovej inflácie (1.9 % - očakávaných 1.8 %) alebo na úrovni jadrovej inflácie (1.7 % - očakávaných 1.6 %) a pozdvihli pravdepodobnosť zvyšovania sazieb v decembri nad 50 %, bolo to len prvýkrát za posledných 5 zverejnení, kedy sa tak stalo. Podrobnejšia analýza dát prezradila, že za zvýšením celkovej inflácie mohlo zvýšenie cien benzínu (ako dôsledok hurikánov) a prenájmov (to je pozitívne). Avšak trend spojený so službami mobilných telefónov opäť oslabil. A Boli to práve tieto služby spolu s preskripciou liekov, ktoré Yellen ešte v júni pomenovala ako dočasné faktory, ktoré inflácie držia dole (ceny v súvislosti s preskripciou liekov išli odvtedy hore).

Aby sme mali lepší obraz o inflácii musíme sa pozrieť na predošlé dáta CPI, FEDom preferovaný indikátor inflácie PCE rast miezd. Na všetkých týchto frontoch možno povedať, že inflácia za posledné obdobie sklamala. PCE index sa drží aktuálne na úrovni 1.4 %, čo je pod cieľom FEDu pre tento rok (1.7 % pre jadrové PCE pre rok 2017, 1.6 % pre celkové PCE pre rok 2017) a rast miezd stagnuje na úrovni 2.4 %.

Na poslednom zasadaní (v júli) FED síce potvrdil, že sa inflácia stabilizuje okolo 2% v strednodobom horizonte, no pozmenil formuláciu ohľadom inflácie nasledovne: namiesto tvrdenia „Inflácia v poslednej dobe poklesla“ použila tvrdenie „Inflácia celkovo (teda aj celková aj jadrová) poklesla“. To naznačilo, že inflácia môže byť nižšie dlhšie, ako sa pôvodne predpokladalo a zápisnica spolu s ďalšími vystúpeniami členov poukázala na rozkol medzi členmi ohľadom inflácie. Napríklad holub Kashkari má pochybnosti o inflácií a to dokonca v strednodobom horizonte, Dudley (neutrálny) zas nepochybuje o tom, že sa inflácia dostane na 2% v strednodobom horizonte a Kaplan (neutrálny) chce vidieť viac evidencie, že inflácia posilní, aby následne uvažoval nad zvyšovaním sadzieb v tomto roku.

Preto bude dnes dôležité ako bude FED komunikovať v správe (neskôr Yellen na tlačovej konferencii) svoje presvedčenie, ohľadom inflácie v strednodobom horizonte a dočasnosti faktorov, ktoré držia infláciu nízku. Na tlačovej konferencii bude Yellen určite vyzvaná odpoveď na otázku: nakoľko dosiahli členovia FOMC zhodu v otázke dočasnosti faktorov, ktoré držia infláciu nízku a koľko trpezlivosti bude treba na to, aby tieto faktory zmyzli.

FED si bude chcieť pravdepodobne nechať zadné dvierka pre zvyšovanie sadzieb v decembri práve kvôli tomu, že verí, že inflácia môže kedykoľvek začať rásť rýchlejším tempom ako sa momentálne očakáva. Trump v posledných týždňoch upozornil na to, že sa vie dohodnúť aj s demokratmi (dlhový strop), zároveň sa stalo pravdepodobnejším, že daňová reforma bude schválená do konca roka spolu s niektorými infraštruktúrnymi výdavkami a tlak na infláciu môže prísť kedykoľvek vzhľadom na fakt, že miera nezamestnanosti a podzamestnanosti sa nachádza na veľmi nízkych úrovniach (Philipsova krivka v ktorú verí jadro FOMC).

Ak však FED zvýši infláciu v presvedčení, že inflácia porastie a zároveň potvrdí presvedčenie, že infláciu držia nízku len dočasné faktory, bude to jastrabím signálom. Ak na druhej strane bude inflácia znížená výraznejšie a slovník Yellen alebo text správy upozorní na ďalšie obavy spojené inflačným výhľadom (po prípade strednodobým výhľadom) bude to signálom holubičím.

NORMALIZÁCIA SÚVAHY FEDU

Dnes má prísť k formálnemu oznámeniu normalizácie súvahy (bilancie) FEDu so začiatkom v októbri. FED postupne pripravoval trh a niekoľkokrát takmer explicitne odkazoval na septembrové zasadanie, kedy oznámi normalizáciu bilancie.

Fed chce postupne znižovať svoju bilanciu, ktorá aktuálne dosahuje 4.5 trl. a to takým spôsobom, že zo začiatku sa prestane reinvestovať objem 6 ml. v dlhopisoch a 4 ml. v MBS (mortgage backed securities) mesačne a následne sa kvartálne budú tieto objemy navyšovať o 6 ml. pri dlhopisoch a 4 ml. pri MBS. Navyšovanie objemov bude pokračovať až do doby, kedy dlhopisy dosiahnu hodnotu 30 ml. nereinvestovaného objemu mesačne a pri MBS 20 ml. Týmto tempom by sa mala bilancia FEDu dostať v horizonte 3 až 4 rokov na úroveň približne na 3 trl, no zatiaľ nie je známe na aký objem sa FED chce dostať. Dudley sa vyjadril, že očakáva bilanciu v objeme 2.4 - 3.5 trl (pred krízou bola bilancia FEDu na úrovni 800 mil.).

Trh doteraz na plány normalizácie bilancie nereágoval nijak drasticky (USD, dlhopisy, výnosy, akcie) a FED očakáva, že nový program pobeží v úzadí bez toho, aby bol považovaný za aktívny nástroj monetárnej politiky.

Ak by však FED prekvapil rýchlejším redukovaním bilancie, USD by mohlo posilniť.

Prajem úspešný deň!

Martin