Monetárna politika

Na júnovom zasadaní FED podľa očakávaní zvýšil úrokovú sadzbu (1.0 – 1.25) a neprekvapil ani pri zverejnení ekonomických projekcií. Prekvapil však jastrabo v súvislosti s projekciami úrokových sadzieb (Dot Plot), s oficiálnym avizovaním postupného ukončenia programu reinvestícii a s tým, že vidí nízku infláciu ako dôsledok dočasných faktorov.

Fed stále predpokladá tri zvýšenia sadzieb v roku 2017 a ten istý počet anticipuje aj pre rok 2018. Infláciá podľa banky v júnovej správe síce v poslednej dobe poklesla a bude ju naďalej „bližšie“ pozorovať, no centrálna banka zároveň konštatovala, že verí v silu americkej ekonomiky a trh práce na základe ktorých sa inflácia v nasledujúcich rokoch stabilizuje okolo 2 % a slabšia inflácia v poslednej dobe je dôsledkom predovšetkým dočasných faktorov.

Jastrabí Fed po zasadaní podržal aj Dudley, ktorý ako mierna holubica v radoch FOMC prekvapivo povedal, že „Sme celkom blízko plnej zamestnanosti. Inflácia je síce trochu nižšie ako by sme chceli, no myslíme si, že ak trh práce bude pokračovať v utesňovaní, mzdy budú postupne narastať a tým začne narastať aj inflácia k 2 %“.

Divergencia medzi Trhom a Fedom

Trhy na prekvapivo jastrabie zasadanie Fedu a slová Dudleyho síce reágovali, no reakcia netrvala dlho a dolár sa prestal nakupovať. Po slovách Dudleyho už ďalší rečníci z radov Fedu neboli takí optimistickí, či už vzhľadom na infláciu alebo trajektóriu zvyšovania sadzieb (Bullard,Harker, Kaplan, Kaskhari?) a USD začal oslabovať. Nasledoval prejav Yellen pred Britskou akedémiou, kde Yellen pridala prekvapujúce tvrdenie, že „inflačný naratív nie je konzistentný“ a zápisnica naposledy odhalila, že „väčšina participantov vníma súčasnú slabosť inflácie ako odzrkadlujúcu výnimočné faktory“ avšak „niekoľkí participanti vyjadrili obavu, že ? slabá inflácia môže pretrvať dlhšie“. Takto rozpoltenosť v radoch Fedu začína reflektovať situáciu na trhoch

Trhy aktuálne naceňujú len približne 60 % šancu pre ešte jedno zvyšovanie sadzieb v US do konca roka (konsenzus je december) a pre rok 2018 vidí jedno zvýšenie. FED ich predikuje pre rok 2018 tri. Táto divergencie je predovšetkým dôsledkom veľmi slabých dát inflácie (samozrejme je to aj dôsledkom neschopnosti americkej administratívy pohnúť s reformou zdravotníctva a svoje zohráva aj posun ďalších centrálnych bánk k tesnejšej monetárnej politike – BoE, ECB, BOC).

Trh práce a FED

Yellen okrem výroku už na júnovom zasadaní pripustila, že rast miezd zostáva nízky a doposiaľ sme nevideli evidentný tlak na infláciu (no stále verí vo Phillipsovu krivku – teda, že so znižujúcou mierou nezamestnanosti príde aj inflácia).

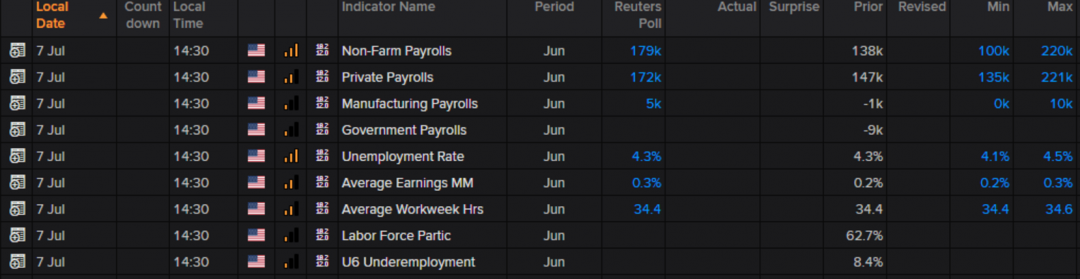

Podľa Fedu podmienky na trhu práce posiľňujú aj naďalej a zamestnanosť je blízko maximálneho udržateľného stavu (plná zamestnanosť). Aj keď vytváranie pracovných pozícií je miernejšie oproti minulému roku, stále je solídne s priemerom 160 000 vytvorených pracovných miest za mesiac od začiatku roku. Netreba zabúdať, že je to približne 50 000 až 100 000 pracovných miest na mesiac, ktoré musí pracovný trh, aby sa to negatívne neodrazilo (podľa slov Yelllen a iných členov FOMC). Posledné dáta poukázali na menší rast pracovných miest – 138 000 – oproti očakávaným 181 000, no stále to bolo pre FED postačujúce číslo.

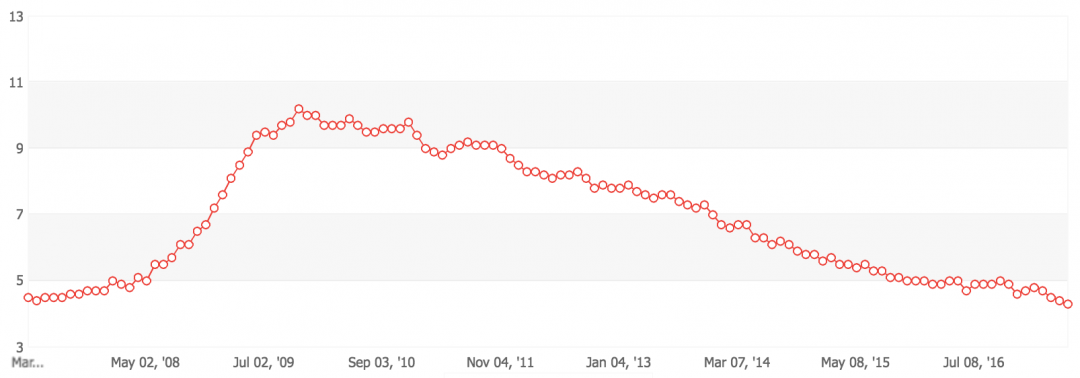

Miera nezamestnanosti od začiatku roka poklesla o 0.5 % a v máji dosiahla 4.3 % ,čo predstavuje 16-ročné minimum. V ekonomických projekciách FED znížil očakávanú mieru nezamestnanosti v každom nasledujúcom roku a upravil o desatinu aj dlhodobý cieľ miery nezamestnanosti na 4.6 %. Pre rok 2017 očakáva, že zamestnanosť klesne na 4.3 %.

Miera nezamestnanosti v US

Miera nezmestnanosti mohla naposledy poklesnúť aj z dôvodu nižšej miery participácie, ktorá vyšla 62.7 % (predtým 62.9 %), Fed však považuje mieru participácie za stabilnú. Aj napriek starnúcej populácií sa posledné roky pohybuje stabilne, čo podľa cenrálnej banky naznačuje silný trh práce.

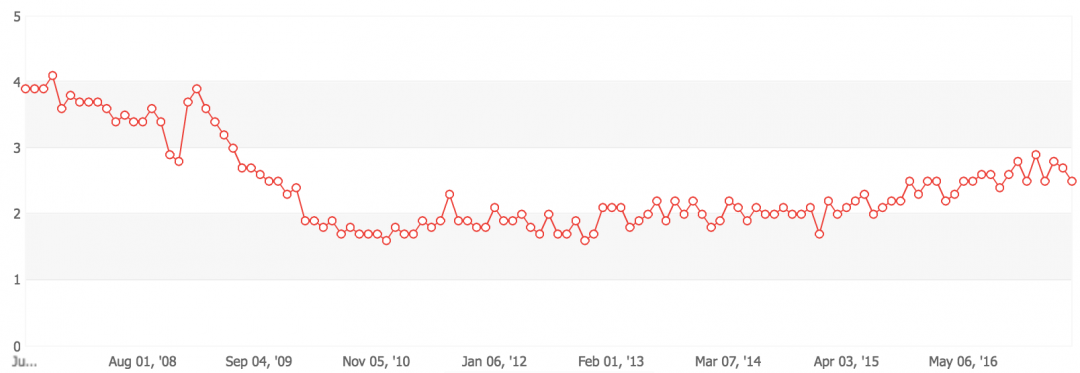

FED síce anticipuje ešte o niečo silnejšie podmienky na trhu práce, no tým najdôležitejším indikátorom, ktorý bude sledovať, zostáva rast miezd a s ním spojené očakávania ďalšieho posilnenia, ktoré je nevyhnutnou podmienkou zvýšenia domácich inflačných tlakov a teda aj jadrovej inflácie. Jadrovú infláciu zas potrebuje na to, aby mohol pokračovať v cykle utesňovania monetárnej politiky.

Posledne dáta rastu miezd vyšli opäť len mierne na úrovni 2.5 % (medián analytikov 2.6 %). A aj keď je rastúci trend v rámci rastu miezd od roku 2016 evidentný, posledné výsledky poukazujú na spomalenie.

Rast miezd v US

FED a INFLÁCIA

Inflačný cieľ FEDu je definovaný na úrovni 2 % a preferovaným indikátorom inflácie banky je PCE index (Personal consumer expenditure), banke stačí podľa posledných ekonomických projekcií vidieť v priemere 1.7 % tempo rastu cien v roku 2017, aby ešte raz v tomto roku zvýšila sadzby.

FED uznáva, že tak ako celková tak aj jadrová inflácia v poslednej dobe poklesla a nachádza sa pod 2 %. Zároveň predikuje, že v najbližšej dobe zostane pod 2 % z dôvodu dočasných faktorov. Tieto dočasné faktory reflektujú podľa Yellen dočasný prepad cien týkajúci sa „wireless telefonických služieb a preskripcie liekov“. Za pomoci silnej zamestnanosti a naďalej posilňujúceho trhu práce FED očakáva, že sa inflácia bude v strednodobom horizonte stabilizovať na úrovni 2 %. Hoci Fed považuje ekonomický výhľad za „zhruba vyrovnaný“, podľa správy bude komisia inflačný vývoj „bližšie“ monitorovať.

Posledné dáta však vyšli už tri-krát horšie a pod 2%. Naposledy sme videli infláciu meranú PCE indexom na úrovni 1.4 % (medián analytikov)

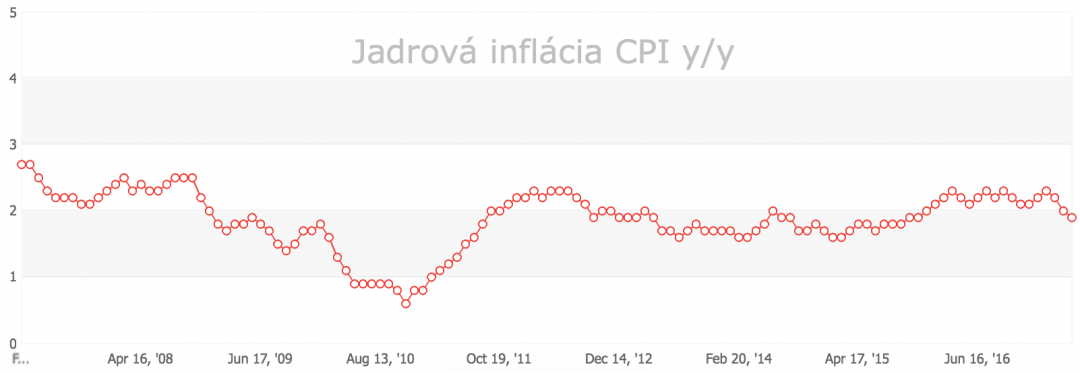

To isté možno konštatovať aj v kontexte jadrovej inflácie meranou PCE indexom. Posledne vyšla jadrová inflácia len 1.4 %.

Jadrové PCE y/y

Ak sa pozrieme na infláciu meranú cez CPI (Consumer price index), výsledky za posledné obdobie nie sú taktiež veľmi pozitívne. Celková inflácia CPI poklesla pod 2 % a poukázala na rast cien medziročným tempom 1.9 % (medián analytikov 2.0 %)a jadrová inflácia CPI prepadla na úroveň 1.7 % (medián analytikov 1.9 %), čo je najnižšia hodnota od júna 2015.

Jadrová inflácia CPI y/y

Čo sa týka inflačných očakávaní, FED vo svojich správach už dlhodobo udržuje tvrdenie, že „Na trhu založené merania inflácie ostávajú nízke, na prieskumoch založené merania dlhodobých inflačných očakávaní sú zmenené len málo“. Na trhu založené merania inflácie dosahujú niekoľkomesačné minimá, v niektorých prípadoch sme sa dostali pod úrovni spojené s Trumpovým zvolením. Na prieskumoch založené inflačné očakávania sú už dlhú dobu stabilné – 5-ročné inflačné očakávania Michiganskej Univerzity naposledy poukázali na 2.6 % (predtým 2.6 %).

Ako sú nastavené očakávania pre dnešné dáta z trhu práce?

Treba mať na pamäti, že FED môže zvyšovať sadzby až v prípade, že sa dostane do konca roka s infláciou na úroveň 1.7 % a podmienky na trhu prácu sa budú aj naďalej utesňovať. Čo sa týka inflácie, tam momentálne nie sme a trh je skeptický či sa tam vôbec dostaneme. Na druhej strane má FED do decembra dosť času aby pominuli prechodné faktory, ktoré držia infláciu. Takto dnešné dáta môžu pohnúť pravdepodobnosťou k ďalšiemu zvyšovaniu sadzieb do konca roka a tým aj dolárom, predovšetkým deviáciou od očakávaní spojených s rastom miezd.

NFP musia výjsť v rozsahu 50 000 – 100 000 aby bola splnené podmienka utesňovania na trhu práce a tak aj výraznejší pokles nevyhnutne nebude v konflikte s naratívom FEDu.

Miera nezamestnanosti je na svojich minimách a kým ostane v analytikmi definovanom intervala 4.1 % – 4.5 % nemala by mať veľký vplyv. Ak by skončila miera nezaemstnanosti vyššie a zároveň by poklesla miera participácie bolo by to známkou oslabovania pracovného trhu a mohlo by to byť pre USD negatívne (ideálne aj so zvyšujúcou sa podzamestnanosťou)

Ako obchodovať dáta z trhu práce?

Osobne vidím tri obchodné príležitosti:

1.

USD by sa dalo kupovať proti JPY (ako jediná banka stále nezmenila rétoriku a stále je v cykle hlboko uvoľnenej politiky a zároveň dnes zasiahla neobmedzeným nákupom 10-ročných dlhopisov na trhu) alebo AUD (RBA potvrdila len nedávno neutrálnu pozíciu a na trhoch prevláda risk off) za týchto podmienok:

a, NFP výjdu v intervale očakávaní analytikov 100 000 – 220 000 alebo vyššie.

b, Nebude sa vyskytovať medzi ostatnými dátami nejaká negatívna deviácia.

c, Priemerná hodinová mzda výjde 0.5 % m/m alebo vyššie (chcel by som 0.5 % a viac keďže sa očakáva, že dnes bude hodinová mzda kvôli kalendáru výjde lepšie)

Túto alternatívu by som však neobchodoval, keďže sa počíta s vyššími mzdami kvôli externým faktorom a zároveň sentiment nie je naklonený na stranu USD. Dôležité by v tomto prípade bola analýza od analytikov a následna by sa dalo nastúpiť po korekcii.

2.

USD by som predával proti EUR (ECB naznačila, že môže urobiť zmeny v jej QE „tapering“) alebo CAD (budúci týždeň sa očakáva, že BOC zvýši sadzby a to by malo podporovať nákupy CAD až do zasadania. Na druhej strane ťahá CAD dole ropa) za týchto predpokladov:

a, NFP by vyšli viac ako sa predpokladá ale menej ako 200 000

b, Priemerná hodinová mzda by vyšla 0.2% alebo nižšie

c, Nebude sa vyskytovať medzi ostatnými dátami nejaká pozitívna deviácia.

d, V tomto prípade by som kupoval spike do dola na EUR USD

3.

USD by som predával proti EUR za týchto predpokladov:

a, NFP výjdu v intervale očakávaní analytikov alebo nižšie

b, Priemerná hodinová mzda výjde 0.0 % alebo nižšie

c, nevyskytne sa iná pozitívna odchýlka

Prajem veľa úspechov!