Fundamentální analýza III - Carry Trade (2/2)

V minulém díle jsme si vysvětlili co je to carry trade. V tomto díle se podíváme na korelaci párů xxx/JPY s akciovými indexy a vysvětlíme si proč tyto měnové páry zažívají vysokou volatilitu v časech nejistoty nebo ekonomické krize.

Vliv carry trade na akciové a další trhy

Carry trade částečně vysvětluje korelaci akciového trhu s některými měnami a komoditami. Dlouhodobá negativní korelace mezi JPY a akciovými trhy se dá vysvětlit tím, že investoři použili JPY pro financování nákupu rizikovějších a tudíž potencionálně výnosnějších instrumentů jako jsou akcie či komodity.

První otázkou je proč se k tomuto typu investice nejčastěji používá právě japonský jen. Odpověď je velmi jednoduchá - protože půjčky v JPY jsou nejlevnější. Používají se i jiné měny, např. švýcarský frank "CHF" (úrokové sazby ve Švýcarsku jsou také tradičně nizké), ale JPY bylo od poloviny devadesátych let nejlevnější, protože úrokové sazby byly nejnižší.

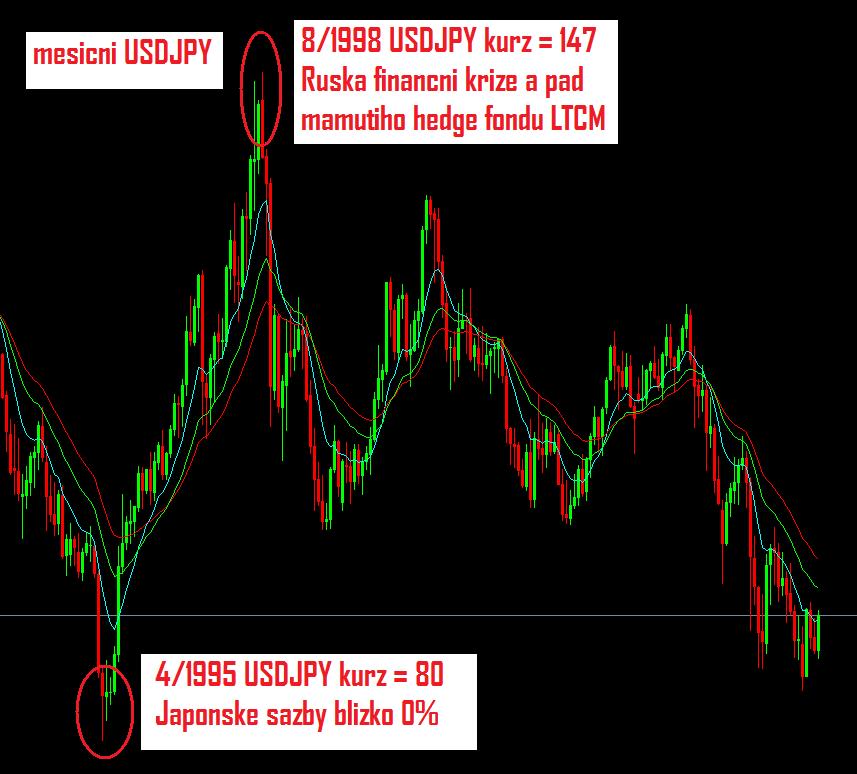

Japonsko snížilo základní úrokovou sazbu velmi blízko nule již v roce 1995. Od té doby se tato sazba prakticky nezměnila. Když se podíváte na grafy xxx/JPY tak uvidíte, že v roce 1995 započal JPY tříletý pád. V průběhu těchto tří let investoři prodávali JPY (to jsou ty "půjčené" peníze, které je nutno prodat abychom mohli nakoupit jiný instrument) a tím posouvali JPY níž (xxx/JPY páry výš). Čím níž však JPY byl, tím větší kurzové riziko pro investory, kteří prodali JPY později. Kdyby totiž JPY náhle posílil, tak by ztráta z převodu peněz byla větší než profit z rozdílu úrokových sazeb. Investoři, kteří vstoupili do hry později museli pečlivě sledovat vývoj cen JPY a v případě, že by došlo k náhlému pádu JPY krosů, museli by investici uzavřít, nakoupit JPY a splatit japonský dluh, aby se vyhnuli ztrátam. Zhoršení ekonomické situace a politická nestabilita jsou jedním z faktorů, na které jsou globalní investoři velmi náchylní. V nejistotě se zvyšuje averze k riziku což způsobuje, že tito hráči uzavírají pozice a nakupují JPY. Poptávka po JPY roste, JPY posiluje, což následně způsobuje další uzavíraní pozic a další nákupy posilujícího JPY.

Na grafu vidíme jak po snížení úrokových sazeb na hladinu 0,5% v roce 1995 začalo docházet k prodejům JPY. Této fázi se říká "navíjení carry trade". Jak se však kurz zvyšuje tak investoři musí být více obezřetní a musí být připraveni uzavřít svoje pozice při náhodném zvýšení ceny JPY. To se stalo v roce 1998, kdy započala Ruská finanční krize (Rusko nebylo schopno vyplatit držitele vládních dluhopisů). Situaci nepomohl ani kolaps gigantického hedge fondu Long Term Capital Management, který ohrozil celou finanční soustavu v USA. Taková situace způsobila vysokou averzi k riziku globálních hračů, kteří začali uzavírat svoje pozice a tudíž nakupovat JPY. Tyto nákupy přiměly ostatní investory k uzavření pozic kvůli ochraně před dalšími ztrátami, což vedlo k dalším JPY nákupům. Této fázi se říká "odvíjení carry trade".

2009: USD levnější než JPY

K zajímavé situaci došlo v roce 2009. Poprvé od roku 1995 bylo půjčování USD levnější než půjčování JPY. V té době se začalo hovořit o "USD carry trade" což byla novinka, protože do té doby se USD pro carry trade nikdy nepoužíval. Je tedy velmi pravděpodobné, že za vzrůstajícími světovými akciovými trhy roku 2009 byl právě USD carry trade. Eskalace evropských problémů spolu s faktem, že půjčování JPY je v současné době opět levnější než půjčování USD začalo vést k odvíjení USD carry trade a tudíž poptávce po USD. Vysoká negativní korelace mezi USD indexem a akciovými trhy, která existova v průběhu roku 2009 se začala v prosinci 2009 zmenšovat a v současné době je tak nízká, že je statisticky nevýznamná. Často jsme se také mohli dočíst o pozitivní korelaci mezi Eurem a akciovými trhy. Tento vztah však jen jinými slovy vyjadřuje stejnou, již zmíněnou negativní korelaci mezi USD a akciemi.

Oranžová linka značí začátek vysoké negativní korelace mezi USD indexem a Dow Jones Industrial average indexem - carry trade se navíjí. Zelená linka značí konec korelace. Půjčování JPY je levnější a USD carry trade se odvíjí.

Komodity a USD

Jelikož se naprostá většina komodit obchoduje v USD, existuje racionální korelace mezi cenou USD a cenou komodit. Pokud trader chce koupit nějakou komoditu, např. spot zlato (XAUUSD) a USD oslabí, tak je logické, že potřebuje více USD na koupi stejného množství zlata. Naopak, pokud USD posilní, tak potřebuje méně USD na koupi stejného množství. Pro správné odhadnutí "opravdové" hodnoty zlata (nebo jiné komodity) je lepší se podívat na cenu zlata vyjádřenou v jiné měně - např. v Eurech (XAUEUR) v JPY (XAUJPY) nebo v AUD (XAUAUD). Co se týče carry trade, tak je jisté, že část půjčených peněz byla použita pro nákupy zlata a jiných komodit. To vysvětluje, proč často vidíme klesající cenu zlata v době kdy akciové trhy klesají. A to i přes status "bezpešného přístavu" (safe haven), který zlato tradičně má.

Související články

Čtěte více

-

Forex: Výhled na rok 2017

S přicházejícím novým rokem si tradičně shrneme uplynulých 12 měsíců a podíváme se, jaký potenciál mají měny i komodity v následujícím roce. -

Forex: Výhled na rok 2018

V dnešní optimistické době, která s sebou nese aktiva nadhodnocená na všech frontách, poskytuje forex jednu z mála příležitostí ke zhodnocení volných prostředků. Vzhledem k tomu, že kurzy měnových párů jsou pouze poměrem ceny dvou měn, dá se u nich také bezpečně spekulovat na pokles (na rozdíl od akcií a komodit). Podívejme se tedy, jaké příležitosti budou nejen na měnových trzích v roce 2018. -

Forex: Výhled na rok 2020

Čeká nás rok plný událostí či procesů, které budou silně ovlivňovat finanční trhy. V USA se dočkáme prezidentských voleb, v eurozóně zase nového přístupu k měnové politice, členové OPEC budou muset ladit přezásobený ropný trh a možná přijde i skutečný brexit. Tradičně se proto podíváme na výhled hlavních měnových párů a dalších hojně obchodovaných aktiv. -

Forex: Výhled na rok 2022

Zatímco v uplynulém roce se investoři nejvíce obávali dopadů pandemie na globální ekonomiku, v roce 2022 bude hlavním tématem inflace a boj s ní skrz růst úrokových sazeb. Předskokanem v krocení růstu cen je Česká národní banka (ČNB), která zvýšila sazby už na 3,75 %. Je tedy jasné, že vítězi budou ty měny, jejichž centrální banky budou prosazovat jestřábí přístup podpořený vyššími úrokovými sazbami. -

Forex: Výhled na rok 2023

V uplynulém roce mezi hlavní témata měnových trhů patřil růst inflace a energetická krize v Evropě způsobená invazí Ruska na Ukrajinu. Centrální banky se snažily balancovat měnovou politiku, bruslit mezi inflací a recesí a nejinak tomu bude i v následujících 12 měsících. Inflace už by měla být díky utlumené poptávce a postupném poklesu cen komodit více pod kontrolou. -

Forex – výhled roku 2019

Volatilita na trzích roste a svět se připravuje na zpomalení globální ekonomiky. Spojené státy, Čína i Evropa porostou letos pomaleji a centrální banky zřejmě budou revidovat svoje optimistické jestřábí prognózy. Kam tyto změny posunou hlavní měnové páry, ropu či zlato? Přečtěte si predikci FXstreet.cz na rok 2019. -

Forex: Výhled roku 2024

S novým rokem ihned převzal iniciativu americký dolar a tradeři si uvědomili, že snižování úroků v USA zdaleka není tak jisté, jak si to ještě před Vánoci účastníci trhu malovali. Americká centrální banka (Fed) tak bude v roce 2024 dirigovat měnové páry, a to dokonce i ty, kde nefiguruje americký dolar, protože rizikové měny včetně české koruny reagují více citlivě na měnovou politiku Washingtonu. -

Fundamentální analýza I.

Fundamentální analýzou rozumíme interpretaci makroekonomických dat s cílem rozpoznat, který finanční instrument (v našem případě, která měna) je podhodnocený nebo naopak nadhodnocený. V praxi to znamená, že sledujeme ekonomická data, jako například vývoj inflace, hrubého domácího produktu, nezaměstnanosti a další indikátory a snažíme se, aby naše spekulativní pozice reflektovaly vývoj ekonomiky. -

Fundamentální analýza II. - ekonomický kalendář

V poslední době jsem si všiml několika příspěvků v diskuzi ve kterých se autor ptal co vlastně některé zkratky a čísla v ekonomických reportech znamenají. Interpretace ekonomických reportů je natolik důležité téma, že jsem se rozhodl věnovat mu celý článek a to i za cenu toho, že pokročilejší z vás pravděpodobně těmto zkratkám již rozumí. Lidové rčení říká, že "žádný učený z nebe nespadl" a jelikož každý musí někde začít, tento článek by měl posloužit jako "základ" pro další, poněkud pokročilejší články. -

Fundamentální analýza III - Carry Trade (1/2)

Carry trade je velmi oblíbeným typem investice a naprostá většina investičních společností včetně hedgeových fondů používá nějaký typ carry trade k vytváření zisku. -

Fundamentální analýza IV - základní ekonomické indikátory 1

Stav a vývoj ekonomiky lze měřit mnoha způsoby a ukazately. Některé z těchto ukazatelů jsou důležitější než jiné a některé jsou důležité spíše pro ekonomy než pro tradery. Každý asi ví, že změna růstu HDP, inflace nebo nezaměstnanosti má na ekonomiku vliv. Kdo se ekonomikou zabývá profesně či ze zájmu, tomu přijdou procesy a vztahy mezi jednotlivými ukazately logické a pochopitelné. Ti, kteří ekonomiku nikdy nestudovali a finanční část v novinách z různých důvodů přeskakují, však nemusí rozumět ani těm základním vlivům a vztahům. -

Fundamentální analýza IV - základní ekonomické indikátory 2

V minulé části jsme se podívali na nejdůležitější ekonomické indikátory a popsali jsme si, jak se tyto jednotlivé indikátory vzájemně podporují v době ekonomického růstu. Nyní se podíváme na procesy vedoucí ke zpomalení ekonomické aktivity a vysvětlíme si, jak správně porovnat situaci ve dvou různých zemích. -

Fundamentální analýza: Jednotkové náklady práce 1.

S novým rokem jsme si pro vás přichystali další články věnující se fundamentální analýze měn. Podíváme se na více způsobů, jak určit dlouhodobé trendy na Forexu. Doufáme, že přinesou nový náhled jak pozičním obchodníkům, tak intradenním traderům. -

Fundamentální analýza: Jednotkové náklady práce 2.

V druhé části našeho fundamentálního okénka si řekneme, co zkresluje indikátor jednotkových nákladů práce a jak jej použít při analýze měnových párů. -

Fundamentální indikátory ovlivňující euro

V dnešním vzdělávacím článku se podíváme na 3 nejdůležitější makroekonomické indikátory z eurozóny, které nikdy nenechají kurz eura klidným. Ukážeme si jejich princip, sílu a reakci měnového trhu během jejich zveřejnění. A navážeme tak na dřívější článek o indikátorech ovlivňujících americký dolar. -

Fundamentální indikátory - USD

Při fundamentální analýze se v našich článcích pravidelně věnujeme střednědobému výhledu ekonomických indikátorů a statistik a jejich dopadům na vývoj měnových párů. Zatím jsme si ale příliš neřekli o tom, jak se kurzy hýbou při samotném zveřejnění makroekonomických zpráv. -

FXstreet.cz: Výhled na rok 2021

Po nezapomenutelném roce 2020 plném zvratů, které byly na finančním trhu často taženy emocemi, by měl být přicházející rok 2021 poměrně klidnější. Investoři by se také měli více řídit makroekonomickým vývojem a fundamentální analýzou. -

GBP – indikátory pro fundamentální analýzu

V rámci pondělních vzdělávacích článků na FXstreet.cz nesmíme zapomenout také na fundamentální analýzu, která je vhodná pro časování střednědobých až dlouhodobých obchodů. Dnes se zaměříme na indikátory ovlivňující britskou libru, a navážeme tak na miniseriál, ve kterém jsme si již představili hlavní indikátory pro americký dolar i euro. -

Globální makro trading

V dnešním článku se podíváme na takzvaný globální makro trading (Global Macro Trading). Vysvětlíme si, co tento pojem znamená a jak může být prospěšný v našem obchodování. Globální makro trading můžeme chápat jako umění spojit si správné věci fundamentálního (makroekonomického) charakteru a následně tyto znalosti uplatnit pro potenciální obchod. Trhy jsou převážně řízeny právě různými fundamenty, a proto je výhodné umět dané fundamenty správně vyhodnotit a využít v náš prospěch. -

Hlavní ekonomické události v roce 2014

V minulém článku jsme přehledně shrnuli nejdůležitější události ve světové ekonomice v roce 2013. Podívejme se nyní na to, jaké ekonomické události ve světě očekáváme v roce 2014. Budeme se věnovat těm nejdůležitějším, které jsou naplánovány již nyní. Plán se může samozřejmě měnit, proto na našem serveru vždy najdete informace o veškerém aktuálním dění. Zaměříme se na události, které nejvíce rozhýbávají forexový trh, abyste si je mohli vyznačit ve svém obchodním kalendáři.

Diskuse ke článku

| Diskuse je přístupná pouze pro registrované uživatele. |

| Přihlásit se | Nová registrace |