Forex: Měsíční komentář k měnovému trhu

Zatímco listopad charakterizovalo další prohlubování dluhové krize v eurozóně, vánoční prosinec se nesl v duchu rozbalování dárků. Dárků, které nadělovali Ben Bernanke s Mariem Draghim, kteří velmi štědře obdarovali především evropské banky.

Draghi s Bernankem začali nadělovat začátkem prosince a nadělovali vskutku ve velkém. Americká centrální banka evropským bankám výrazně ulevila snížením úročení dolarových swapů o půl procentního bodu, čímž reagovala na rostoucí problémy v Evropě, kde mělo stále více bank výrazné problémy dostat se k dolarové likviditě. Výsledkem této operace byla tříměsíční půjčka od Fedu (zprostředkovaná skrze swap s ECB) 34 bankám v úhrnné výši 50,7 miliard dolarů, po které následovala ještě dvoutýdenní, půjčka v objemu 30 miliard dolarů. Jako mávnutím kouzelného proutku tak v prosinci evropské banky dostaly přístup k 80 miliardám dolarů za mnohem výhodnějších podmínek, než byly ty, které na trhu existovaly předtím, než si Ben Bernanke nasadil čepici Santy Clause.

Evropská centrální banka ale nezůstala pozadu. Po listopadovém snížení úrokových sazeb totiž v prosinci rozhodla o snížení úrokových sazeb na 1 %, kde byly téměř dva roky do doby, než je v dubnu začal opatrně zvyšovat J.C. Trichet. Společně se snížením sazeb ECB dále oznámila, že výrazně rozvolní požadavky na kolaterál, který přijímá proti svým půjčkám (nově ECB akceptuje i cenné papíry kryté půjčkami malým a středním firmám) a v souvislosti s tímto opatřením provede mimořádný tříletý tendr, ve kterém za fixní úrokovou sazbu 1 % mezi evropské banky rozdělí tolik eur, o kolik si jen řeknou.

Tato úlitba pomohla především menším bankám, kterým začínal docházet kvalitní kolaterál a její výsledek byl vskutku nevídaný. Tendru se totiž zúčastnilo 523 bank, které si od ECB dohromady půjčily 489 mld. eur, což bylo více, než v jakémkoli z předcházejících tendrů, které ECB do té doby provedla.

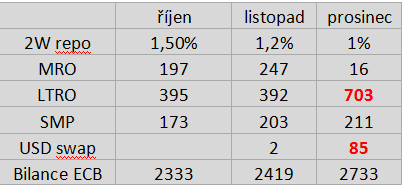

Změna vybraných položek souvisejících s měnovou politikou Evropské centrální banky

2W repo – úroková míra na dvoutýdenní refinanční operace, hlavní úroková míra ECB,

MRO – hlavní refinanční operace, kterými ECB dodává evropským bankám sedmidenní eurovou likviditu,

LTRO – dlouhodobé refinanční operace s dobou splatností od 1 měsíce nově až do 3 let, SMP – celková výše státních dluhopisů problémových zemí eurozóny v držení ECB,

USD swap – dolarové swapy, kterými ECB dodává evropským bankám dolarovou likviditu od Fedu,

MRO, LTRO, SMP, USD swap, Bilance ECB – částky jsou uvedeny v mld. EUR

Opatření Fedu a ECB tak vedly k dalšímu transferu rizika z bilancí komerčních bank na centrální banky a během několika málo týdnů de facto vyřešily otázku financování evropských bank na rok 2012.

Výsledkem těchto kroků, které během prosince nafoukly bilanci ECB o 13 % bylo výrazné zklidnění situace na akciovém a především dluhopisovém trhu. Právě díky těmto opatřením a dalšímu rozvolnění měnové politiky se nakonec prosincové obchodování neslo v podstatně klidnějším duchu, než tomu bylo v předcházejících měsících.

Evropský summit potvrdil neakceschopnost představitel zemí EU

Začátek prosince přinesl očekávaný summit EU, který měl přispět k fiskální konsolidaci a vytvoření zcela nových pravidel kontroly hospodaření členských zemí Evropské unie. Přestože se summitem byla spojena velká očekávání, konečný výsledek byl dalším zklamáním, když návrh na změnu smlouvy o EU vetovala Velká Británie a zbylých 26 zemí se dohodlo pouze na sérii nekonkrétních opatření a obecných proklamacích o nutnosti vyrovnaných rozpočtů a zakotvení tohoto požadavku do národní legislativy. Konkrétnějším výsledkem byla pouze dohoda na uspíšení založení Evropského stabilizačního mechanismu, který by měl začít fungovat již letos, a poskytnutí 200 miliard euro (následně revidovaných na 150 miliard) Mezinárodnímu měnovému fondu, který z těchto prostředků bude dál pomáhat problémovým zemím eurozóny.

Pokud jde o snahu zemí bojovat s dluhovou krizí úsporami, s výraznější snahou o vyrovnání rozpočtového schodku přišla pouze Itálie, kde se premiér Mario Monti rozhodl „ušetřit“ 30 miliard euro. Úspory po evropsku však vedle snižování výdajů znamenají také zvyšování rozpočtových příjmů, což potvrdil i Montiho plán, který počítá například se znovuzavedením daně z nemovitosti, vyšším zdaněním bohatých, zvýšením spotřební daně, nebo v Řecku tolik oblíbeným zefektivněním samotného procesu výběru daní. Monti přitom počítá s tím, že Italské HDP klesne v příštím roce pouze o 0,4 %, což lze považovat již dnes za spíše optimistický odhad. Jen letošní 3Q totiž přineslo propad HDP o 0,2 % a vedle začínající recese bude třeba vyrovnat se také s vyššími úrokovými náklady, jenž porostou díky výraznému zvýšení úrokových měr, které nyní musí Itálie platit na svůj dluh.

Itálii by proto v příštím roce mohlo čekat stejné překvapení jako Řecko, které hrubě podcenilo odhad rozpočtového deficitu na rok 2011, který by proti původním plánům (7,6 % HDP) měl nakonec opět přesáhnout hranici 10 %. Důvodem takto výrazné odchylky je právě podcenění dopadu úsporných opatření na vývoj HDP a následný výpadek v celkovém objemu očekávaných rozpočtových příjmů.

Výnosy z desetiletých dluhopisů vybraných členských zemí eurozóny

Prosinec přispěl ke stabilizaci na trhu s evropskými dluhopisy. Výnosy klesaly jak v případě bezpečnějších zemí (Francie, Německo), tak v případě problémových států, jako je Španělsko a Belgie, které v listopadu vystrašily finanční trhy svým prudkým růstem. Pozitivní sentiment se vyhnul pouze italským dluhopisů, kde se situaci nepodařilo stabilizovat ani po oznámení úsporných opatření nového premiéra Maria Montiho, které v prosinci prošly italským parlamentem. Spread mezi italskými a německými bondy tak koncem roku dosahoval 520 bazických bodů, což je pouze o 30bp. méně, než začátkem listopadu, kdy v Evropě vrcholila dluhová krize.

Euro zůstává nejslabší z hlavncíh světových měn

Výrazné rozvolnění měnové politiky v Evropě, které je odpovědí ECB na problémy v bankovním sektoru a na trhu s dluhopisy, je hlavní příčinou silného prodejního tlaku, který pozorujeme na evropské měně již druhým měsícem v řadě. V prosinci se stala evropská měna znovu nejslabší z hlavních světových měn, když na páru s dolarem ztratila 3,8 %, zatímco k libře zeslábla o 2,6 %.

EURUSD vs. úrokový diferenciál (3M LIBOR)

Jak ukazuje obrázek výše, úrokový diferenciál mezi oběma měnami (3M EUR LIBOR – 3M USD LIBOR) klesá nepřetržitě již od poloviny roku, kdy americká centrální banka přestala s měnovou politikou kvantitativního uvolňování. Strmější pokles pak začal v momentě, kdy ECB poprvé snížila úrokové sazby (listopad) a dala jasně najevo, že má v plánu pokračovat s dalším uvolňováním měnové politiky, což potvrdila v průběhu minulého měsíce. Během šesti měsíců se tak rozdíl mezi tříměsíčními sazbami v USA a eurozóně smrsknul na polovinu, atraktivita evropské měny relativně k americké výrazně klesla a euro se propadlo z úrovní kolem 1,46 zpět pod hranici 1,30 EURUSD, kde se pohybovalo naposledy začátkem tohoto roku, kdy úrokový diferenciál dosahoval přibližně stejných úrovní.

Měnová politika zůstává hlavním determinantem vývoje na EURUSD, což by se nemělo měnit ani v nadcházejících měsících. Vzhledem k dosavadní pozici obou centrálních bank (Fed zatím odmítá QE3 a ECB je tlačena dál podpírat trhy uvolňováním měnové politiky) proto očekáváme, že by euro na páru s dolarem mělo zůstávat i nadále pod prodejním tlakem

Vybrané měnové páry v uplynulých 12 měsících

Společně s eurem se pod prodejní tlak dostala také britská libra, která dál doplácí na druhé kolo kvantitativního uvolňování v Británii. Na páru s eurem ale libra dokázala posilovat vzhledem k zatím bezrproblémové situaci na trhu s britskými dluhopisy, které si i nadále drží statut velmi bezpečných cenných papírů. Výnosy z Britských desetiletých dluhopisů v minulém měsíci klesly pod hranici 2 %, což se v eurozóně podařilo zatím pouze německým bondům.

Úspěšný byl minulý měsíc také pro japonský jen, který na páru s eurem zpevnil o 4,6 %, když během povánoční klidné seance prolomil silný support na ceně 100,60 EURJPY a dostal se na své desetileté maximum k ceně 99,60 EURJPY.

Jaroslav Brychta, hlavní analytik XTB.cz ve spolupráci s FXstreet.cz

Čtěte více

-

Forex: Medvědí výhled AUD/USD stále platí

Medvědí výhled u měnového páru AUD/USD stále platí. V nejbližších týdnech... -

Forex: Medvědí výhled na AUD/USD se potvrdil

Náš medvědí výhled na tento měnový pár potvrdila poslední korekce. -

Forex: Měnové trhy po zasedání FEDu

Analýza pro měnový pár EUR/USD. -

Forex: měnové trhy v extrémech

EUR/CHF se v průběhu dnešního rána dostal poprvé v historii pod cenovou úroveň 1.3000. -

Forex: Měnový pár GBP/JPY na důležité úrovni

Křížový měnový pár GBP/JPY se dostal k důležité oblasti rezistence. -

Forex: Měnový pár USD/JPY se dostal nad 81,90

Z dlouhodobého hlediska přetrvává pozitivní očekávání ohledně dosažení nad hladinu 82,00. -

Forex: Merrill Lynch doporučuje long na EUR/GBP

Přední investiční banka Merrill Lynch věří v další posilování měnového páru EUR/GBP a v tomto souladu zde doporučuje otevřít dlouhou (long) pozici limitním příkazem (Buy Limit) na ceně 0,8765. -

Forex měsíčník

Forex z pohledu technické analýzy a fundamentální analýzy v minulém měsíci. -

Forex měsíčník

Měsíc květen byl ve znamení lámání rekordů a extrémní volatility. Přicházeli opět negativní zprávy díky problémům v Řecku. -

FOREX měsíční komentář

Měsíc září byl noční můrou pro americký dolar, který oslaboval vůči všem ostatním měnám. Evropská měna Euro se naopak dostala na své roční maxima. -

Forex: Meziroční míra inflace v Kanadě v březnu vystoupala nejvýše za tři desítky let

Meziroční míra inflace v Kanadě v březnu vystoupala nejvýše za poslední tři desítky let, kvůli rozsáhlým cenovým tlakům zrychlila na 6,7 procenta. Je to o procentní bod více než v únoru a výrazně nad očekáváním analytiků. Informoval o tom dnes kanadský statistický úřad. -

Forex: Míří AUD/USD k paritě?

Podobné nastavení, jako na EUR/USD, je i na 4-hodinovém grafu měnového páru AUD/USD. -

Forex: Míří EUR/USD zpět dolů?

Měnový pár EUR/USD je v klesajícím trendu a míří k supportu 1,2680. -

Forex: Míří USD/CHF k důležitému supportu?

Měnový pár USD/CHF dle předpokladu postupně oslabuje a výhled zůstává medvědí. -

Forex: Mitsubishi UFJ Financial Group otevřela short na AUD/CAD

Přední investiční banka Mitsubishi UFJ Financial Group (MUFG) věří v další oslabování měnového páru AUD/CAD a v tomto souladu zde otevřela krátkou (short) pozici na ceně 0,9000. -

Forex: MMF ztrácí důvěru v Řecko

Měnový pár EUR/USD oslaboval i v pátek a dostal se z úrovně 1,2800 až na 1,2720. -

Forex: Morgan Stanley doporučila long na EUR/USD a USD/MXN

Přední investiční banka Morgan Stanley věří v další posilování měnových párů EUR/USD a USD/MXN a v tomto souladu zde doporučila otevřít dlouhé (long) pozice za tržní cenu. -

Forex: Morgan Stanley doporučila long na GBP/USD

Přední investiční banka Morgan Stanley věří v další posilování měnového páru GBP/USD a v tomto souladu zde doporučila zadat limitní příkaz (Buy Limit) pro dlouhou (long) pozici na ceně 1,2510. -

Forex: Morgan Stanley doporučila short na USD/CHF

Přední investiční banka Morgan Stanley věří v další oslabování měnového páru USD/CHF a v tomto souladu zde doporučila zadat limitní příkaz pro krátkou (short) pozici (Sell Limit) na ceně 1,0000. -

Forex: Morgan Stanley doporučuje long na AUD/CAD

Přední investiční banka Morgan Stanley věří v další posilování měnového páru AUD/CAD a v tomto souladu zde doporučuje otevřít dlouhou (long) pozici za tržní cenu.