Uvažujme tři strategie, které mají nastavený fixní stop loss (SL) a profit target (PT):

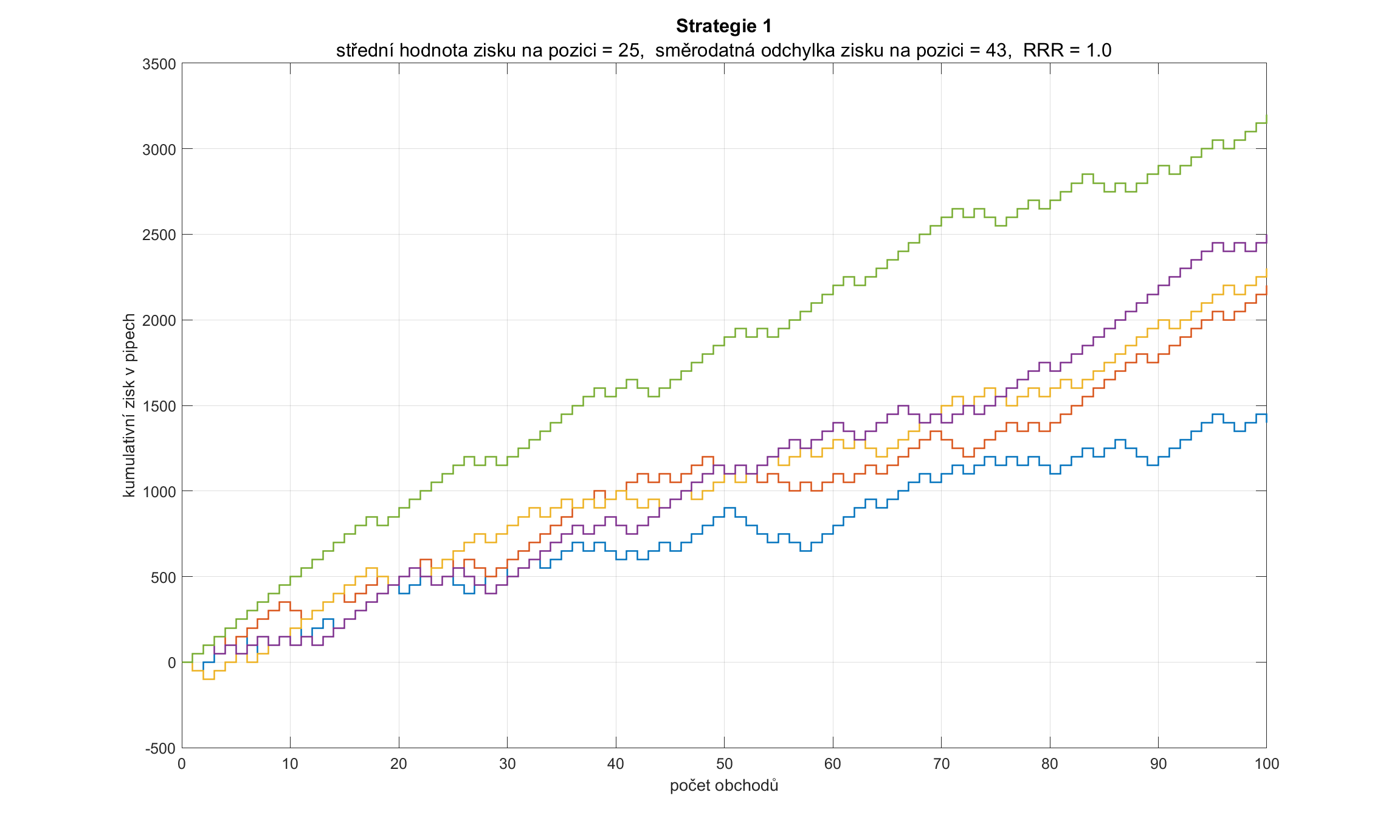

Strategie 1: SL = 50 pipů, PT = 50 pipů a průměrná úspěšnost obchodů 75%,

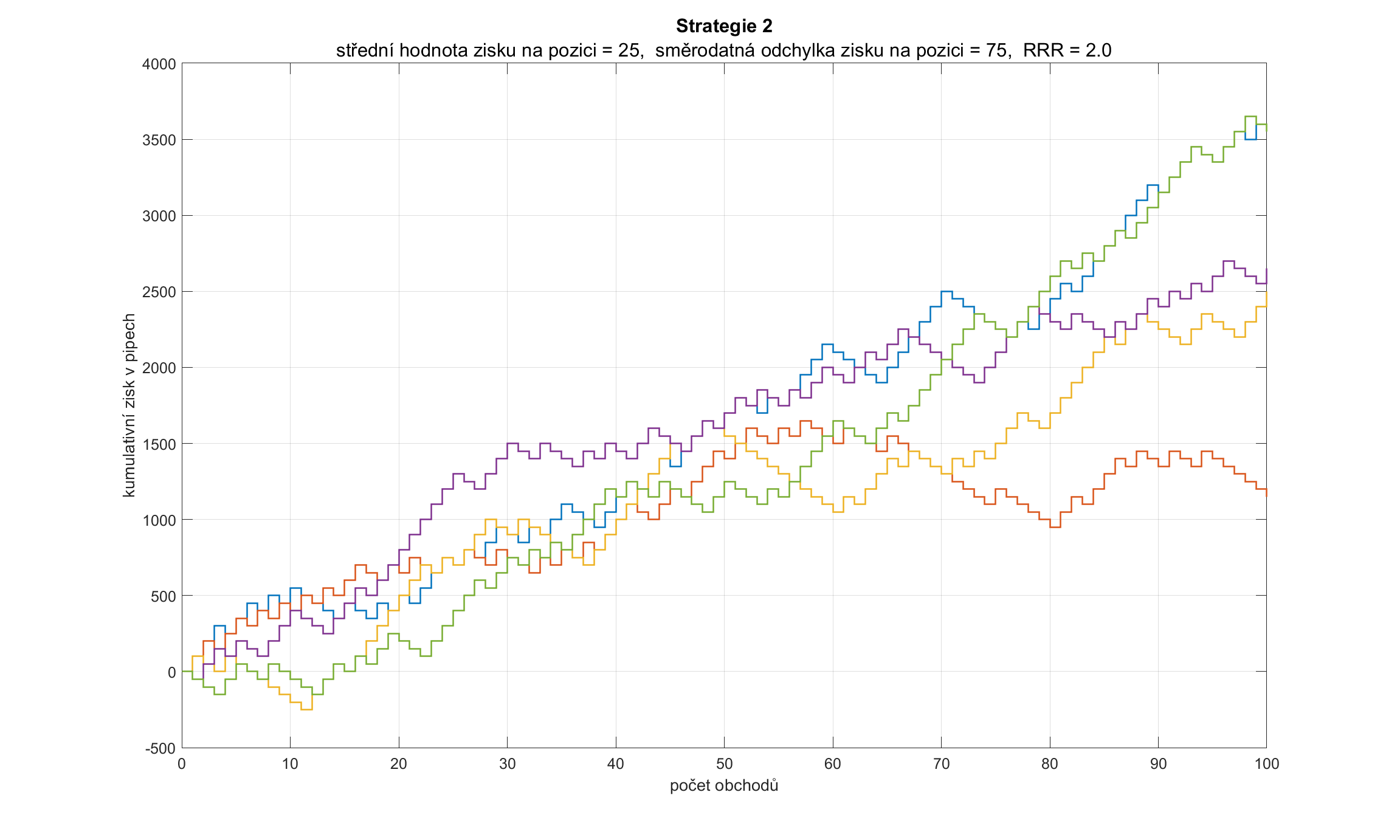

Strategie 2: SL = 50 pipů, PT = 100 pipů a průměrná úspěšnost obchodů 50%,

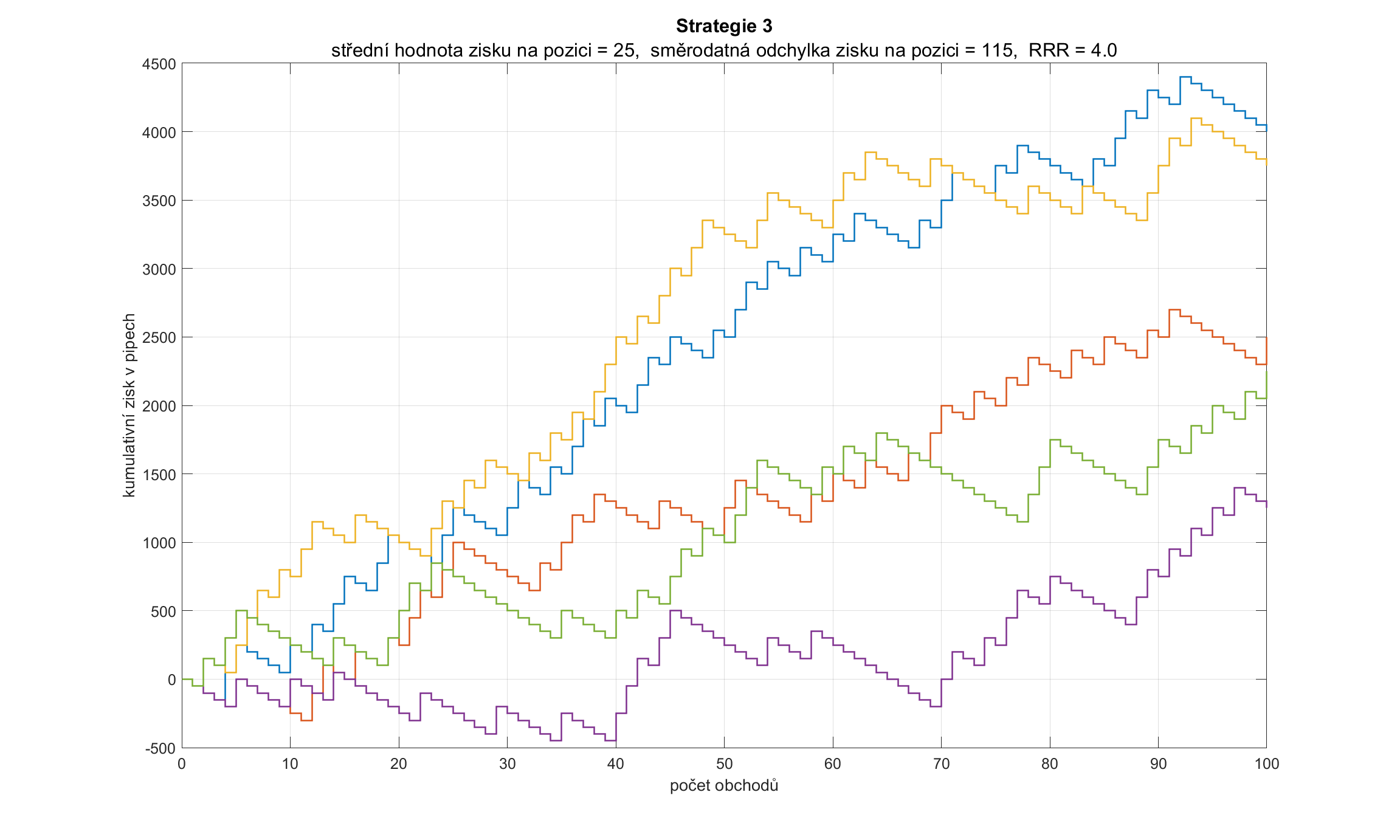

Strategie 3: SL = 50 pipů, PT = 200 pipů a průměrná úspěšnost obchodů 30%.

Všimněme si, že všechny mají stejný očekávaný zisk na jeden obchod, a to 25 pipů. Vskutku, pro první strategii je očekávaný zisk roven 0.75*50-0.25*50 = 25, pro druhou 0.50*100-0.50*50 = 25 a pro třetí 0.30*200-0.70*50 = 25. RRR těchto strategií se však významně liší a je po řadě rovno 1, 2 a 4.

Budeme předpokládat, že výsledky obchodů každé strategie jsou mezi sebou nezávislé. Tedy například výsledek dalšího obchodu nezávisí na tom, zda předchozí obchod byl ziskový nebo ztrátový. Tento předpoklad nemusí být v praxi vždy splněn, ale pro potřeby ilustrace dopadů rozdílných RRR nám postačí.

Pro získání základní představy o volatilitě equity křivky je užitečné spočíst ještě jednu charakteristiku, a tou je směrodatná odchylka zisku na jeden obchod. RRR totiž vyjadřuje jen poměr mezi možným ziskem a možnou ztrátou, ale směrodatná odchylka zohledňuje i pravděpodobnosti těchto jevů. Pro naše tři strategie dostáváme jednoduchým výpočtem tyto hodnoty: 43, 75 a 115 pipů (výpočet je popsaný v "poznámce pod čarou" na konci blogu). Strmý růst směrodatné odchylky jasně naznačuje, že můžeme očekávat značné rozdíly v charakterech equity křivek těchto tří strategií.

Pro vizualizaci typických výstupů zvolených strategií bylo pro každou z nich provedeno 5 simulací vývoje equity křivky. Vždy přitom bylo uvažováno 100 náhodných obchodů. Výsledky jsou na následujících třech obrázcích. Vidíme, že pro první strategii jsou equity křivky nejvíce podobné přímkám a propady jsou nejmenší, zatímco u druhé strategie už jsou méně pěkné a u třetí strategie mohou vypadat poměrně divoce. Celkový očekávaný zisk je přitom ve všech případech 100*25 = 2500 pipů, nicméně výsledný zisk po 100 obchodech se od této hodnoty může značně lišit.

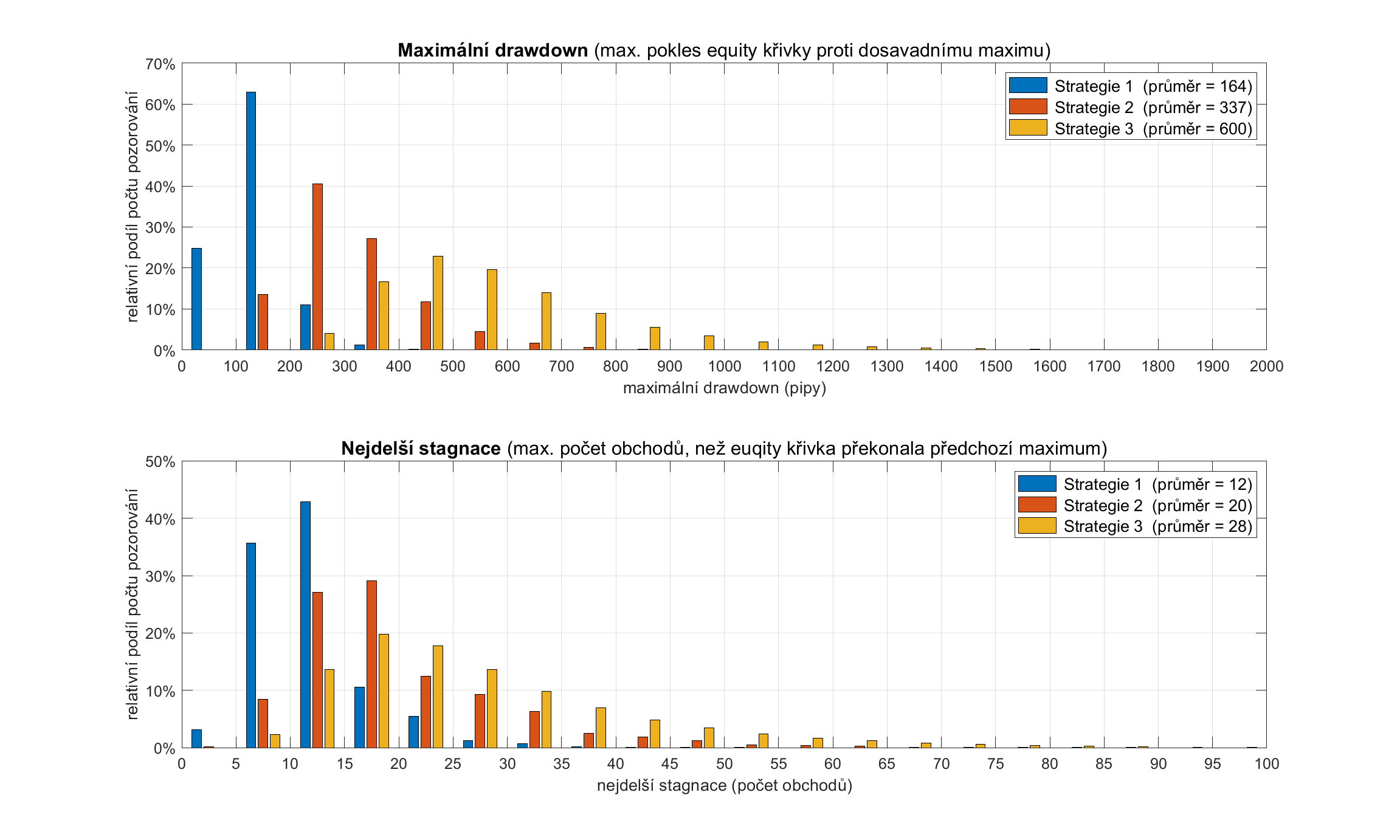

Uvedené grafy poskytují názornou představu o rozdílných podobách průběhu equity křivek našich třech strategií, ale pro vyvození spolehlivých závěrů je 5 simulací velmi málo. Kromě toho je pracné odečítat z grafů výši maximálního drawdownu nebo nejdelší období stagnace. Proto byl pro každou strategii proveden 1 milion dalších simulací. V každé simulaci byla opět spočtena equity křivka pro prvních 100 obchodů a z ní byl vypočten celkový zisk, maximální drawdown a nejdelší období stagnace. Celkem tak byl pro každou strategii získán milion hodnot celkového zisku, milion hodnot maximálního drawdownu a milion hodnot nejdelšího období stagnace.

Na dalším grafu je výsledný histogram rozdělení celkového zisku po provedení 100 obchodů. Spojité křivky představují aproximaci rozdělení zisku pomocí normálního rozdělení a barevné sloupce ukazují procenta simulovaných equity křivek, jejichž koncový stav spadá do jednotlivých intervalů celkového zisku. Tedy například celkový zisk skončí mezi 2000 a 3000 pipy s pravděpodobností 70% pro první strategii, 52% pro druhou strategii a 26% pro třetí strategii. S pravděpodobností zhruba 1% skončí třetí strategie dokonce se ztrátou.

Poslední graf ukazuje rozdělení drawdownu a nejdelší stagnace. Pro drawdown vyjadřují sloupce v grafu procento equity křivek, kdy maximální drawdown dosáhl 0 až 100 pipů, 101 až 200 pipů, 201 až 300 pipů atd. Pro stagnaci vyjadřují sloupce procento equity křivek, kdy nejdelší stagnace trvala do 5 obchodů, od 6 do 10 obchodů, od 11 do 15 obchodů atd. Opět vidíme výrazný nárůst volatility. Například průměrný drawdown pro první strategii je 164 pipů, ale pro třetí strategii už 600 pipů. S pravděpodobností 10% bude u první strategie drawdown větší než 250 pipů a období stagnace delší než 19 obchodů, ale u třetí strategie bude s pravděpodobností 10% drawdown větší než 900 pipů a období stagnace delší než 48 obchodů. To jsou černé scénáře, ale samozřejmě může nastat i optimistický scénář a obě veličiny budou naopak poměrně nízké, ale i tak budeme u třetí strategie pravděpodobně zakoušet výrazně vyšší hodnoty drawdownu a stagnace, než u druhé a zejména u první strategie.

Tento jednoduchý simulační experiment potvrdil, že při zachování průměrného zisku na jeden obchod má výše RRR zásadní dopady na variabilitu equity křivky. Čím vyšší RRR, tím vyšší drawdown a delší období stagnace můžeme očekávat v průběhu používání strategie. To samozřejmě vůbec neznamená, že bychom se při vývoji strategií měli snažit o nízké hodnoty RRR. Volba SL a PT by se měla odvíjet od charakteru daného trhu, od obchodní myšlenky strategie a od výsledků testování její efektivity a robustnosti. Jen je potřeba počítat s tím, že při vysokých hodnotách RRR můžeme potřebovat více obchodů, a tedy delší časové období, než se "edge" strategie jasně projeví. A to i tehdy, pokud backtest dával krásné výsledky, protože na backtest můžeme pohlížet jen jako na jednu simulaci v pravděpodobnostním prostoru možných výsledků.

Studovali jsme velmi jednoduchou modelovou situaci. V praxi může být vše složitější: obchody mohou vykazovat autokorelaci, charakter trhu se může v čase měnit, do výsledků se může náhodně promítat skluz a podobně. Fajnšmekři mohou v simulacích tyto vlivy zohlednit. Cílem blogu však nebylo dokonale simulovat realitu, ale na jednoduchém příkladu demonstrovat vliv RRR na průběh equity křivky.

Poznámky pod čarou (není nutné číst):

(1) Výpočet směrodatné odchylky pro obchody se dvěma možnými výsledky (zisk ve výši PT nebo ztráta ve výši SL): Označme pravděpodobnost ziskového obchodu jako p. Nejprve vypočteme veličiny m = p*PT - (1-p)*SL a m2= p*PT*PT - (1-p)*SL*SL. Všimněme si, že m není nic jiného než očekávaný zisk, zatímco m2 je očekávaný zisk, pokud bychom uvažovali druhé mocniny SL a PT. Směrodatná odchylka zisku na jeden obchod je rovna odmocnině z rozdílu m2 - m*m. Například pro první strategii máme m = 25 a m2 = 2500, takže směrodatná odchylka je rovna odmocnině z hodnoty 2500 - 25*25, tj. odmocnině z 1875, což je po zaokrouhlení 43.

(2) Uvedené příklady strategií jsou umělé, ale podobné simulace je možné provádět i pro reálné strategie. Z backtestu odhadneme pravděpodobnost zisku a pro vykreslení simulovaných equity křivek zcela postačí například Excel.

(3) Analogicky je možné postupovat u strategií se složitějším money managementem, například můžeme uvažovat posun na break even (B/E). V takovém případě z backtestu odhadneme jednak pravděpodobnost uzavření obchodu na PT, jednak pravděpodobnost uzavření obchodu na B/E (pravděpodobnost uzavření na SL je tím už daná) a simulujeme tři možné výsledky obchodů. U strategií se spojitou škálou možných výsledků obchodu (například u strategií využívajících trailing stop) odhadneme z backtestu rozdělení výnosů jednoho obchodu, a to nějakou vhodnou metodou odhadu spojité hustoty pravděpodobnostního rozdělení (pro základní analýzu může postačit prostý histogram s vhodně definovanými intervaly možných hodnot výsledku obchodu). Následně generujeme náhodný výběr z rozdělení daného tímto odhadem hustoty a opět konstruujeme equity křivky a počítáme statistiky, které nás zajímají.